유동성 급한 휴맥스, CB 조건 달라진 이유 제로 금리→표면이자 5%, 만기이자 9%로…조달 선택지 좁아져 불가피한 선택

고진영 기자공개 2023-01-02 08:00:27

이 기사는 2022년 12월 27일 16:53 THE CFO에 표출된 기사입니다.

그간 전환사채(CB)를 심심찮게 찍었던 휴맥스가 2년 만에 다시 발행에 나섰다. 그런데 금리가 '제로'였던 그동안의 CB와는 조건이 사뭇 다르다. 현금 창출력이 악화한 와중에 조달 창구까지 좁아지면서 고금리 CB를 감수한 것으로 보인다.휴맥스는 2012년부터 2020년까지 전환사채를 5차례 발행했다. 조달금액은 총 760억원, 자동차 전장사업에 진출하기 위한 대우아이에스 영업양수금과 운영자금 등에 썼다. 살펴볼 점은 발행조건이다. 표면이자율과 만기이자율이 모두 0%로 설정됐다.

이렇게 제로(0) 금리로 발행된 CB는 철저히 주가 상승에 따른 차익 실현이 목적이다. 이자가 없으니 굳이 만기까지 기다릴 이유도 없다. 보통은 전환청구 기간이 도래했을 때 주가가 올랐다싶으면 주식으로 바꿔 매도한다.

투자자들에게 휴맥스의 주가 상승을 노리고 베팅할 만한 요인이 있었다는 뜻이다. 주가가 떨어지면 전환가액을 조정할 있는 '리픽싱' 조건을 달아 손실 가능성도 방어할 수 있었다.

하지만 휴맥스가 이달 중순 발행한 200억원 규모의 CB는 조건이 많이 다르다. 표면이자율이 5.0%, 만기이자율이 9.0%에 이른다. 리픽싱 조항 역시 붙어있지 않았다. 전환가액의 경우 현재 휴맥스 주가(전날 종가 기준 3415원)의 2배를 훨씬 넘는 주당 8650원으로 정해졌다. 그간 발행했던 CB와 달리 전환 가능성이 없다시피 하고 이자율도 높았다. 주가 잠재력이 아니라 비싼 이자를 미끼로 한 차입인 셈이다.

여기에는 규제 강화의 영향이 있다. 2020년 12월부터 금융위원회가 하향 리픽싱 조건이 있을 땐 주가 상승시 전환가액을 올리는 상향 리픽싱 조건도 의무적으로 넣도록 했기 때문이다. 차익 실현이 어려워진 만큼 일부투자자들 사이에서 ‘불패론’까지 나오던 CB의 매력은 급격히 떨어졌다. 게다가 최근 증시가 바닥을 치면서 CB 투자 수요 자체가 급격히 쪼그라들었다.

휴맥스의 사례만 봐도 2018년 8000원대를 오가던 주가가 현재 3000원대로 떨어졌다. 이 탓에 휴맥스가 발행한 12회차 CB는 7차례의 리픽싱을 거치면서 전환가액이 주당 5060원에서 3955원까지 낮아졌고 5회차 CB는 주당 7790원에서 5460원, 10회차 CB역시 주당 3680원에서 3480원으로 조정됐다.

주가 하향국면에서 리픽싱 규제도 까다로워진 지금, 투자자들이 휴맥스 CB를 매입할 이유가 사라진 셈이다. 휴맥스로선 이번 CB의 이자율을 대폭 높일 수밖에 없었다. 그렇다면 굳이 비싼 이자를 주고서라도 CB로 자금을 마련한 이유가 뭘까.

한국기업평가는 올해 5월 휴맥스의 무보증사채 신용등급 아웃룩을 ‘BBB-(안정적)‘에서 ‘BBB-(부정적)’으로 조정했다. 안그래도 회사채 시장이 경색됐는데 ‘부정적’ 등급전망 꼬리표까지 달렸으니 좋은 금리로는 투자주문을 기대하기 힘들다.

실제 휴맥스가 올해 5월 찍은 150억원 규모의 2년물 사모채는 이자가 5.13%로 설정됐다. 작년 발행했던 3년물 사모채(200억원) 이자율이 2.31%였는데 2배 이상 뛰었다.

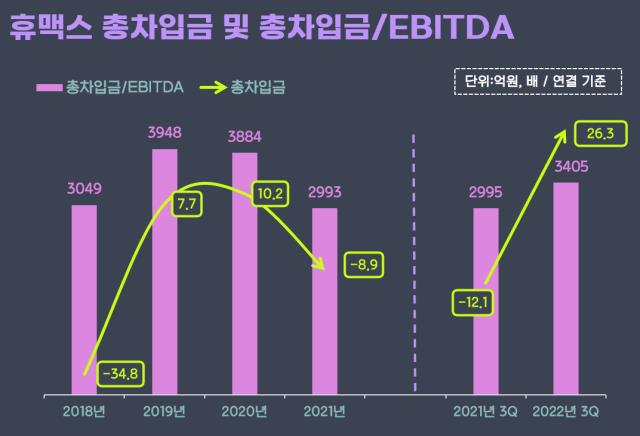

게다가 부채상환능력을 가늠할 수 있는 총차입금/상각전영업이익(EBITDA)이 올 9월 말 연결기준 26.3배에 육박한다. 1년간 사업에서 창출한 돈으로 빚을 갚으려면 26년 이상이 걸린다는 얘기다. 보통은 3배 밑을 우수하다고 본다. 상황이 이러니 은행 대출도 여의치 않다. 돈은 필요한데 조달 문턱이 너무 높아진 셈이다.

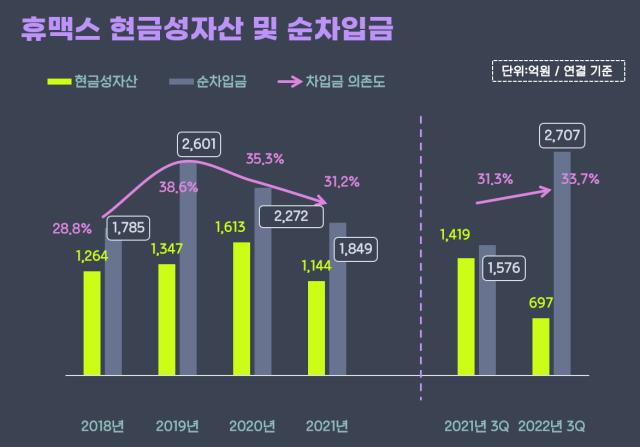

휴맥스는 셋톱박스 수요가 위축되면서 2018년부터 2021년까지 매년 외형이 축소됐다. 2017년 연간 1조6000억원대였던 매출이 지난해 6439억원으로 반토막났다. 불안한 수익성으로 영업활동현금흐름 역시 작년부터 음전환했다. 9월 말 연결기준 휴맥스의 영엽현금흐름은 마이너스(-) 430억원이다. 지난해 -103억원에서 적자폭이 더 커졌다.

영업 캐시플로우가 나빠진 반면 투자 부담은 계속됐다. 휴맥스는 셋톱박스를 판매해 성장했으나 모빌리티기업으로 전환을 추진하고 있다. 2018년 커넥티드카 솔루션 개발사인 디지파츠 지분을, 2019년에는 휴맥스모빌리티를 통해 주차장 사업자인 하이파킹을 700억 원에 사들였다. 또 지난해는 하이파킹을 통해 하이그린파킹(옛 AJ파크)을 인수했다. 하지만 대부분의 투자회사가 사업초기라 영업실적은 미미한 상태다.

투자재원을 채우기 위해 지난해 400억원 규모의 유상증자를 진행하고 분당 사옥 ‘휴맥스 빌리지’를 2200억원에 팔기도 했다. 분당 사옥의 경우 ‘케이원제16호’ 리츠로 유동화 했고, 휴맥스는 이 리츠에 155억원을 다시 투자해 지분 13.5%를 가지고 있다. 현재 세일앤리스백(Sale&Lease Back) 형태로 임차 중이며 임대료는 연 90억원 수준이다.

하지만 노력에도 불구하고 9월 말 기준 휴맥스의 보유현금은 지난해 말(1144억원)의 절반 수준인 697억원에 그쳤다. 영업현금흐름이 마이너스였던 데다 운전자본투자 규모가 342억원 증가했기 때문이다.

차입 부담도 나아지지 않았다. 9월 말 기준 총차입금은 3405억원, 9개월 동안 이자로만 약 131억원을 냈다. 이자비용을 연환산하면 170억원 이상이다. 3분기 누적 EBITDA가 97억원인데 전부 털어도 이자를 낼 수 없다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '재무개선' AJ네트웍스, 조달비용 '확' 낮췄다

- '9년만에 엑시트' 한앤코, 한온시스템 거래구조 살펴보니

- 한국타이어앤테크놀로지, 한온시스템 인수한다

- [수술대 오른 커넥트웨이브]2대주주 지분매입 나선 MBK, 주식교환 카드 꺼냈다

- [이사회 모니터]이재용 에이비프로바이오 대표, 바이오·반도체 신사업 '드라이브'

- 와이투솔루션, 주인 바뀌어도 '신약' 중심엔 美 합작사 '룩사'

- 아이티센, 부산디지털자산거래소 본격 출범

- 아이에스시, AI·데이터센터 수주 증가에 '날개'

- [이사회 모니터]서정학 IBK증권 대표, ESG위원회도 참여 '영향력 확대'

- SW클라우드 '10주년' 폴라리스오피스, “초격차 밸류업”

고진영 기자의 다른 기사 보기

-

- [One Source Multi Use]다크호스 <선재 업고 튀어>의 '생명 연장'

- [기업 & 아트]저변 넓힌 국내 클래식 음악...한화의 '힘'

- [멀티플렉스 재무 점검]자본잠식 위기 탈출한 메가박스중앙

- [멀티플렉스 재무 점검]메가박스, 외형 확장 키워드 '배급·플레이타임'

- [Film Making]네이버웹툰 <돼지우리> 드라마로 만든다…스튜디오N 제작

- [멀티플렉스 재무 점검]'무차입 출범' 롯데컬처웍스, 5년만에 순차입 7000억

- [Movie Talk]<쿵푸팬더4> '가성비 제작'의 사정

- [숫자로 보는 영화]'청부살인업자'로 돌아온 강동원, <설계자> BEP는

- [멀티플렉스 재무 점검]베트남만 남은 롯데시네마 해외사업

- [멀티플렉스 재무 점검]'영구채'로 막지 못한 롯데컬처웍스 재무