[2022 제약바이오 마켓 리뷰]공모 증자 집중한 상장사들, 비용 부담도 'UP'4.9조 유증 가운데 86%가 공모…삼바 발행액 3.2조 톱

심아란 기자공개 2023-01-02 08:20:38

이 기사는 2022년 12월 30일 15:46 thebell 에 표출된 기사입니다.

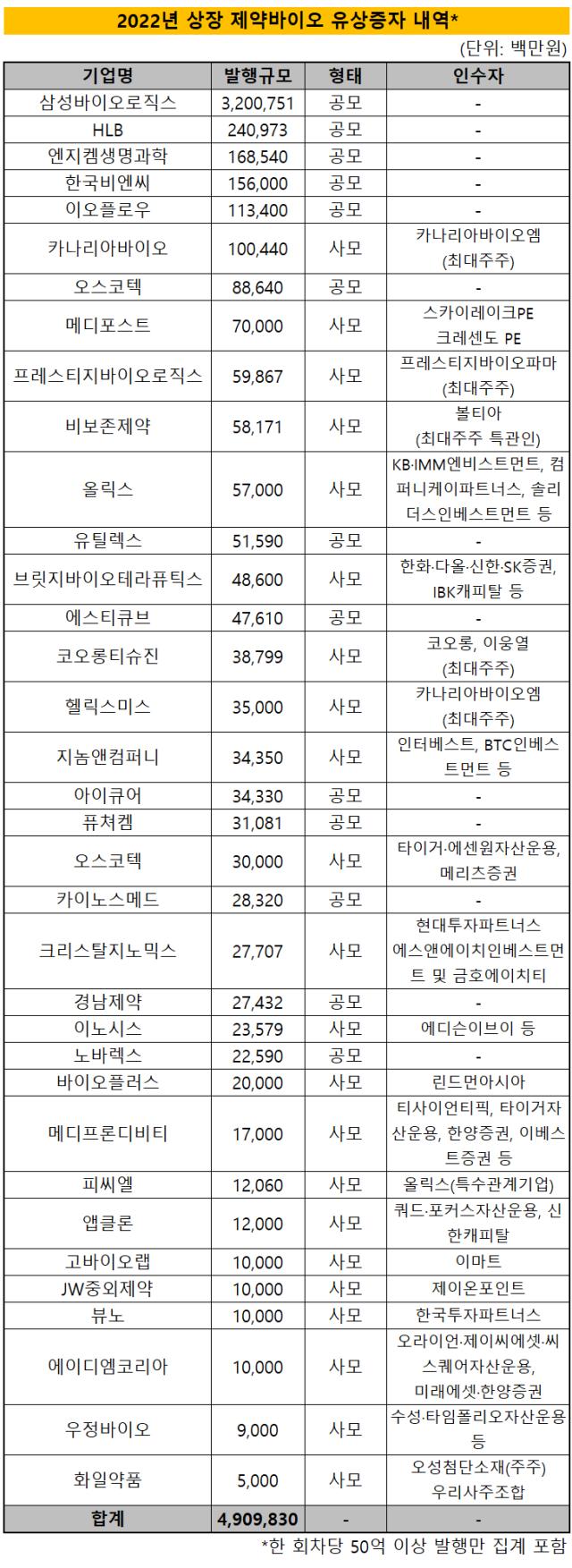

올해도 상장 제약바이오 기업은 자금 조달을 위해 유상증자에 주력했다. 특이한 점은 사모 방식이 아닌 공모 형태가 눈에 띄게 늘었다는 점이다. 미래 성장 가능성을 내세워 기관투자자 선에서 사모 펀딩을 진행하기에는 시장 침체와 기술개발 성과 지연 등의 한계를 고려해야 했다. 결과적으로 신고서 제출로 인한 시간 및 비용 부담이 커졌고 주가 하락으로 조달 목표치에 미달하는 사례도 적지 않았다.30일 더벨 플러스에 따르면 2022년에 총 34곳 제약바이오 기업이 유상증자를 통해 4조9098억원을 마련했다. 작년에 총 57개 기업이 유상증자로 1조8092억원을 확보한 점을 감안하면 발행사와 발행금액이 모두 증가했다. 메자닌 발행액(현물출자 제외)은 약 1조원 정도에 그쳤다.

이 가운데 주주배정 후 실권주 일반공모 형태로 진행된 유상증자는 13건, 거래 금액은 4조2113억원에 달한다. 전체 발행액 대비 86%에 육박하는 규모다. 13개사 가운데 발행금액이 가장 컸던 곳은 삼성바이오로직스다. 삼성바이오에피스의 지분 인수와 시설 투자금을 마련하기 위해 공모 유상증자로 3조2008억원을 조달했다.

공모 증자는 주관사가 총액인수를 약속하는 만큼 자금 조달에 실패할 위험은 없다. 물론 주관사의 위험 부담을 감안해 발행 금액에 따라 일정 수준의 수수료를 지급해야 한다. 그만큼 발행 비용이 커지기 마련이다.

실권주 수수료를 가장 많이 지급한 곳은 엔지켐생명과학이다. 올해 3월 1685억원 규모의 공모 유상증자에서 1212억원어치 실권주가 발생했다. 실권주 수수료 121억원을 주관사인 KB증권에 지급했다.

올해는 인수·실권주 수수료 외에 주관사에 보수를 따로 지급하는 사례도 처음 등장했다. HLB는 2410억원 규모의 공모 유상증자를 이끈 한국투자증권, KB증권에 약 7억원을 지불했다.

비용 부담과 별개로 조달 목표치를 채우기 어려운 시장 환경이 지속됐다. 올해 공모 유상증자를 진행한 13개 기업 가운데 삼성바이오로직스와 에스티큐브를 제외한 11개사는 주가 하락으로 최종 조달 금액이 감소했다.

목표치와 실제 조달금액이 가장 큰 괴리를 보인 곳은 아이큐어다. 기존에는 800억원을 기대했으나 실제 발행금액은 343억원으로 57% 미달됐다. 유상증자로 마련한 자금을 채무 상환에 사용해야 했던 만큼 주주를 설득하는 데 어려움이 따랐다.

공모 조달을 추진하는 기업들이 무상증자를 병행하는 거래도 증가하는 추세다. 지분 희석에 피로감을 느끼는 주주들에게 신주를 제공해 청약 유인을 높인다는 목표다. 실제로 퓨쳐켐, 노바렉스, 유틸렉스, 이오플로우, 아이큐어 등 5곳이 유상증자와 무상증자를 함께 진행했다. 다만 이들 모두 조달 목표치를 채우진 못했다.

공모 조달이 증가한 만큼 제3자배정 유상증자는 현저히 감소했다. 해당 형태로는 총 22개사가 6986억원어치 신주를 발행했다. 전체 유상증자액 가운데 비중은 14%다. 작년에는 전체 거래 금액 내 사모 비중이 68%였다.

올해 사모 조달에 나선 21곳 중에서 지배주주나 관계사가 아닌 재무적투자자를 유치한 기업은 11개사로 집계됐다. △올릭스 △브릿지바이오테라퓨틱스 △지놈앤컴퍼니 △오스코텍 △크리스탈지노믹스 △바이오플러스 △메디프론디비티 △앱클론 △에이디엠코리아 △뷰노 △JW중외제약 등이 이에 해당된다. 이들 11곳의 조달 금액을 합산하면 약 2700억원으로 전체 유상증자 거래액 대비 5% 비중을 차지했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '푸드테크에 진심' 롯데벤처스, 투자재원 확충 시동

- [thebell interview/비상하는 K-우주항공 스타트업]박동하 “코스모비로 우주와 인간 가까워지기를”

- [모태 2024 2차 정시출자]‘AC전용' 스포츠출발, 상상이비즈 '연속 GP' 도전

- '오스템임플란트 볼트온' MBK-UCK, 브라질 임플란트 3위 업체 인수

- '주주환원 강화' 케이카, 1분기 실적 주목

- 가보지 않은 길 'ARC' 셀비온-앱티스 맞손, 독성에 도전

- [여전사경영분석]BNK캐피탈, 순익 반등에도 수익성 제고 과제 여전히

- [은행경영분석]권재중 BNK금융 CFO 첫 성적표 'CET1 12%대' 진입

- 마이금융파트너, 신계약 성과에 2년째 매출 급증

- [여전사경영분석]문동권식 수익다변화 전략 적중…신한카드, 순익 회복 시동