반도·한라, KB·한국증권 투자협약 제안 '거절' 15% 안팎 고금리 부담, 롯데건설·태영건설과 '다른 길'

전기룡 기자공개 2023-03-06 08:00:01

이 기사는 2023년 03월 03일 15시36분 thebell에 표출된 기사입니다

롯데건설에 이어 태영건설이 대형 증권사와 맞손을 잡았지만 중견 건설사 다수는 아직까지 고심하는 분위기다. 유동성 부담을 일시에 해소할 수 있다는 이점이 있지만 상응하는 대가로 적용되는 금리가 상당히 부담스럽다는 반응을 보였다. 증권사가 금리를 낮춰주지 않는 이상, 당분간은 회사가 보유한 현금성자산 등을 토대로 침체된 업황을 헤쳐나간다는 방침을 세우고 있다.3일 관련업계에 따르면 반도건설과 HL디앤아이한라는 각각 KB증권, 한국투자증권이 제안한 투자협약을 거절했다.

증권사들이 반도건설과 HL디앤아이한라에 제안한 투자협약은 올해 초 롯데건설과 메리츠증권이 맺은 1조5000억원 규모 투자협약과 유사한 구조다. 대규모 펀드를 조성해 PF 유동화증권을 담는 형태로 설계돼 있다.

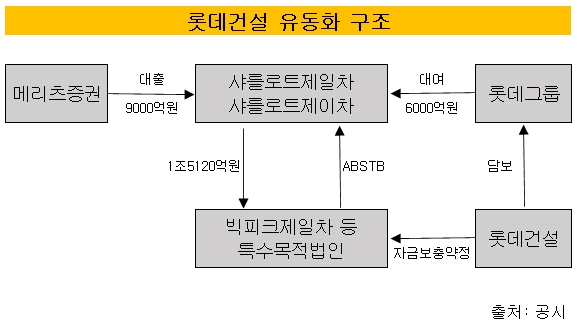

앞서 롯데건설의 경우 메리츠금융그룹이 선순위 9000억원을, 롯데정밀·롯데물산·호텔롯데 등 그룹차원에서 6000억원을 각각 출자해 자금을 모았다. 파이낸싱을 위해 샤를로트제일차와 샤를로트제이차를 전면에 배치하기도 했다.

샤를로트제일차와 샤를로트제이차는 다수의 특수목적기업(SPC)이 보유하고 있던 자산유동화전자단기사채(ABSTB)를 직접 매입했다. 고금리로 차환을 했던 사업장 위주로 ABSTB를 사들였다. 메리츠증권은 롯데건설의 유동성 리스크를 해소해준 대가로 수수료를 더한 금리 12%를 책정했다.

시장 관계자들의 이야기를 종합해보면 건설사에 협약을 제안한 증권사는 약 15% 내외의 금리를 제안했던 것으로 알려졌다. 한때 20%를 목전에 뒀던 ABSTB 차환 금리가 1월 중순 이후 안정화되는 추세라는 점에 미루어 부담스러운 수준이라는 평가가 뒤따른다.

각 건설사 자금부서에서도 마지막까지 유동성 리스크를 한 번에 해결할 수 있다는 장점이 있어 고민이 깊었다는 후문이다. 최종적으로는 15% 내외의 금리로 자금을 융통하기 보다 현재의 자금여력을 통해 리스크에 대응하기로 결정했다.

시장 관계자는 "고금리로 자금을 융통하기 보다 회사가 보유한 자금여력으로 당면한 PF 유동성 리스크를 대처할 수 있다고 판단했다"며 "향후 투자협약이라는 구조가 완숙해져 좀 더 낮은 금리로 제안이 들어온다면 다시 고민할 여지는 남아있다"고 전했다.

최근 태영건설이 한국투자증권과 손잡고 대규모 유동성을 확보한 것과는 대조적이다. 태영건설은 한국투자증권과 PF유동화증권 차환을 위해 SPC인 프로젝트티와이를 설립했다고 전날 공시했다. 프로젝트티와이가 매입하는 PF 채권 규모는 2800억원이다. 2800억원 중 800억원은 태영건설의 채무인수 약정으로, 나머지 2000억원은 경주시 소재 루나엑스CC를 담보로 각각 확보했다.

비슷한 시기 코오롱글로벌 역시 한국투자증권과 KB증권, 메리츠증권으로부터 유사한 제안을 받아 고심하고 있는 단계다. 제안은 코오롱글로벌의 지난해 3분기 기준 PF 우발채무인 3800억원을 커버할 수 있는 규모로 추정된다. 시장에서는 코오롱글로벌이 이달 내 최종 결정을 내릴 것으로 전망하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- KT의 이유있는 '쓴소리'

- HDC랩스, 그룹 내 시너지 덕에 '턴어라운드' 기대감

- '수성 아이유쉘' CR리츠, 대주단 '엑시트' vs 시공사 '대손'

- 신한리츠운용, 알파·서부티엔디리츠 투자 콘셉트 확정

- 롯데건설, '마곡 르웨스트' 재분양 속도 낸다

- [건설리포트]GS건설, 하반기 수익성 제고 '정조준'

- [CAPEX 톺아보기]㈜신세계, 현금창출력 초과한 투자 집행…'성장' 방점

- 트럼프 주니어 만난 문주현 회장 "첫 만남은 탐색전"

- [제약바이오 R&D 인사이더스]비보존 후속 자신감 원천, "R&D 전주기 아우르는 시스템"

- 유동성 바닥난 아이톡시, '영구 CB'로 신작 확보

전기룡 기자의 다른 기사 보기

-

- [i-point]넥스턴바이오, 흡수합병 소식에 '강세'

- [디아이동일 줌인]자산 재배치 가시화, 보유 자산 활용 일환

- [i-point]이캐슬, 황금연휴 맞아 '이모션캐슬 팝업스토어' 운영

- [i-point]큐브엔터, (여자)아이들 우기·미연 중국 성과 '눈길'

- [디아이동일 줌인]첨단소재 전문기업 청사진, 밸류체인 일원화

- [티로보틱스 줌인]삼성전자 출신 주축, AMR 기술력 고도화 박차

- [i-point]'AI 헬스케어 정조준' 씨아이테크, 엠오디 흡수합병

- 세라젬, 조용준 전 플러그앤플레이 한국 대표 영입

- [티로보틱스 줌인]SK온 수주 첫 성과 발판, 북미 누적 수주고 600억

- [티로보틱스 줌인]새 먹거리 AMR, 북미 양산 '본격화'