[투자 포트폴리오 리포트/동원그룹]외부 조달 활발한 동원F&B, 식품·유통 다각화 주도②공모채 등 활용해 '시설투자·M&A' 투입, 신사업 '육가공·온라인' 징검다리

박규석 기자공개 2023-03-13 07:30:58

[편집자주]

이제 투자를 빼놓고 최고재무책임자(CFO)의 역할을 말할 수 없게 됐다. 실제 대기업 다수의 CFO가 전략 수립과 투자 의사결정 과정에 참여하는 것으로 파악된다. CFO가 기업가치를 수치로 측정하는 업무를 하는 점을 고려하면 이상할 게 없다. THE CFO가 CFO의 또 다른 성과지표로 떠오른 투자 포트폴리오 현황과 변화를 기업별로 살펴본다.

이 기사는 2023년 03월 07일 15시11분 THE CFO에 표출된 기사입니다

동원그룹의 식품·유통 사업은 동원F&B가 주도한다. 신시장 개척을 위한 인수·합병(M&A)과 시설투자, 계열사 시너지 창출 등이 핵심이다. 이를 위한 투자금은 회사채와 기업어음증권 등을 적극 활용하고 있다.◇회사채·기업어음 'M&A 자금' 원천

동원F&B는 지난 2000년 11월 옛 동원산업의 식품 부분에서 독립하며 설립됐다. 주력 제품인 참치캔을 중심으로 음료와 식품사업 등 영역을 확장하며 토대를 구축했다. 참치캔의 경우 국내 시장 점유율이 80%에 달해 공고한 선두를 유지하고 있다.

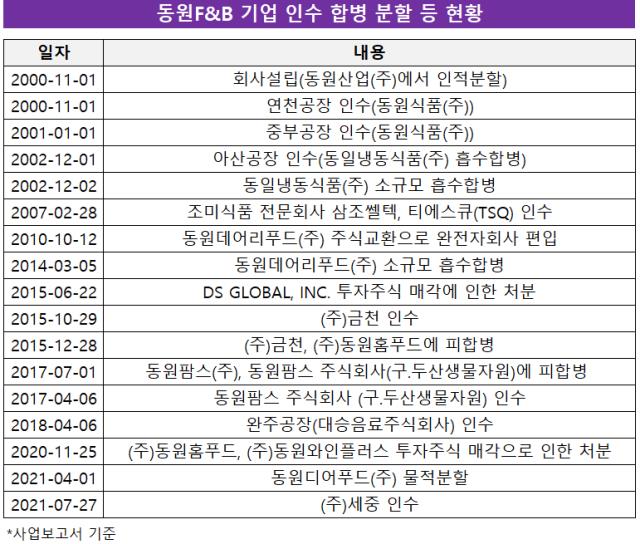

사업 확장을 위해 동원F&B는 M&A를 적극 활용했다. 시장에 직접 뛰어들기도 했지만 계열사를 통해 기업을 흡수하기도 했다. 기업 인수 등에 필요한 대부분의 자금을 외부에서 조달했다.

2015년 10월 금천을 인수한 데 이어 2016년 7월에는 자회사인 동원홈푸드를 통해 간편식업체인 ㈜더블유푸드마켓을 인수했다. 이듬해부터 2019년까지는 두산생물자원 인수(349억원)와 양재동 사옥 매입(1073억원), 자회사 동원홈푸드의 HMR 관련 공장·설비 증설, 물류센터(성남복합물류센터) 투자 등을 연이어 단행됐다.

기업 인수와 투자에 필요한 자금은 주로 회사채를 활용했다. 지난 2017년에 회사채를 발행했다. 2012년 이후 5년 만에 공모채 시장에 복귀한 것으로 당시 1000억원 규모의 자금을 조달했다. 2019년과 2020년에도 각각 800억원과 600억원 규모의 공모채를 발행해 투자에 필요한 재원을 확보했다. 지난 2021년 6월에는 150억원 규모의 기업어음증권을 발행하기도 했다.

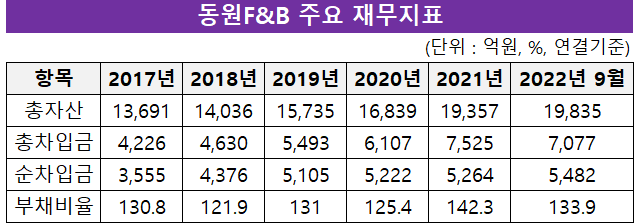

지속된 투자 활동은 동원F&B의 차입금 증가로 이어졌다. 2017년 말 연결 기준 4226억원 규모였던 총차입금은 2019년 말 5493억원까지 증가했다. 지난해 3분기 말 기준으로는 7077억원 규모다. 같은 기간 순차입금 역시 매년 증가해 지난해 3분기 말에는 5482억원을 기록했다. 부채비율의 경우 2017년 이후 연간 130% 수준을 유지하고 있지만 2021년 말 한때는 142%까지 치솟기도 했다.

다만 유동성 측면에서는 큰 부담이 없는 상황이다. 2022년 3분기말 연결기준 총차입금 중 단기성차입금은 3525억원으로 이는 전체 차입금의 49.8% 수준이다. 세부적으로는 일반자금대출 1306억원과 유동성장기차입금 492억원, 회사채 1599억원, 리스부채 128억원 등이다.

지난해 3분기 말 기준으로 보유한 현금성자산이 1594억원이라는 점과 미사용 여신한도 1686억원, 투자부동산 장부가액 1639억원 등을 고려하면 유동성대응능력은 확보된 상태로 풀이된다.

◇계열사 신사업 진출 '징검다리'

동원F&B는 그룹 내 식품·유통 사업의 지속가능한 성장을 위한 계열사 간의 징검다리 역할도 맡고 있다. 이종산업 진출 등을 위해 기업을 인수한 후 자회사 등과 합병 또는 분할을 진행하기 때문이다. 인수 기업의 홀로서기를 위한 조직 안정화, 시스템 개편, 자금지원 등을 모회사 차원에서 지원하고 있다는 얘기다.

육가공 사업의 경우 동원홈푸드가 중심을 맡고 있지만 시작은 동원F&B에서부터 비롯됐다. 지난 2015년 10월 동원F&B는 국내 최대 B2B 축산도매 온라인몰 '금천미트'를 품었다. 이후 동원F&B 같은 해 12월 금천미트를 자회사인 동원홈푸드와 합병시켰다. 동원홈푸드가 B2B 종합식품기업인 만큼 관련 부문에서의 시너지를 창출하기 위한 결정이었다.

동원홈푸드의 축산물 유통 사업 강화를 위한 동원F&B의 지원은 2021년에도 추진됐다. 당시 동원F&B는 B2C 축산물 가공 전문기업 '세중'의 지분 100%를 흡수했다. 주식과 전환사채 등 인수에 투입된 자금은 411억원이다. 같은 해 세중 역시 금천미트와 마찬가지로 동원홈푸드에 합병됐다.

온라인사업을 확대하기 위해서는 물적분할을 단행하기도했다. 지난 2021년 동원F&B는 온라인사업부문을 물적분할해 자회사 '동원디어푸드'를 설립했다. 동원디어푸드는 동원F&B가 지분 100%를 보유하는 자회사로 자본금은 30억원이 투입됐다. 계열사별로 흩어져있던 온라인 몰 등의 기능이 한곳에 모인 만큼 그룹 내 시너지를 강화할 수 있는 게 특징이다.

동원디어푸드의 출범은 급격한 소비문화의 변화 영향이 컸다는 게 업계 평가다. 2021년의 경우 코로나19 장기화와 비대면 소비 증가, 이커머스 채널의 성장 등이 동시다발적으로 발생하던 시기다. 동원그룹 역시 이러한 변화에 선제적으로 대응하기 위해 그룹 내 온라인 기능을 한곳에 모아 별도 법인을 출범시키는 결정을 내린 것으로 풀이된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]큐브엔터, 매출액 400억대…광고·MD부문 견인

- 스톤브릿지캐피탈, 플라스틱 컴파운드 '폴리피아' 품는다

- [키스트론 IPO]제2의 고려제강 노린다…오너 승계 목적은 "과도한 해석"

- [i-point]바이오솔루션, 200% 무상증자 결정

- 레이, 창사 이래 첫 1분기 흑자…매출도 신기록

- [i-point]DS단석, 일본 코스모 오일과 SAF용 전처리 원료 납품 계약 체결

- [DS금융그룹 시대 개막]디에스증권 '자본 확충' 효과까지…체질개선 노린다

- [삼성그룹 북미 대관조직 분석]강해지는 트럼프 압박, 늘어나는 로비 금액

- [i-point]신테카바이오, 1분기 매출 9억 '턴어라운드'

- [저축은행 서민금융 리포트]'CSS'에 진심인 OK저축, 중금리로 수익·건전성 관리