[IPO 모니터]'2500억' 이브로드캐스팅 밸류 '적절 vs 고평가'피어 대비 높은 PER 45배…2027년 순익 350억 추정, 연간성장률 63% 달성해야

윤진현 기자공개 2023-07-27 09:11:18

이 기사는 2023년 07월 25일 14시05분 thebell에 표출된 기사입니다

스팩(SPAC·기업인수목적회사) 합병을 택한 이브로드캐스팅의 밸류에이션을 두고 평가가 갈리고 있다. 프리IPO(상장 전 투자)와 비교해 밸류 눈높이를 낮췄다는 의견도 있으나, 피어그룹보다 주가수익비율(PER)이 높다는 평이 나온다.몸값의 근거로 제시한 2027년까지의 추정 실적이 과도하다는 게 IB 업계의 의견이다. 이브로드캐스팅은 2027년 순이익이 350억원이라는 전망을 근거로 기업가치를 매겼다. 매년 63%의 연평균성장률(CAGR)을 내야 하는데, 과거 3년간 CAGR보다 2배 높은 수준이다.

◇밸류 '의견차', 프리IPO보다 낮다 VS 피어 대비 높은 PER

25일 투자은행(IB)업계에 따르면 이브로드캐스팅은 NH스팩25호와의 합병을 추진한다. NH스팩25호는 공모액 50억원인 소형 스팩이다.

이브로드캐스팅과 주관사인 NH투자증권이 매긴 기업가치를 두고 의견이 갈리고 있다. 이브로드캐스팅의 합병 후 시가총액은 약 2500억원이다. 올 1월 프리IPO를 유치했을 당시 기업가치인 3400억원보다 눈높이를 낮춘 셈이다.

유사기업 PER과 비교하면 멀티플이 높다는 평도 나온다. 스팩은 절대가치 평가법으로 기업가치를 매긴다. 직상장처럼 피어그룹을 통한 상대가치 평가를 진행하진 않는다. 대신 합병 후 시가총액을 책정하는 과정에서 참고자료로 활용하는 것으로 알려졌다.

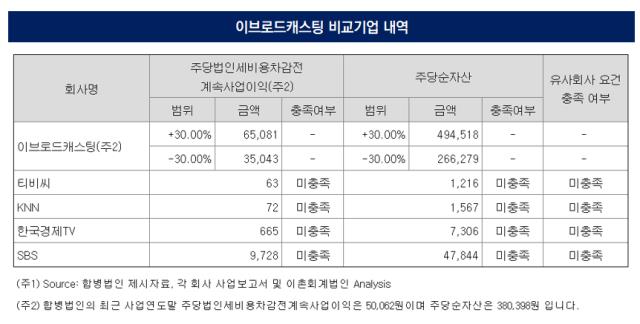

이브로드캐스팅과 NH스팩25호는 피어그룹으로 티비씨, KNN, 한국경제TV, SBS 등 텔레비전방송업을 영위 중인 기업을 선택했다. 이외에도 CJ ENM, 씨씨에스, LG헬로비전 등도 함께 고려한 것으로 확인됐다.

피어그룹의 PER은 8~20배 사이로 확인됐다. 시가총액이 5056억원으로 가장 큰 SBS의 경우 PER이 4.35배였다. 이어 한국경제TV는 11.48배, KNN은 16.34배, 티비씨는 19.75배 등이었다.

반면 이브로드캐스팅의 PER은 무려 약 45배에 달한다. 2022년 순이익 55억원을 기록했는데 2500억원대의 시가총액을 적용한 수치다.

◇3년간 CAGR 28%인데, 추정실적 '63%' 적용

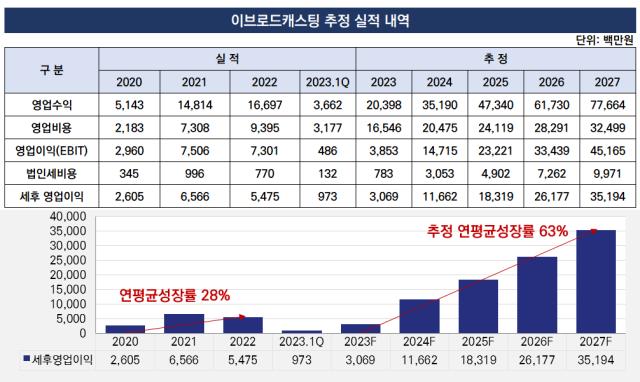

이브로드캐스팅은 향후 5년간 추정실적을 기반으로 기업가치를 매겼다. 올해의 경우 1분기 실적까지 반영한 세후영업이익을 약 31억원으로 책정했다. 이어 2027년에 352억원을 기록할 것이라 전망했는데, 5년간 CAGR을 62.9%로 계산한 셈이다.

다만 과거 3년간 연평균성장률과 비교하면 2배 가량 높은 수준이다. 2020년부터 2022년까지 당기순이익의 연평균성장률은 28.1%에 불과했다. 2020년 26억원의 당기순이익을 기록한 후 2021년 66억원으로 늘었다. 작년에는 약 10억원 감소해 55억원을 기록했다.

특히 영업비용과 기타비용이 크게 증가한 여파다. 급여비용이 35억원으로 전년(11억원)보다 3배 늘어났다. 종속기업투자 손상차손 비용이 16억원이 발생하기도 했다. 이브로드캐스팅은 올해도 영업비용이 전년(94억원)보다 늘어 165억원에 달할 것이라 봤다.

IB업계 관계자는 "절대평가 방식으로 기업가치를 매기는 스팩 상장임을 고려해도 추정실적이 다소 높은 편"이라며 "이브로드캐스팅이 원하는 밸류에이션을 위해서는 직상장 보다는 우회상장이 합리적인 선택이었을 것"이라고 말했다.

이어 "올해도 전년보다 비용이 늘어날 것이라고 봤음에도 연평균성장률을 높여 약 2500억원의 합병후 시가총액을 매길 수 있었다"며 "올해 반기 실적과 피어그룹 주가 등을 참고해야 할 필요가 있다"고 덧붙였다.

지난 21일 예비심사를 청구한 이브로드캐스팅은 오는 11월 27일 합병 결의를 위한 주주총회를 앞두고 있다. 출석한 주주 3분의2 이상의 동의와 발행 주식수 3분의1 이상의 승인을 받아야 합병을 추진할 수 있다. 예정대로 일련의 과정을 마치면 오는 1월 코스닥에 입성할 것으로 전망된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]'자가면역질환 신약' 이노보테라퓨틱스, 미국 임상 1상 '성공적'

- [i-point]폴라리스오피스, 엔비디아 ‘커넥트’ 공식 파트너 선정

- [i-point]신성이엔지, 한국종합기술·다스코와 연료전지 발전사업 협약

- [i-point]신테카바이오, 'PEGS 보스턴 2025' 참가

- [AACR 2025]첫 구두발표 진씨커, 경쟁사 넘보는 '유전자가위 액체생검'

- [AACR 2025]이뮨온시아 'CD47' 안전성 굳히기 "경쟁약과 다르다"

- [AACR 2025]항암 신약 항체 대신 '페라틴', 셀레메디 플랫폼 데뷔전

- [AACR 2025]근거 쌓는 '루닛 스코프' 빅파마 공동연구 쇼케이스

- [변곡점 선 콜마비앤에이치]변화의 마지막 카드, 경영진 교체 '강수' 두나

- [변곡점 선 콜마비앤에이치]속절없는 주가 하락 '트리거', 주가 부양 의지 없었나

윤진현 기자의 다른 기사 보기

-

- [세미파이브 IPO]관세 리스크 뚫고 해외 NDR…글로벌 기관 스킨십 '방점'

- [IB 풍향계]'토종 IB' 명맥 잇는다…KB증권 외평채 주관 '최초'

- [Korean Paper]'기다림의 미학' 신한은행, 금리 저점 잡았다

- [무신사 IPO]상장 절차별 '리픽싱' 요건 존재…네가지 시나리오 '관건'

- [롯데글로벌로지스 IPO]상장 관건 밴드내 수요 집결…'하방압력' 이겨낼까

- [IB 풍향계]대형스팩 허들 넘은 삼성증권, IPO 확장 '드라이브'

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [Korean Paper]외평채 주관사단 5곳 확정…'토종IB' KB증권 기용

- [Korean Paper]막오른 외평채 PT 경쟁…국내외 IB 초청장 수령

- [무신사 IPO]FI 요구 밸류 4조부터…미룰수록 눈높이 '고공행진'