[IPO 모니터]DS단석 '해결사' 스톤브릿지, 엑시트도 성공적 기대'구주 매입→우선주 전환→상환'으로 경영권 지분율 높여…원금 대비 두배 이상 회수 전망

최윤신 기자공개 2023-11-24 07:36:49

이 기사는 2023년 11월 22일 07시42분 thebell에 표출된 기사입니다

DS단석의 IPO가 본격화하며 재무적투자자(FI)로서 한승욱 회장의 공고한 지배력을 만드는 데 공헌한 스톤브릿지캐피탈의 투자에 이목이 집중된다. 피투자회사의 지배구조 개선에 일조하고 대규모 캐피탈게인을 거둘 것으로 예상돼서다.22일 금융투자업계에 따르면 DS단석의 IPO에서 회사의 2대주주인 스톤브릿지캐피탈(스톤브릿지에코제1호사모투자 합자회사)은 공모 주식의 34.43%인 42만주를 내놓는다. 구주매출이 성공적으로 이뤄지면 투자 2년만에 원금 이상을 회수하는 게 된다.

상장 이후 남는 지분 109만주는 3~6개월의 락업이 설정됐다. 해당 지분을 밴드 상단인 8만9000원에 처분한다고 가정하면 약 970억원이다. 상장 후 주가 흐름에 따라 2000억원 이상의 회수를 기대할 수 있는 셈이다. 스톤브릿지가 2021년 말 DS단석에 투자한 금액이 약 808억원이란 점을 고려할 때 3년만에 투자원금의 두 배 이상의 회수를 기대할 수 있게 됐다.

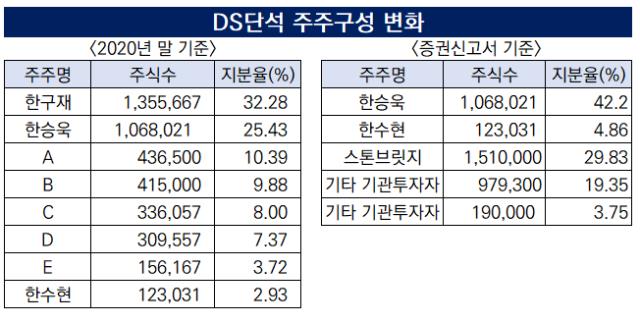

스톤브릿지가 이같은 투자 기회를 잡을 수 있었던 건 DS단석의 지배구조와 관련이 깊은 것으로 보인다. 2020년 말 기준 DS단석의 최대주주는 한승욱 회장의 형인 한구재 전 회장이었다. 한구재 전 회장은 2012년 한승욱 회장에게 대표이사를 넘겼지만 최대주주 자리를 넘기진 못한 상황이었다.

DS단석이 스톤브릿지캐피탈로부터 투자유치를 추진한 건 기업공개(IPO)를 준비함과 동시에 형제간 경영권 승계를 완료하기 위한 목적이 컸던 것으로 추정된다. 스톤브릿지캐피털은 한승욱 회장과 그의 매형, 아들이 가진 지분 약 38.8%를 제외한 모든 지분을 사들였다. 한구재 전 회장을 비롯한 다른 주주들은 이 과정에서 보유한 지분을 모두 현금화 했다. 한 회장의 조카들의 경우 상속세 마련을 위해 현금화가 필요했던 상황이었던 것으로 파악된다.

스톤브릿지가 당시 인수한 주식수는 최대주주의 위치를 가질 수 있는 수준이었다. 하지만 구주거래의 목적은 한승욱 회장의 지배력을 강화하기 위한 것이었다. 스톤브릿지는 인수한 지분 중 67%인 172만여주를 상환우선주로 전환해 인수했고, 이에 따라 한승욱 회장의 의결권 지분율은 기존 25.43%에서 42.2%로 도약했다.

DS단석이 안정적으로 IPO에 나설 수 있었던 건 한 회장의 지분율이 안정됐기 때문이다. 만약 기존 25%대의 지분율에서 IPO가 이뤄지면 지분율 희석으로 경영권에 위협이 될 수 있었다. 이번 공모 이후 한 회장의 지분율은 36.44%가 된다.

스톤브릿지는 이후 약 1년만에 보유한 상환우선주를 상환해 560억원을 회수했다. 주당 상환가액은 3만2523원으로 매입가격 3만1443원 대비 큰 이득을 보진 못했다.

다만 2023년 프리IPO에서 주식의 가치는 크게 올라갔다. 올해 7월 IPO를 앞두고 유치한 프리IPO에서 주당 7만9029원으로 신주를 발행한 것. 이에 앞서 단행한 1:2 주식 액면분할을 고려할 때 주당 가치가 투자가격 대비 4배 이상으로 높아졌다. 스톤브릿지는 이 때 구주 일부를 팔아 120억원가량을 현금화 했다.

이번 공모에서 제시한 밴드 상단에서 42만주의 구주매출이 이뤄질 경우 스톤브릿지에 들어오는 현금은 374억원이다. 이후 남는 주식은 109만주인데, 밴드 상단에 엑시트를 가정할 때 총 970억원가량을 현금화 할 수 있다는 계산이 나온다.

금융투자업계 관계자는 “우선주로 전환한 주식의 경우 사실상 에쿼티 투자라고 보기 어려운 측면이 있다”며 “실제 지분 취득에 사용한 금액 대비 수익률은 훨씬 높을 것”이라고 봤다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]모아데이타, 맞춤형 AI 정신건강 서비스 '마음' 출시

- [i-point]인텔리안테크, HD현대와 무선통신기술 '맞손'

- [AACR 2025]제이인츠 임상의가 본 JIN-A02 기술이전 전략 "타깃 구체화"

- [i-point]메타약품, 분기 기준 '역대 최대 실적' 달성

- [Company Watch]1년만에 IR 무대 선 세아메카닉스, ESS 부품 수주 예고

- 휴온스랩, 92억 투자 유치…반년만에 밸류 두배 껑충

- [HB그룹은 지금]알짜빌딩에 세종 신사옥까지, 그룹 안전판 '부동산'

- [코스닥 유망섹터 지도]'보냉재 강자' 동성화인텍, 시장확대 수혜 전망

- [Company Watch]한중엔시에스, 미국 생산거점 확보 나선다

- [VC 투자기업]달바글로벌 주주, 화장품 할인 받는다

최윤신 기자의 다른 기사 보기

-

- [VC 투자기업]달바글로벌 주주, 화장품 할인 받는다

- [모태 2025 2차 정시출자]국토교통혁신 분야, '비하이인베' 주목받는 이유

- [모태 2025 2차 정시출자]'메타버스 자신감' 피앤아이인베, 올해도 GP 따낼까

- [유니콘 톺아보기]IPO 잠잠한 KCD…MSTV 인수한 '1000억 CB'가 관건

- [VC 투자기업]달바글로벌, 1분기 영업익 300억…수요예측 힘실린다

- [유니콘 톺아보기]KCD, '한국소호은행' 출자 위한 투자유치 언제 나설까

- 'GK인사이츠', 첫 이사회…'글로벌 베스트 컴퍼니' 프로젝트 시동

- 혁신산업펀드, 성장지원 지원자 대거 서류 탈락

- [VC 투자기업]'CCU 1호 상장' 나선 빅텍스, 1500억 몸값 기대감

- [유니콘 톺아보기]KCD, '한국소호은행'으로 그리는 데카콘의 꿈