'달라진 위상' 미래에셋증권, 한국물 조달 '물꼬' 틀까 발행액 대비 12배 수요 '최대'…증권채 투심 개선 시그널에 영업 '박차'

윤진현 기자공개 2024-01-31 12:38:10

[편집자주]

증권사 IB(investment banker)는 기업의 자금조달 파트너로 부채자본시장(DCM)과 주식자본시장(ECM)을 이끌어가고 있다. 더불어 인수합병(M&A)에 이르기까지 기업에서 일어나는 모든 일의 해결사 역할을 자처하고 있다. 워낙 비밀리에 딜들이 진행되기에 그들만의 리그로 치부되기도 한다. 더벨은 전문가 집단인 IB들의 주 관심사와 현안, 그리고 고민 등 그들의 생생한 이야기를 전달해 보고자 한다.

이 기사는 2024년 01월 29일 15:08 thebell 에 표출된 기사입니다.

미래에셋증권이 한국물(Korean Paper) 시장에서 달라진 위상을 보였다. 미래에셋증권은 2018년 데뷔전 이후 6년 연속 시장을 찾은 이슈어다. 특히 이번 조달에서 역대 최대 투자자 수 및 주문액은 물론, 최저 뉴이슈어프리미엄(NIP) 등의 목표를 달성했다.그간 미래에셋증권이 투자자와의 관계 형성에 다소 어려움을 겪어왔으나 완전히 극복해냈다. 꾸준히 시장을 찾아 매 발행마다 투자자 미팅 과정에 공을 들인 결과다. 이번 발행에서 우량 기관투자자들이 적극적으로 프라이싱에 참여했다.

국내 증권사의 외화채에 대한 투심 개선 신호가 나타나면서 IB들 역시 덩달아 바빠졌다는 후문이다. 정기적으로 시장을 찾는 하우스들은 물론 그간 조달을 고심하던 국내 증권사 영업에 박차를 가하고 있다.

◇역대 '최대' 투자자 수+주문액, 비용 절감 '목표 달성'

29일 투자은행(IB) 업계에 따르면 미래에셋증권이 이달 26일 달러채를 발행했다. 트랜치는 3년물과 5년물 고정금리부채권(FXD)로 나눴다. 두 트랜치 각각 3억달러씩 총 6억달러의 조달을 확정지었다.

이번 프라이싱의 유효주문액은 무려 71억달러에 달했다. 발행액(6억달러)의 12배에 달하는 수요를 모은 셈인데 이는 역대 최대치에 해당한다. 그도 그럴 것이 211곳의 투자자가 프라이싱에 참여한 것 자체도 이번이 처음이라는 후문이다.

IB업계 관계자는 "미래에셋증권의 유로본드에 투자자가 200여곳을 상회하면서 대규모 수요를 모았다"며 "결국 금리 이점 역시 톡톡히 본 딜"이라고 설명했다.

투자자 구성을 살펴보면 자산운용사가 76%로 가장 많았고 은행(12%), 보험/연기금(6%), PB/증권사(6%) 순이었다. 지역별로는 아시아태평양 지역이 80%를 상회했고 유럽이 나머지를 차지했다.

뉴이슈어프리미엄(NIP)이 마이너스 수준으로 금리 이점 역시 확실했다. 최종 가산금리는 동일 만기 미국 국채금리 대비 3년물 200bp, 5년물 222bp로 결정됐다. 당초 이니셜가이던스(IPG)로 3년물 235bp, 5년물 260bp를 제시했음을 고려할 때 35~38bp가량을 절감했다.

◇IB들, 조달 수요 있는 국내 증권사에 영업 '집중'

미래에셋증권이 꾸준히 시장을 찾아 정기 발행사(Regular Issuer)로서의 입지를 만들어나가고 있다. 미래에셋증권은 2018년 첫 발행 이후 매년 달러화채권 조달을 이어가고 있다.

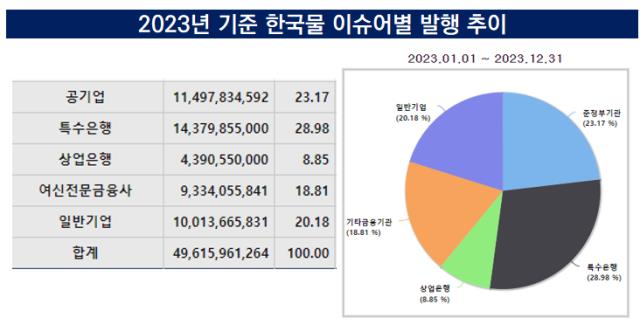

물론 매 발행마다 어려움이 없던 것은 아니다. 사실상 소수의 증권사만이 시장을 찾아 차환 용도로 외화채 조달을 이어가고 있는 만큼 국내 증권사의 외화채에 대한 투심 역시 변동성이 컸다. 전체 발행액 중 증권사가 차지하는 비중은 2% 미만인 현실이다.

이에 미래에셋증권은 투자자 미팅 과정에 힘을 싣곤 했다. 이번 발행 역시 조달 직전 홍콩을 찾아 인베스터콜과 투자자 미팅을 동시에 진행했다. 이때 기관투자자들도 적극적으로 질의를 이어갔다는 후문이다.

투자자들은 태영건설 리스크와 해외 대체투자 부실화 가능성 등을 질의한 것으로 알려졌다. 이때 미래에셋증권과 주관사단은 리스크 관리 가능성을 강조했다. 이에 투자자 역시 긍정적인 반응을 보였다. 이는 마이너스 NIP를 통해서도 드러난다.

그만큼 IB들은 국내 증권사를 상대로 영업에 박차를 가하겠단 입장이다. 증권업계 관계자는 "미래에셋증권이 조달 물꼬를 터줌으로써 수요가 있는 국내 증권사들 역시 부담이 덜할 것으로 보인다"며 "영업에 집중하는 상황"이라고 밝혔다.

그간 외화채 조달을 시도하는 국내 증권사는 미래에셋증권과 한국투자증권 정도였다. 한국투자증권은 지난 2021년 한국물(Korea Paper) 시장에 데뷔했다. 당시 6억달러 규모의 유로본드(RegS) 발행에 최대 30억원에 달하는 주문을 확보했다. 지난해의 경우 사무라이본드로 조달 통화 다각화 역시 성공했다.

이어 NH투자증권이 외화채 조달을 계획했으나 현실화하진 못했다. 해외 사업 확장을 계기로 외화 조달 의지를 드러냈으나 투심이 불안정하다고 바라봤다. 이후 아직까진 데뷔를 하지 않았다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [CVC 톺아보기]'카카오' 계열 편입 '기폭제', 그룹 지원 속 폭풍 성장

- 두산건설, '반도체 메가 클러스터' 수혜 단지 분양

- [코스닥 리빌딩 리포트]1000억 CB 공수표 날린 퀀타피아, 공개매각 추진

- 올리패스 잠재 대주주 사내이사로…수익성 확보 총력

- '대유타워 매각' 대유위니아, 새 원매자 찾기 시동

- GA '전성시대' 계속되려면

- [보험사 IFRS17 조기도입 명암]KB손보, 부채항목 개선…상품 포트폴리오 효과는 못봤다

- [보험 패러다임 시프트]삼성생명의 제3보험 공략, 'CSM 확보'에 방점

- [한화생명 글로벌 은행업 도전기]해외 진출 주역 김동원 사장, '인도네시아' 선택한 이유

- [보험 패러다임 시프트]DB손보, 선제적 대응으로 일궈낸 '이익 체력'

윤진현 기자의 다른 기사 보기

-

- [IB 풍향계]은행 자본성증권에 'KB vs NH' 자존심 경쟁

- 세경하이테크, 자회사 세스맷 친환경 확장 '순항'

- [Policy Radar]원화 커버드본드 발행 공백, '당근책' 나올까

- '이미지' 확 바꾼 포바이포, 새로운 CI 공개

- [IB 풍향계]UBS, 외국계 ECM '신흥강자'…빅딜 안 놓친다

- [IPO 모니터]속도 높이는 DN솔루션즈, '초대형' 주관사단 꾸렸다

- 공매도 금지 때문에...카카오, 해외EB 프리미엄 더 줬다

- 카카오-UBS 해외 EB 연결고리 '크레디트스위스'

- 정부, 외평채 주관사단 5곳 확정…KDB산은 '낙점'

- 카카오, 해외 EB 금리·교환가 높여 2억달러 조달