DSC인베, '4호 성장사다리펀드' IRR 19.6% 청산 지난해 청년펀드 이어 '우수' 청산 레코드 추가…성장금융 "모펀드 성과에 기여"

이기정 기자공개 2024-07-03 09:32:03

이 기사는 2024년 06월 28일 10시22분 thebell에 표출된 기사입니다

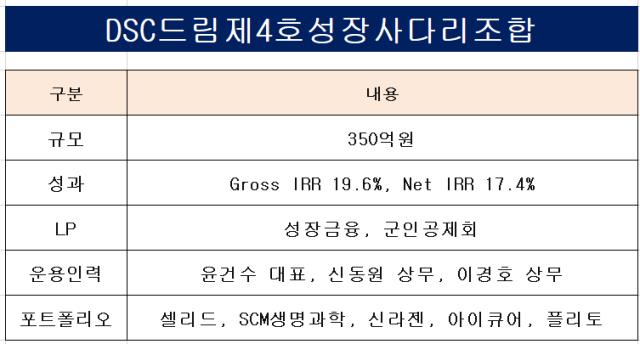

DSC인베스트먼트가 'DSC드림제4호성장사다리조합(이하 4호 사다리펀드)'을 우수한 성적으로 청산했다. 설립 초기 결성했던 펀드들이 잇달아 양호한 실적을 기록하면서 대형 벤처캐피탈(VC)의 실력을 입증하는 모습다. 회사는 지난해말에도 'DSC드림제3호청년창업투자조합(이하 3호 청년펀드)'을 청산해 IRR(내부수익률) 22%를 기록했다.28일 VC업계에 따르면 DSC인베스트먼트는 지난 27일 350억원 규모의 4호 사다리펀드를 청산해 Gross IRR 19.6%, Net IRR 17.4%를 기록했다. 멀티플은 약 2배, 배분 총액은 662억원가량 수준이다.

DSC인베스트먼트는 2013년 성장사다리펀드가 출범한 후 진행된 첫 출자사업에서 스타트업펀드 위탁운용사(GP)로 선정되며 2014년 초 펀드를 결성했다. 한국성장금융이 앵커 출자자(LP)로 참여했고 군인공제회 등이 매칭 LP로 나섰다. DSC인베스트먼트 역시 약정총액의 약 8% 가량을 GP커밋으로 책임졌다.

DSC인베스트먼트는 4호 사다리펀드를 비히클로 총 27개 기업에 투자했다. 대표 투자 기업은 셀리드, SCM생명과학, 신라젠, 아이큐어, 플리토 등이다. 구체적으로 DSC인베스트먼트는 바이오벤처 셀리드에 2014년 투자해 2018년 회수를 마무리했다. 투자원금은 5억원으로 55억원이 넘는 자금을 회수해 멀티플 약 11배를 달성했다.

세포치료제 SCM생명과학은 2015년 투자해 2020년 말 회수를 마쳤다. 투자원금은 20억원으로 170억원 가량을 회수해 멀티플 8.6배를 기록했다. 또 신라젠(멀티플 6.4배), 아이큐어(4.5배), 플리토(4.1배), 하이즈항공(3.9배) 등을 통해서도 우수한 회수 기록을 남겼다.

대표펀드매니저는 현재 한국벤처캐피탈협회 회장을 겸임하고 있는 윤건수 대표가 맡고 있다. 핵심운용인력으로 키움인베스트먼트 출신 신동원 상무와 한국투자증권 IPO부를 거쳐 DSC인베스트먼트에 합류한 이경호 상무가 이름을 올리고 있다.

4호 사다리펀드는 DSC인베스트먼트가 3번째로 청산한 조합이다. 2020년 드림제1호KU-DSC그린투자조합을 청산해 IRR 16.7%와 멀티플 2배를 기록했고 3호 청년펀드 청산으로 멀티플 2.4배를 기록했다. 이번 청산으로 회사는 우수한 펀드 청산 레코드를 이어가게 됐다.

DSC인베스트먼트 관계자는 "10년만에 4호 사다리펀드를 우수한 성적으로 청산해 기쁘다"며 "특히 성장사다리펀드의 첫 출자를 받은 기업으로서 좋은 성과를 기록해 더 의미가 있다"고 말했다.

성장사다리 스타트업펀드 출자사업은 2014년 10월 총 625억원 규모로 닻을 올렸다. 당시 DSC인베스트먼트와 함께 알바트로스인베스트먼트, 이노폴리스파트너스(현 BNH인베스트먼트), 캡스톤파트너스, 코오롱인베스트먼트가 GP로 선정됐다. DSC인베스트먼트는 이 가운데 처음으로 펀드 청산을 한 하우스가 됐다.

성장금융 관계자는 "성장사다리펀드를 설립할 당시 시장실패 영역을 적극 지원하는게 출자사업 방향이였고 그 첫번째가 창업초기 스타트업 지원분야였다"며 "우수기업 발굴과 동시에 빠른 회수 측면에서 이번 4호 사다리펀드의 청산은 성장사다리펀드 출자 전체 성과에 기여한다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [Policy Radar]금융당국, SKT 사태 '비상대응본부' 구성

- [은행경영분석]농협금융, 예대업 약화…낮아진 비은행 기여도 '설상가상'

- [여전사경영분석]우리금융캐피탈, 대손비용 부담 확대로 실적 개선 제동

- [금융 人사이드]캠코 사장 단독후보에 정정훈 전 세제실장…'자본확충' 첫 시험대

- [은행경영분석]제주은행, 90% 넘는 지역 의존도…가파른 연체율 상승세

- [은행경영분석]BNK금융, 건전성 지표 저하 '밸류업 복병' 부상

- [금융사 KPI 점검/하나은행]본사 정책 평가 강화, '건전성·손님만족' 항목 힘줬다

- [Policy Radar]보험업법 규제 기준 킥스비율 130%로 낮아진다

- [교보생명 지주사 전환 전략 점검]지주사 전환 단초 된 SBI그룹 동맹 강화

- 밸류업에 진심인 신한금융, 장기 성과급 80% 연동

이기정 기자의 다른 기사 보기

-

- [모태 2025 2차 정시출자]'출자 감소' 사이버보안, 린벤처스 2연속 도전 눈길

- [모태 2025 2차 정시출자]스포츠프로젝트, 작년·올해 재수생 지원…각축전 예고

- [모태 2025 1차 정시출자]GP 34곳 중 11곳 출자비율 하향…펀딩 자신감 '눈길'

- [모태 2025 1차 정시출자]한벤투 어워즈 수상사 대다수 GP 선정…프리패스?

- S&S인베, 온플랫폼 투자 손실…고강도 자구책 마련

- [LP Radar]'2년차' 하나벤처스 민간모펀드…GP당 출자액 늘었다

- [모태 2025 1차 정시출자]수출분야, 문화투자 VC 싹쓸이…크릿벤처스 '재수' 성공

- [Red & Blue]DSC인베, 주가에 찬물…임원진 단체 주식 매도 '이유는'

- DSC인베, 버츄얼아이돌 '플레이브'에 28억 후속투자

- [투자자-스타트업 설전]성홍, 투자기업 거주공간 지원에도 불만 목소리 '왜'