[IB 풍향계]IPO 조직 안정세 미래에셋, 리그테이블 선두 탈환 '시동'달바·인투셀·파인원 등 단독 주관 딜 줄줄이 수요예측

백승룡 기자공개 2025-04-28 08:02:51

이 기사는 2025년 04월 24일 15시52분 thebell에 표출된 기사입니다

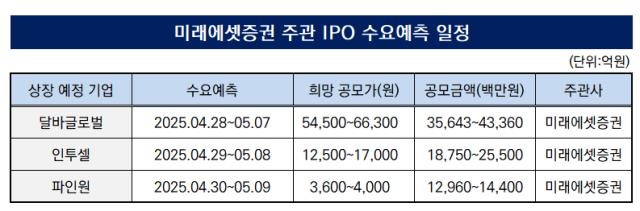

미래에셋증권이 달바글로벌을 시작으로 인투셀, 파인원 등 연달아 세 건의 기업공개(IPO) 딜에서 수요예측을 치른다. 올해 IPO 주관실적 2위인 미래에셋증권은 이들의 상장을 차례로 마치고 나면 선두로 발돋움할 것으로 보인다. 한국투자증권·NH투자증권 등 전통적으로 IPO가 강한 하우스들이 주춤하는 사이 미래에셋증권의 입지가 돋보이는 모습이다.24일 투자은행(IB) 업계에 따르면 미래에셋증권이 대표주관을 맡은 달바글로벌은 오는 28일부터 기관투자자 대상 수요예측에 돌입한다. 달바글로벌은 ‘승무원 미스트’로 알려진 화장품 업체다. 지난해 연결기준 매출액은 3091억원 규모로 △미스트(54.0%) △선케어(16.6%) △크림(9.6%) △마스크팩(6.0%) 등의 비중이 컸다. 목표 시가총액은 밴드 하단 기준 6924억원, 상단기준 8423억원으로 유가증권시장 상장에 나선다.

달바글로벌의 뒤를 이어 인투셀이 29일부터, 파인원이 30일부터 각각 수요예측을 시작한다. 인투셀과 파인원도 공통적으로 미래에셋증권이 단독 상장 주관을 맡고 있는 곳이다. 미래에셋증권으로서는 무려 세 건의 단독 주관 IPO를 동시에 소화하고 있는 셈이다. 인투셀은 표적항암제 관련 연구개발 기업이고, 파인원은 유기발광다이오드(OLED) 부품업체다.

이들의 수요예측 결과에 따라 미래에셋증권의 IPO 리그테이블 순위도 좌우될 전망이다. 2023년 IPO 리그테이블 1위를 차지했던 미래에셋증권은 지난해 3위로 낮아진 뒤 올해 1분기에는 4위(1817억원)로 밀려난 상태다. LG에너지솔루션 이후 최대 IPO였던 LG CNS 상장 주관사로 참여한 KB증권(3023억원), 모간스탠리(2539억원), 메릴린치(2539억원) 등이 나란히 1~3위를 꿰찬 영향이다.

이번 세 건의 IPO로 미래에셋증권은 약 700억~800억원 안팎의 주관실적을 쌓게 될 것으로 보인다. 현재 수요예측을 진행하고 있는 DN솔루션즈 IPO에서도 삼성증권, UBS증권 등과 함께 공동대표주관을 맡고 있는 것을 고려하면 올해 상반기 누적 기준으로는 선두 탈환이 유력시된다. 상반기 승기를 잡고 하반기 KB증권과 1위 자리를 놓고 진검승부를 펼치는 시나리오인 셈이다.

특히 전통적으로 IPO가 강한 하우스로 꼽혔던 한국투자증권, NH투자증권, 미래에셋증권 등 사이에서 한국투자증권과 NH투자증권이 올해 들어 부진한 모습을 보이는 탓에, 상대적으로 미래에셋증권이 돋보이고 있다는 평가도 나온다. 한국투자증권은 IPO를 담당하는 IB1본부 인력을 최근 55명에서 40명으로 줄였다. NH투자증권은 ECM본부장을 지난해 말 교체하는 등 ‘파두 사태’ 여파가 지속되는 모습이다.

현재 미래에셋증권의 IPO본부는 성주완 전무가 이끌고 있다. 지난 2023년 말 상무에서 전무로 승진하면서 안정적인 본부 체제가 이어지고 있다. IPO본부를 총괄하는 IB1부문은 강성범 부사장이 맡고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]큐브엔터, 매출액 400억대…광고·MD부문 견인

- 스톤브릿지캐피탈, 플라스틱 컴파운드 '폴리피아' 품는다

- [키스트론 IPO]제2의 고려제강 노린다…오너 승계 목적은 "과도한 해석"

- [i-point]바이오솔루션, 200% 무상증자 결정

- 레이, 창사 이래 첫 1분기 흑자…매출도 신기록

- [i-point]DS단석, 일본 코스모 오일과 SAF용 전처리 원료 납품 계약 체결

- [DS금융그룹 시대 개막]디에스증권 '자본 확충' 효과까지…체질개선 노린다

- [삼성그룹 북미 대관조직 분석]강해지는 트럼프 압박, 늘어나는 로비 금액

- [i-point]신테카바이오, 1분기 매출 9억 '턴어라운드'

- [저축은행 서민금융 리포트]'CSS'에 진심인 OK저축, 중금리로 수익·건전성 관리

백승룡 기자의 다른 기사 보기

-

- LG CNS 16년만에 등급 상향…상장 유입자금 효과

- KB증권, 회사채 격차 좁히고 IPO 선두 굳히기

- [IB 풍향계]DCM 진출한 메리츠, 연이은 증권채 주관 '승전보'

- 금감원-롯데손보, 후순위채 콜옵션 기싸움 본질은

- [Rating Watch]등급 상향 기대감 LG CNS, 남은 트리거 ‘차입금의존도’

- 젝시믹스, 중국 공략 가속화…매장 4곳 추가 오픈

- [증권사 생크션 리스크 점검]키움 최근 5년간 중징계 '제로'…발행어음 인가 '청신호'

- GS칼텍스·현대백 회사채 최저금리…'크레딧 안정성' 부각

- 계열분리 SK스페셜티, 최대 3500억 회사채 조기상환 착수

- CJ CGV 신종자본증권 발행 연기…분기실적 기반 IR '총력'