현대산업, 서울-춘천고속㈜ 지분 늘린다 도로운영으로 사업 확대…리파이낸싱도 추진

이상균 기자공개 2018-06-25 08:11:57

이 기사는 2018년 06월 20일 15:29 thebell 에 표출된 기사입니다.

서울-춘천고속도로㈜가 자금 재조달(리파이낸싱)을 추진 중인 가운데 최대주주 현대산업개발은 지분을 추가로 늘리는 방안을 추진 중이다. 도로운영으로 사업영역을 늘리는 한편, 장기적으로 배당수익을 노리겠다는 계획이다. 서울-춘천고속도로㈜는 지난해 사상 최대 실적을 기록하는 등 민자도로 중 수익성이 단연 뛰어나다는 평을 받는다.20일 건설업계에 따르면 서울-춘천고속도로㈜의 주요 주주들이 개별적으로 리파이낸싱을 추진 중이다. 별도의 금융주관사를 선정하지 않았다. 투자은행(IB) 업계 관계자는 "기존 주주들이 의기투합해서 기존 대출을 새로운 대출로 전환하는 방안을 추진하고 있다"며 "서울-춘천고속도로㈜의 재무상태가 워낙 좋고 우량해 굳이 금융주관사를 선정할 필요가 없었다"고 말했다.

|

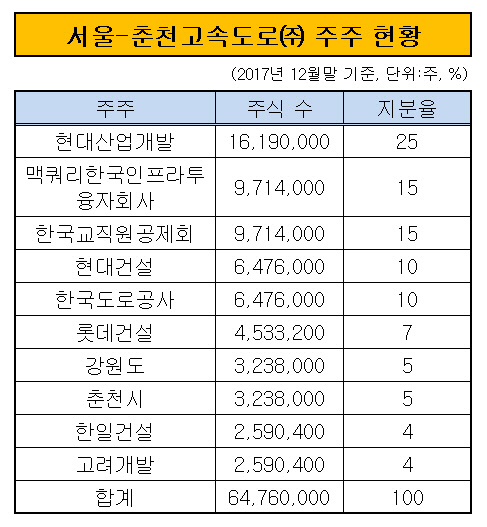

2002년 11월 설립된 서울-춘천고속도로㈜는 현대산업개발이 지분 25%를 보유한 최대주주다. 이어 맥쿼리한국인프라투융자회사와 교직원공제회가 각각 15%, 현대건설과 한국도로공사가 각각 10%, 롯데건설 7%, 강원도와 춘천시가 각각 5%의 지분을 쥐고 있다.

이중 현대산업개발은 다른 주주들의 지분을 추가로 인수하겠다는 계획이다. 현대산업개발 관계자는 "다양한 주주들과 접촉해 지분을 인수하고 싶다는 의사를 전달했다"고 말했다. IB업계 관계자는 "현대산업개발은 서울-춘천고속도로㈜의 수익성이 뛰어나기 때문에 장기적인 관점에서 배당 수익을 늘리겠다는 방침"이라며 "사업영역 확대를 위해 도로운영을 추가하는 의미도 포함돼 있다"고 말했다.

서울-춘천고속도로㈜는 지난해 매출액 1768억원, 영업이익 1103억원을 기록해 사상 최대 실적을 달성했다. 영업이익률이 62.3%에 달한다. 리파이낸싱에 성공할 경우 이자비용을 줄이면서 수익성은 더욱 높아질 것으로 예상된다. 지난해 서울-춘천고속도로㈜는 이자비용으로 444억원을 지급했다.

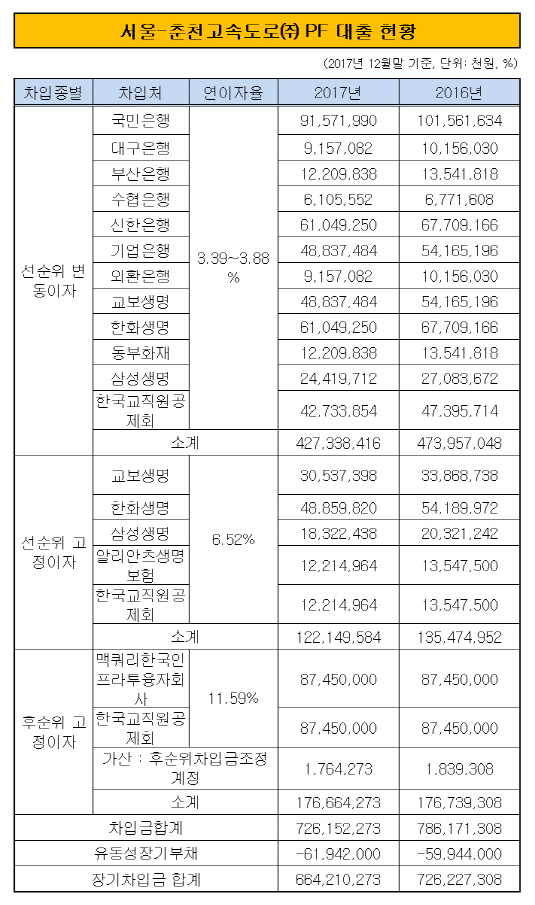

서울-춘천고속도로㈜는 2004년 12월 국민은행을 금융주관사로 선정하고 1조원 규모의 프로젝트 파이낸싱(PF) 대출 약정을 체결했다. 고정금리대출 2000억원, 변동금리대출 7000억원, 신용공여대출 1000억원 등으로 구성됐다. 차입기간은 17년이다. 대주단에는 국민은행을 비롯해 부산은행, 대구은행, 신한은행, 삼성생명, 교보생명, 한화생명, 교직원공제회 등이 참여했다.

약정액 1조원 중 지난해 12월말 기준 대출 잔액은 6642억원이다. 금리는 선순위 변동이자의 경우 연 3.39~3.88%, 선순위 고정이자는 6.52%, 후순위 고정이자는 11.59%다. 변동금리 대출금의 가산금리(스프레드)는 연 1.65%이며 신용공여 대출금의 가산금리는 연 2%다.

IB업계 관계자는 "PF 대출 약정을 체결했던 2000년대 중반과 비교하면 현재 기준금리가 상당히 낮아진 상황"이라며 "160~200bp 수준의 스프레드를 최소 50bp 이상 낮출 수 있을 것으로 예상된다"고 말했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- [퍼포먼스&스톡]꺾여버린 기세에…포스코홀딩스, '자사주 소각' 카드 재소환

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [퍼포먼스&스톡]포스코인터, 컨센서스 웃돌았지만 주가는 '주춤'

- 젬백스링크, 포니 자율주행자동차 국내 도입

- 더테크놀로지, 전략 수집 RPG '리버스 삼국' 출시

- [ICTK road to IPO]빅테크 고객사들이 상장 청원한 사연은

- '무차입' 씨피시스템, 상장으로 퀀텀점프 노린다

- 금양인터, 미국 프리미엄 와인 '벨라 오크스' 출시

- [ICTK raod to IPO]2년 뒤 매출 300억, 근거는 '글로벌 빅테크'