[IPO 모니터]'RF 필터 파운드리' 쏘닉스, 소부장 특례로 코스닥 노크최대주주는 대만계 휴대폰 부품사, RCPS·CPS 통해 다수 투자 유치

김슬기 기자공개 2023-05-24 07:24:05

이 기사는 2023년 05월 19일 15시50분 thebell에 표출된 기사입니다

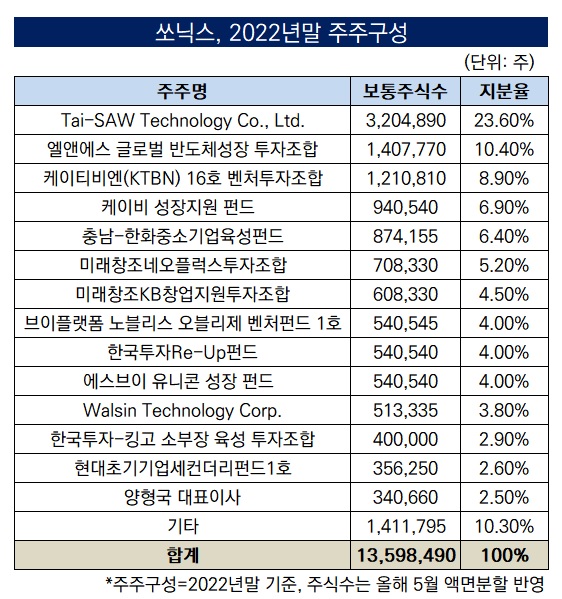

국내 무선통신(RF) 필터 전문 파운드리 기업인 쏘닉스가 코스닥 입성을 위한 기업공개(IPO) 절차에 돌입했다. 쏘닉스는 20여년간 쌓아온 독보적인 경쟁력을 앞세워 소재·부품·장비(소부장) 기술특례 상장을 추진할 예정이다.쏘닉스는 지난해 12월 전환상환우선주(RCPS)와 상환우선주(CPS)를 모두 보통주로 전환했고, 이달에는 상장 후 원활한 주식 유통을 위한 액면분할도 단행했다. 다만 최대주주의 지분율이 24%에 불과하고 주주구성이 다소 복잡하다.

◇ 쏘닉스, 국내 유일 RF 필터 파운드리 …KB증권 단독 주관

19일 투자은행(IB) 업계에 따르면 쏘닉스가 한국거래소 코스닥 시장본부에 상장 예비심사 신청서를 제출했다. 쏘닉스의 IPO는 KB증권이 단독으로 주관한다. 이번 상장을 담당하는 곳은 길대환 부장이 이끄는 ECM 1부로 소부장 기업 상장에 특화돼있다.

시장에 내놓을 물량은 상장 예정 주식수의 약 26%인 360만주로 결정했다. 향후 상장 예정 주식수를 고려했을 때 신주 발행 100%, 주관사의무인수분 3%(10만8000주)일 것으로 추정된다. 다만 예심 청구서상 계획은 실제 공모 절차에서 변경될 가능성이 있다.

쏘닉스는 예비심사승인 결과가 나오는 대로 공모 절차를 밟을 예정이다. 일반적으로 청구서 제출부터 심사승인, 수요예측, 일반청약까지 대략 6~7개월이 걸린다. 하지만 쏘닉스는 소부장 특례 상장을 추진하는만큼 패스트트랙을 적용받으면 기간을 보다 단축시킬 수 있다.

소부장 특례 상장은 2019년 일본과의 통상 마찰로 기술 국산화 필요성이 커지면서 도입됐다. 소부장 특례 상장을 이용할 경우 상장 예비심사 기간이 45영업일에서 30영업일로 단축된다. 또 기술성평가 역시 2개 기관이 아닌 1개 기관에서 받아도 된다.

2000년 10월 설립된 쏘닉스는 이동통신 PF 부품인 표면탄성파(SAW) 필터를 설계하고 생산, 판매해왔다. SAW 필터는 주파수 간섭을 최소한으로 줄이기 때문에 이동통신망 전용 스마트폰에 필요한 부품이다. 이후 반도체칩과 PF 필터가 집적화 되는 'RF 프론트 엔드 모듈용 필터'의 파운드리 전문회사로 전환했다.

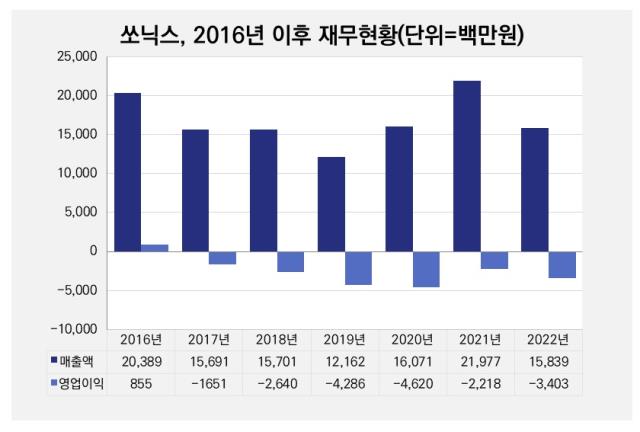

쏘닉스는 국내 유일한 RF 필터 파운드리 업체기도 하다. 현재는 미국 통신반도체 회사와 공동개발을 통해 고성능 필터용 6인치 파운드리 기술을 개발한 것으로 알려졌다. 다만 아직 매출은 크지 않다. 지난해말 기준으로 매출액 158억원, 영업손실 34억원이었다. 또한 2017년 이후 줄곧 적자였다.

관련 업계 관계자는 "쏘닉스가 아직 적자기업이긴 하지만 미국 내 통신반도체 업체에서 발생하는 매출이 상당하고 향후에도 관련 매출이 늘어날 여지가 크다"고 설명했다.

◇ 2015년 이후 다수의 VC로부터 투자 유치…복잡한 주주구성

쏘닉스는 장시간 사업을 하면서 부침이 있었던 기업이다. 2011년 수원지방법원으로부터 회생계획을 인가 받았고 2015년 회생절차를 종결했다. 당시 쏘닉스는 디지아이의 계열사였으나 회생절차를 거치면서 손바뀜과 사업전환이 있었다. 이후 다수의 벤처투자조합 등으로부터 투자유치를 받으면서 기술개발을 해왔다.

현재 최대주주는 대만계 휴대폰 부품사인 타이쏘 테크놀로지(Tai-SAW Technology Co., Ltd.·이하 타이쏘)다. 최초 투자시점을 확인하긴 어렵지만 2016년말 기준 보통주 52.7%와 RCPS 37%를 보유하고 있었다. RCPS의 경우 2016년 2월 오퍼스프라이빗에퀴티(오퍼스PE)로부터 양도받았다.

이밖에도 2015년, 2017년, 2018년, 2020년 RCPS 및 CPS 발행을 진행, 투자유치를 해왔다. 파악된 누적 투자규모는 270억 가량이다. 2015년 네오플럭스·KB인베스트먼트, 2017년 한화인베스트먼트, 2018년 엘앤에스벤처캐피탈·현대기술투자, 2020년 KTB네트워크·한국투자파트너스·KB증권 등이 투자했다. 대부분 운용펀드를 통해 들어온 것이다.

주주구성이 다양해지면서 최대주주인 타이쏘의 지분율도 희석됐다. 현재 타이쏘의 지분율은 23.6%이며 2대 주주는 엘앤에스 글로벌 반도체성장 투자조합(10.4%)다. 2018년과 2020년 두 차례 RCPS 발행에 참여했고 총 40억원 투자했다. KTBN 16호 벤처투자조합도 30억원을 투자, 지분 6.9%를 확보했다.

쏘닉스는 IPO를 위한 기초 제반작업을 마쳤다. 지난해 12월 주주들이 가지고 있는 RCPS와 CPS 전량을 모두 보통주 전환했다. 올해 5월에는 주당 액면가액을 5000원에서 1000원으로 액면분할했다. 액면분할을 하게 되면 주식 발행수가 5배 늘기 때문에 향후 IPO를 하게 되면 주식 유통을 원활하게 할 수 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- 금감원-롯데손보, 후순위채 콜옵션 기싸움 본질은

- 롯데손보, 콜옵션 대응 '사모 후순위채' 완주할까

- [아이티켐 IPO]2차전지로 영토 확장, 소재사업 '확장성' 주목

- [세미파이브 IPO]관세 리스크 뚫고 해외 NDR…글로벌 기관 스킨십 '방점'

- [도우인시스 IPO]손바뀜 1년여만에 상장 결실, 2년 의무보유로 안전판

- [IB 풍향계]'토종 IB' 명맥 잇는다…KB증권 외평채 주관 '최초'

- 펫프렌즈, 실적 개선 본격화…IMM PE는 엑시트 '고심'

- '비플레인' 운영사 모먼츠컴퍼니 매각 본격화, 삼일PwC와 맞손

- '매각 절차 지연' DIG에어가스, 희망 가격 낮아지나

- VIG, 카카오모빌리티 인수금융 주선단 꾸렸다

김슬기 기자의 다른 기사 보기

-

- [도우인시스 IPO]손바뀜 1년여만에 상장 결실, 2년 의무보유로 안전판

- '돋보인 해외성장' 에이피알, 1분기에도 역대 최대 실적

- 패스트파이브 '파이브스팟' 매출·이용자 모두 잡았다

- [도우인시스 IPO]코스닥 상장 본격 시동…상단 기준 3400억 목표

- [삼성SDI 2조 증자]유증 규모 1.7조로 축소, 고환율에 셈법도 복잡

- [DN솔루션즈 IPO]철회 배경에 '밸류에이션·구주매출' 영향 컸나

- [Deal Story]신종자본증권 '대흥행' 우리금융, 4000억 증액 확정

- [소노인터내셔널 IPO]모나용평의 추억, 다시 만난 미래에셋·대신증권

- SBS, 최대 1500억 규모 공모 회사채 발행 타진

- 우투 1Q 실적 존재감 '미미'…본인가 이후 사업 본격 '시동'