신한리츠운용, '2000억' 광화문 G타워 대주단 세팅 선순위 1710억·후순위 290억, 이지스 740억 차익 실현 임박

이명관 기자공개 2024-03-13 10:44:47

이 기사는 2024년 03월 08일 17:22 thebell 에 표출된 기사입니다.

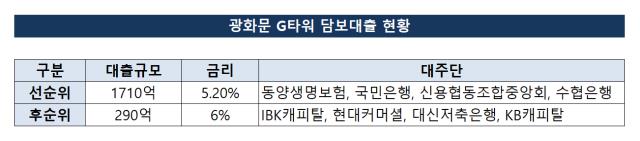

신한리츠운용이 광화문 G타워 인수를 위한 대주단 구성을 마쳤다. 조만간 잔금을 치르고 인수 작업을 마무리할 전망이다. 매각이 순조롭게 마무리되면 이지스자산운용은 10여년 만에 투자금 회수에 성공하게 된다.8일 금융투자업계에 따르면 신한리츠운용은 광화문 G타워 인수를 위해 2000억원 규모의 부동산 담보대출 약정을 체결한 것으로 파악된다. 세부적으로 선순위 1710억원, 후순위 290억원 등이다.

선순위 대주단은 동양생명보험, 국민은행, 신용협동조합중앙회, 수협은행 등으로 대출 금리는 5.2%로 책정됐다. 후순위 대주단은 IBK캐피탈, 현대커머셜, 대신저축은행, KB캐피탈 등이다. 금리는 6%다. 연간 금융비용으로 106억원 정도 발생하는 셈이다. 여기에 인수와 동시에 발생하는 부가세를 납부하기 위한 명목으로 국민은행으로부터 86억원의 대출을 받았는데, 금리는 6.5%다.

신한리츠운용은 전체 매입가의 3분의 2 정도를 대출로 조달한다. 광화문 G타워의 인수가격은 3000억원 정도다. 나머지 1000억원은 인수 주체가 되는 리츠가 증자를 통해 마련한다. 증자대금 중 400억원 가량은 신한리츠운용이 운용 중인 신한서부티엔디리츠가 책임지고 나머지는 연기금과 공제회 등이 투자할 예정이다.

조달 작업이 마무리 수순에 돌입하면서 조만간 광화문 G타워 거래가 클로징 될 전망이다. 매도자인 이지스자산운용은 10여년 만에 성공적으로 엑시트에 성공하게 된다.

이지스자산운용은 2015년 2260억원에 광화문 G타워를 매입했다. 개발에 착수한 광화문G타워를 선매매 계약을 맺고 일찌감치 점찍었다. 광화문 G타워는 노후 오피스 빌딩을 SK디앤디가 리뉴얼하면서 건립됐다.

SK디앤디가 개발에 착수한 시기는 2012년이다. 750억원에 노후 빌딩을 매입했다. 그후 기존 건물을 부수고 호텔과 오피스가 공존하는 복합건물로 재건축했다. 공사비 등을 포함해 총 1400여억원을 투입됐다. 이지스자산운용과의 선매매 계약은 개발에 착수했을 즈음인 2013년 11월 체결됐다.

광화문 G타워는 서울 종로구 삼봉로 71번지 일대에 자리하고 있다. 지하5층~지상18층으로 연면적 3만4747.20㎡다. 2~7층은 오피스, 8~18층은 호텔로 사용되고 있다. 호텔신라의 신라스테이와 맺어진 임차기간은 오는 2030년 12월까지다.

2015년 준공 후 소유권을 넘겨받은 이지스자산운용은 준수한 수익률로 투자금을 회수할 것으로 보인다. 매입가 대비 차익 규모는 740억원 정도다. 연간으로 환산하면 약 74억원 정도를 벌어들인 셈이다.

최근 국내 오피스 시장은 공급부족 여파로 공실이 없을 정도다. 덕분에 임대료가 상승했고, 오피스 가격 상승으로 이어졌다. 복합건물인 광화문 G타워의 경우엔 이 같은 오피스 시장의 호황에 더해 코로나19 종식 효과도 누리며 몸값이 상승한 것이란 평가다. 코로나19 종식 이후 최근 중국인 관광객 수요가 늘면서 부각되고 있는 중이다. 오피스 시장 호황과 호텔업 회복의 이중 효과를 누린 것으로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인베스트

-

- [ETF 위클리]중국 회복 기대감, 차이나항셍테크 ETF '불기둥'

- [IB 풍향계]'전통강자' NH·한투 위축…IPO 새 판 짜여진다

- [LP Radar]성장금융, K콘텐츠 모펀드 GP 낙점…문화 VC '집중'

- [VC 투자기업]하이트진로가 점찍은 미스터아빠, 농식품 팁스 선정

- [VC 투자기업]에바·이지차저, '전기차 올림픽'서 충전 기술력 각축

- '잘 나갔던' 더시드인베, 자본잠식 중기부 경고장

- 유안타인베, 에스앤디 공개매수로 127억 회수

- [LLC형 VC 톺아보기]'10년차' BNH인베, AUM 3000억 알짜 VC '우뚝'

- [비상하는 K-우주항공 스타트업]코스모비, 홀추력기 원천기술 개발…국산화 선두주자

- [VC 투자기업]'매출 3배 증가' 엘박스, '리걸 AI'로 상승 모멘텀

이명관 기자의 다른 기사 보기

-

- 코어운용 투자 클레어, 여전한 손실 리스크

- [운용사 실적 분석]제이씨에셋운용, 운용보수 보다 많은 평가익 '눈길'

- 초고령사회 '역모기지론' 저변 넓히려면

- [운용사 배당 분석]엠플러스운용 고배당에 군인공제회 인수자금 절반 회수

- 펀드 도우미 사무관리사, 작년 성과 비교해보니

- 신생 HB운용, 설립 1년만에 대표 교체 '강수'

- [운용사 배당 분석]퍼시픽운용 고배당 지속…모기업 화수분 역할

- [운용사 배당 분석]현대인베운용, 넉넉한 잉여금 바탕으로 통큰 배당

- 운용사 사업다각화 고민, '정부 출자사업'에 향한다

- GVA운용, 펀딩 한파속 메자닌 투자 신상품 출격