[은행권 신지형도]뚜렷한 성장 정체, 농협은행의 해법은⑪순이익 정체, 몇 년째 1%대 증가…취약한 기업금융, 고질적 고비용 구조

조은아 기자공개 2025-03-20 12:35:30

[편집자주]

영원한 1등은 없다. 국내 은행권만큼 이 말을 잘 대변하는 업권도 없다. 성숙기에 접어든 지 오래지만 매년 높은 성장세를 보여주며 순위 역시 요동치고 있다. 디지털 전환, 지속가능경영, 내부통제, 상생금융 등 시대의 흐름이 은행권을 관통하면서 은행권 지형도가 새롭게 짜이는 모양새다. 은행권 전반의 변화와 현황 그리고 각 은행의 대응 전략을 짚어본다.

이 기사는 2025년 03월 18일 07시56분 THE CFO에 표출된 기사입니다

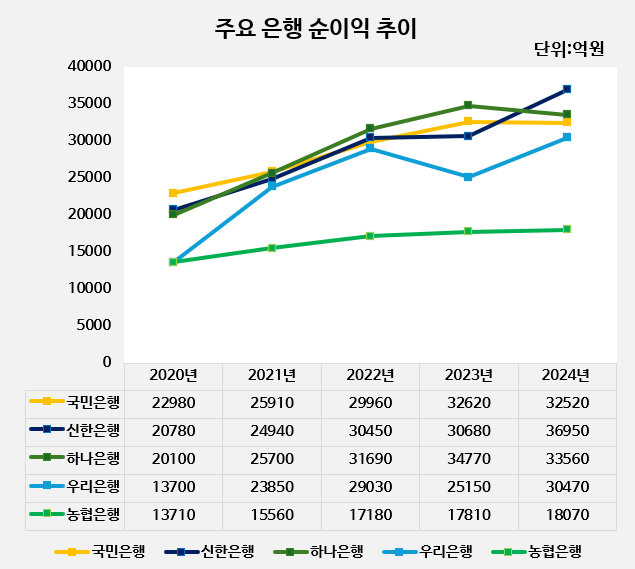

NH농협은행은 한때 우리은행과 4위를 다퉜다. 2019년 순이익이 1조5171억원으로 우리은행(1조5055억원)을 앞서기도 했다. 그러나 이후 우리은행이 빠르게 앞서나가기 시작했다. 이듬해 순이익 10억원 격차로 역전하더니 4년 만인 지난해엔 두 곳의 순이익 격차가 무려 1조2000억원 넘게 벌어졌다.농협은행은 크게 신경 쓰지는 않는 분위기다. 오히려 우리은행과 비교되던 시기 부담스러워했던 것으로 전해진다. 농민의 경제·사회적 지위 향상을 목적으로 한 '농협법'에 근거해 설립된 만큼 이익을 바라보는 관점이 다른 은행과 다를 수밖에 없기 때문이다. 너무 많은 이익을 내도 따가운 시선을 받는다.

최근 몇 년 농협은행의 존재감은 다시 흐려지고 있다. 우상향 그래프를 그리고는 있지만 다른 은행과 비교하면 기울기 차이가 크다. 사실상 제자리걸음이다. 우리은행과 함께 언급되던 시절과 비교하면 부담은 덜었지만 성장 정체에 대한 고민은 클 수밖에 없다.

◇뚜렷한 성장 정체, 어디에서 해법찾나

지난해 농협은행은 역대 최대 순이익을 거뒀다. 다만 자세히 들여다보면 다소 김이 빠진다. 순이익 1조8070억원으로 전년 대비 1.5% 늘어나는 데 그쳤다. 영업 역시 신통치 못하다. 이자이익으로는 7조6579억원, 비이자이익으로는 7454억원을 거뒀는데 전년보다 각각 1.3%, 0.3% 감소했다.

영업이 부진했음에도 최대 순이익을 낸 배경엔 충당금이 있다. 농협은행의 신용손실충당금 전입액은 2024년 9696억원으로 2023년(1조6843억 원)보다 42.4% 감소했다. 부실 우려가 있는 대출을 미리 비용으로 처리한 부분이 줄며 실적이 개선됐다.

농협은행은 한때 우리은행을 위협했지만 현재 두 은행의 격차는 상당한 수준까지 벌어졌다. 다른 은행과의 격차는 말할 것도 없다. 이유는 영업환경 변화에서 찾을 수 있다. 우리은행을 비롯한 다른 은행들은 가계대출 규제가 강화되자 기업금융 쪽으로 빠르게 눈을 돌렸다. 그러나 농협은 워낙에 기업금융에 취약하다.

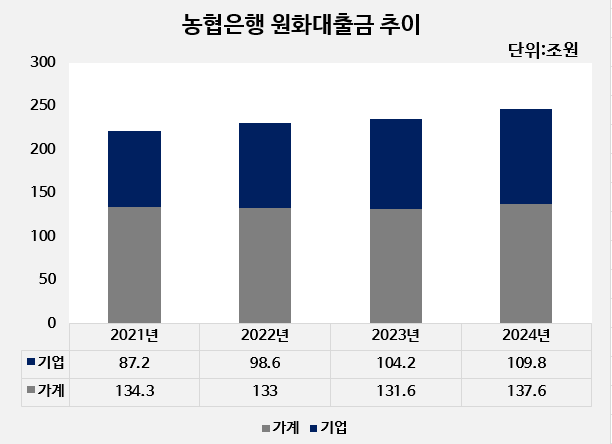

그럼에도 꾸준히 기업금융 강화에 힘을 쏟은 결과 최근 몇 년 기업대출 잔액은 늘어나는 추세다. 기업대출 잔액은 2021년 87조원에서 지난해 말 109조원으로 늘어났다. 전체적 규모는 작지만 성장세는 눈에 띈다. 지난해 역시 대기업대출 잔액이 전년 대비 16.2% 증가하면서 전체 원화대출금도 전년 대비 5.1% 증가했다.

◇높은 CIR, 압도적인 영업망의 그림자

농협은행의 경쟁력은 압도적 영업망에서 나온다. 농협은행의 점포는 지점과 출장소를 더해 지난해 말 기준으로 1063개에 이른다. 국내 은행 점포 5625개의 20%를 차지한다. 시중은행과 지방은행, 특수은행을 통틀어 점포 수가 1000곳을 넘는 곳은 농협은행밖에 없다.

다만 양날의 검이 되고 있다. 경영 효율성을 높이기 어려운 구조인 탓이다. 지난해 농협은행의 영업이익경비율(CIR)은 48.8%로 집계됐다. 전년(44.6%)보다 4.2%포인트 상승했다. 판매관리비는 3조8428억원으로 전년보다 7.5% 증가했는데 영업수익은 7조8700억원으로 1.9% 감소했다.

농협은행의 CIR은 시중은행 중에선 상당히 높은 편이다. 다른 은행의 경우 지난해 기준 대부분 40% 초반대에 머믈고 있다. 지난해뿐만 아니라 거의 매년 가장 높은 수준을 보여주고 있다. 보유 점포 수가 많을수록 인건비, 물품비 등 판매관리비가 높아질 수밖에 없기 때문이다.

자연스럽게 수익성 악화로 이어지고 있다. 지난해 농협은행의 총자산순이익률(ROA)은 0.44%로 다른 은행과 비교해 크게 낮다. ROE(자기자본이익률)도 0.76%에 그친다. 농협은행을 제외하면 시중은행 가운데 ROE와 ROA가 가장 낮은 곳은 국민은행인데 국민은행보다도 1%포인트 이상씩 낮다.

농협 역시 이런 문제점을 인식하고 있다. 지난해부터 적극적으로 지점 통폐합에 나서고 있다. 지점 통폐합을 통한 거점화를 통해 기업금융, 자산관리 등 핵심사업에 집중해 업무 전문성과 영업 효율성을 확보한다는 계획이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 파이낸스

-

- 우리금융, '회장 3연임 주총 특별결의' 신설…금융권 영향은

- [카드사 글로벌전략 점검]신한카드, 글로벌 4각편대…카자흐, 'JV전환' 덕 봤다

- [여전사경영분석]NH농협캐피탈, 건전성 중심 운영 지속…상반기 실적 전망은

- [우리금융 동양생명 M&A]CET1비율 새 목표 '13%', 자본 배치 계획은

- [캐피탈사 해외법인 실적 점검]BNK캐피탈, 중앙아 법인 성장 궤도 안착…신사업 추진 지속

- [우리금융 동양생명 M&A]금융지주 계열 생보사, 중위권 싸움 불붙는다

- [Rating Watch]등급 상향 기대감 LG CNS, 남은 트리거 ‘차입금의존도’

- [IR Briefing]카카오뱅크, 월등한 여신 성장 자신감 배경엔 '개인사업자'

- [우리금융 동양생명 M&A]임종룡 회장 '비은행' 재건 완수, 추가 보강 계획은

- [은행경영분석]카카오뱅크, 수신 운용이 견인한 순익 성장세

조은아 기자의 다른 기사 보기

-

- [우리금융 동양생명 M&A]금융지주 계열 생보사, 중위권 싸움 불붙는다

- [우리금융 동양생명 M&A]숙원 풀었다, 종합 금융그룹으로 도약 발판 마련

- [우리금융 동양생명 M&A]자세 낮춘 우리금융, "긴장의 끈 놓을 수 없다"

- [우리금융 동양생명 M&A]금융위 조건부 인수 승인, 조건 살펴보니

- [이사회 분석]하나금융 BSM 공개, 경영 전문가 1명 줄었다

- [은행권 알뜰폰 사업 점검]우리은행, '후발주자'의 생존법은

- 밸류업에 진심인 신한금융, 장기 성과급 80% 연동

- [은행권 알뜰폰 사업 점검]KB국민은행 리브모바일 5년, 의미있는 발걸음

- [은행권 알뜰폰 사업 점검]돈 못 버는 알뜰폰, 호수될까 악수로 남을까

- KB금융 "건전성 회복, 그룹 차원 최우선 과제로 설정"