[Financial Index/시중은행]하나은행, '비용 효율' 최고, 우리은행은 '개선세' 으뜸⑤[생산성]시중은행 전환 첫해 iM뱅크, 효율적 비용 관리 과제로

최은수 기자공개 2025-05-15 08:23:32

[편집자주]

기업은 숫자로 말한다. 기업의 영업·투자·재무활동의 결과물이 모두 숫자로 나타난다. THE CFO는 기업이 시장과 투자자에 전달하는 각종 숫자와 지표(Financial Index)들을 집계하고 분석했다. 숫자들을 통해 기업집단에서 주목해야 할 개별 기업들을 가려보고 그룹의 재무적 변화를 살펴본다. 그룹 뿐만 아니라 업종과 시가총액 순위 등 여러 카테고리를 통해 기업의 숫자를 분석한다.

이 기사는 2025년 05월 09일 14시36분 THE CFO에 표출된 기사입니다

지난해 국내 시중은행 가운데 하나은행의 비용효율성이 높고 생산성 또한 우수한 것으로 나타났다. 영업이익경비율(CIR)은 물론 1인당 영업이익과 점포당 순이익 규모 역시 1, 2위권 내 들었다.리테일 철수로 인해 점포당 순이익이 치솟은 씨티은행 등의 사례가 통계적 범주를 벗어난 것으로 고려할 때 사실상 2024년 생산성 지표는 하나은행이 석권했다. 우리은행은 직전 3년 간 가장 효율적으로 생산성 지표를 개선한 곳으로 손꼽혔다. 2024년 시중은행 전환을 선언한 iM뱅크는 생산성 지표에서 전반적으로 아쉬운 성적표를 받아들었다.

◇하나은행, CIR·직원생산성·점포생산성 3박자 '최우수'

THE CFO는 금융감독원 금융통계정보시스템을 통해 국내 시중은행 생산성 지표를 조사했다. 집계 대상은 국내 시중은행 7곳이다. 각각 △KB국민은행 △신한은행 △우리은행 △하나은행 △iM뱅크 △SC제일은행 △한국씨티은행 등이다.

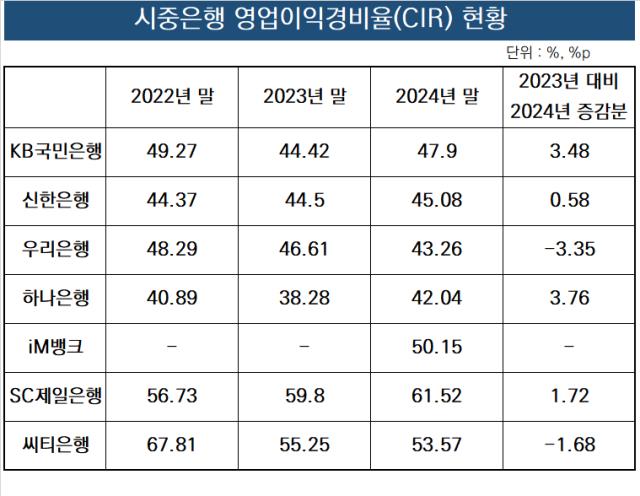

이들의 생산성은 작년 말 기준 CIR과 직원 1인당 영업이익, 점포 1개 당 순이익 등 세 가지 지표로 가늠했다. 2024년 말 기준 CIR이 가장 낮은 곳은 하나은행이었다. 42.04%로 2위인 우리은행(43.26%)와 122bp(1bp=0.01%)의 차이를 보였다.

CIR은 인건비, 전산비, 임대료 등을 포함한 판매관리비를 영업이익으로 나눈 비율로 CIR이 낮을수록 기업의 생산성과 경영효율성이 높은 것으로 판단된다. 하나은행의 경우 2023년 대비 2024년 총영업이익이 감소세를 보였지만 적절한 판관비 통제력을 앞세우며 CIR 지표 관리에 성공한 것으로 분석된다.

하나은행은 2023년 말 기준으로도 가장 낮은 CIR 추이를 보였다. 2023년 말엔 은행권에서 유일하게 30% 후반대를 기록하기도 했다. 하나은행의 CIR 성과는 점포가 없어 인건비나 운영비 등에서 비용 효율화에 강점이 있는 인터넷전문은행과 비교해도 크게 높지 않은 수준이다. 2024년 말 기준 카카오뱅크의 CIR은 36.4%다.

이 밖에 하나은행의 직원 1인당 영업이익은 비교대상인 7개 시중은행 가운데 1위였다. 점포 1개당 순이익 역시 상위권이었다. 한 점포당 50억원이 넘는 순이익을 올렸다. 씨티은행(173억2800만원)에 이어 2위를 차지했다. 다만 씨티은행은 2022년 리테일 철수를 선언한 후 점포 수를 절반으로 줄인 과정에서 지표가 치솟은 점을 고려해야 한다.

시중은행 가운데 가장 아쉬운 생산성을 올린 곳은 SC제일은행과 iM뱅크였다. SC제일은행(61.52%)과 iM뱅크만(50.15%)이 50%가 넘는 CIR을 보였다. 특히 iM뱅크는 시중은행 전환 관련 물건비 증가, 은행 및 증권 계열사의 인력구조 효율화에 따른 명예퇴직 비용 증가한 점이 원인으로 꼽힌다.

◇하나은행, 은행별 체급 맞춰봐도 최상위권 차지…우리은행은 'CIR 개선왕'

일부 아웃라이어에 해당하는 곳들을 제외하고 체급이 비슷한 시중은행을 모아도 하나은행의 생산성이 가장 높은 것으로 파악됐다. 직원 1인당 영업이익은 3억6900만원으로 4대 시중은행 중 가장 규모가 컸다. 하나은행 뒤로는 △신한은행(3억2200만원) △우리은행(3억500만원) △KB국민은행(2억8900만원) 등이 자리했다.

또한 하나은행의 경우 한 점포당 51억9200만원 규모의 순이익을 낸 것으로 집계됐다. 4대 은행 가운데 유일하게 점포당 순이익이 50억원대를 넘으면서 타 은행과 현격한 차이를 나타냈다. 하나은행 다음으론 △신한은행은 42억7100만원 △우리은행은 40억8600만원 △국민은행은 38억4200만원 순이었다.

하나은행은 효율성을 가늠하는 지표인 CIR도 3년 연속으로 가장 좋은 지표를 내놨다. 2024년을 기준으로 보면 하나은행 다음으론 우리은행이 43.26%를 기록해 규모 대비 비용 관리에 선전한 것으로 평가됐다. 이어 신한은행이 45.08%, KB국민은행이 47.9%를 나타냈다.

우리은행의 경우 2024년 CIR을 2023년 대비 3.35% 낮추며 추가 성과를 냈다. 전반적인 지표는 하나은행이 더 앞섰지만 전년도(YoY) 대비 개선 정도에 초점을 맞춰 살펴보면 우리은행이 가장 의미 있는 변화를 나타냈다.

특히 직전 3년 간 하나은행이 4대은행 가운데선 가장 높은 생산성 지표를 나타냈지만 추세적으론 전반적인 지표가 내림세를 보인 점에 주목할 필요가 있다. 반대로 우리은행의 CIR을 추세적으로 보면 2022년 말 48.29%에서 2년 새 500bp를 넘게 낮췄다. 우리은행의 경우 조금 더 비용 관리에 집중하면 30%대 CIR에도 진입할 수 있어 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- [Financial Index/지방은행]NPL 늘고 충당금 줄었다…경남 선방, 제주는 '취약'

- [Financial Index/시중은행]하나은행, '비용 효율' 최고, 우리은행은 '개선세' 으뜸

- [Board Match up/한국 vs 미국 은행]'70세' 획일 적용 맞나…베테랑 모시는 미국 은행

- [저평가 시그널: PBR 0.3]PBR 0.2배에 갇힌 iM금융, 정상화 신호탄 쏠까

- 한화엔진 ICR 연달아 획득, 회사채 발행 나설까

- [영상]롯데손보 후순위채 조기상환권, 금융당국은 왜 막았을까

- 늦어지는 마르디 메크르디 상품화…IPO 시장 침체 여파

- [금융지주 사외이사 트랜드]전문성 요건 강화하자 기업인 늘었다

- [저평가 시그널: PBR 0.3]미래에셋그룹, '밸류업'이 가른 계열사 PBR 성적

- [저평가 시그널: PBR 0.3]'저평가’ 꼬리표 떼는 은행주…밸류업이 불 지폈다

최은수 기자의 다른 기사 보기

-

- [Financial Index/시중은행]하나은행, '비용 효율' 최고, 우리은행은 '개선세' 으뜸

- [저평가 시그널: PBR 0.3]미래에셋그룹, '밸류업'이 가른 계열사 PBR 성적

- [Financial Index/시중은행]하나은행, 외화 LCR 200% 돌파…'강달러'도 문제없다

- [Financial Index/시중은행]우리·하나 10%대 ROE, 씨티·iM·KB 이자마진 톱3

- [Financial Index/시중은행]우리은행, 리스크 관리 역량 빛났다 'NPL·충당금' 1위

- [캐시플로 모니터]삼성전자, 디스플레이 22조 차입 '만기 연장' 택할까

- [캐시플로 모니터]삼성전자, 별도 FCF 2.5조 '6년 만에 플러스'

- [CFO는 지금]신재하 에이피알 CFO, 상장 1년 새 해외 IR만 7차례

- [Financial Index/시중은행]하나은행, 3대 지표 기준 실질 안정성 '1위'

- [캐시플로 모니터]삼성전자, 2년 연속 조단위 순차입…별도기준 30조 증가