현대로지스틱스 인수금융 대주단 구성 완료 하나대투證·미즈호銀·새마을금고·롯데캐피탈, 2890억 신디케이트론 조성

정호창 기자공개 2014-09-16 10:57:51

이 기사는 2014년 09월 12일 10:12 thebell 에 표출된 기사입니다.

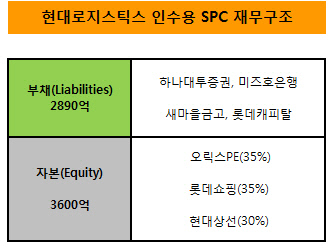

하나대투증권이 오릭스PE의 현대로지스틱스 인수금융(Loan) 지원을 위한 대주단 구성 작업을 완료했다. 공동 주선사인 일본 미즈호은행을 비롯해 새마을금고, 롯데캐피탈 등과 함께 대주단을 꾸려 총 2890억 원 규모의 신디케이트론을 조성할 예정이다.12일 투자은행(IB)업계에 따르면 오릭스PE의 인수금융 주선을 맡은 하나대투증권은 최근 국내 대주단 모집 절차를 끝내고, 현재 각 금융사별 신디케이트론 배분(셀다운)을 논의 중인 것으로 파악됐다. 이번 인수금융의 절반인 1445억 원을 책임질 국내 대주단에는 주선사인 하나대투증권 외에 새마을금고와 롯데캐피탈이 참여키로 확정했다.

인수금융의 나머지 절반은 공동 주선사인 일본 미즈호은행이 1445억 원 전액을 셀다운 없이 직접 대출키로 했다. 이에 따라 이번 인수금융 대주단은 하나대투증권, 새마을금고, 롯데캐피탈, 미즈호은행 등 4개 금융사로 꾸려질 전망이다.

이번 인수금융 규모는 오릭스PE에 빌려줄 텀론(Term Loan) 2890억 원, 신디케이트론 이자 비용 지급을 위한 설정되는 한도대출(RCF) 500억 원 등 총 3390억 원이다. 한도대출 500억 원은 미즈호은행이 전액 설정할 예정이다.

신디케이트론의 대출 기간은 5년, 금리는 4% 후반대로 결정됐다. 변동금리로 3개월 양도성 예금증서(CD) 금리에 연동된다. 국내보다 금리가 낮은 일본 금융시장에서 활동하는 미즈호은행이 주선을 맡은 탓에 통상 5%대인 국내 인수금융 금리보다 낮게 설정됐다는 평가다.

하나대투증권은 이달 말 대주단 참여 금융사들과 약정을 체결한 뒤 오릭스PE에 대출을 집행할 예정이다. 오는 25일께 오릭스PE의 현대로지스틱스 인수 절차가 모두 마무리될 전망이다.

한편 오릭스PE와 함께 컨소시엄을 구성해 현대로지스틱스를 인수하기로 한 롯데그룹은 최근 딜의 참여 주체를 롯데쇼핑으로 정했다.

이에 따라 현대로지스틱스 지분 88.8%를 인수하기 위해 설립되는 특수목적법인(SPC)의 주주는 오릭스PE, 롯데쇼핑, 현대상선으로 확정됐다. 오릭스와 롯데쇼핑이 각각 1250억 원씩 출자해 70% 지분을 나눠 갖고, 현대상선은 1100억 원 출자로 30% 지분을 확보할 계획이다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 경남제약 품는 휴마시스, 유통네트워크·진단키트 '시너지'

- [Company Watch]글로벌텍스프리, 프랑스 자회사 '적자 전환'

- [Red & Blue]'주목도 높아지는 폐배터리' 새빗켐, 침묵 깨고 반등

- [HLB '리보세라닙' 미국 진출기]시장 우려 불식 나선 진양곤, 갑자기 마련된 기자회견

- 효성화학 특수가스 사업부, '경영권 지분 매각'으로 선회

- 한양, 만기도래 회사채 '사모채'로 차환한다

- 동인기연, 'GS 출신' 30년 베테랑 전호철 상무 영입 '성장 방점'

- 에스트래픽, 적자 '일시적 현상'... 2분기 수익개선 기대

- [Company Watch]'자회사 회생신청' 투비소프트, 성과 없는 신사업

- '크라우드 펀딩' 와디즈, '테슬라 요건' 상장 추진