동서발전 IPO, 삼성·신한금투·한투 각축전 자기자본·NCR 부문 삼성·신한금투 유리, 주관실적은 한투 선두

신민규 기자공개 2016-12-27 15:40:10

이 기사는 2016년 12월 26일 16시10분 thebell에 표출된 기사입니다

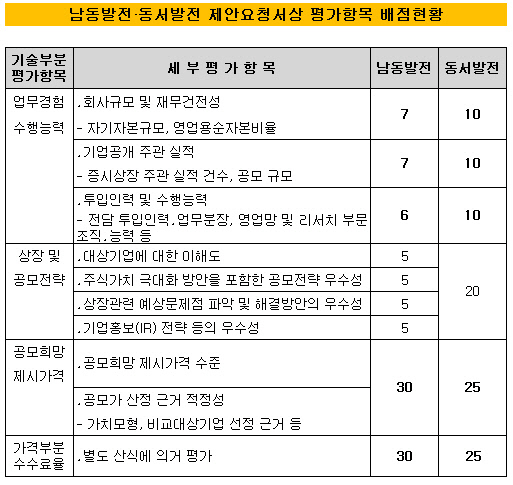

미래에셋대우와 NH투자증권이 한국남동발전 기업공개(IPO) 주관사로 선정되면서 한국동서발전 IPO는 남은 증권사간 재대결 구도로 이어지게 됐다. 바뀐 평가항목에 따르면 삼성증권, 신한금융투자, 한국투자증권이 치열한 경쟁을 벌일 것으로 예상된다.한국동서발전에 따르면 이번 주관사 입찰 제안요청서(RFP) 상에 배점이 늘어난 평가항목은 △회사규모 및 재무건전성(자기자본, 영업용순자본비율) △기업공개 주관실적(건수, 공모규모) △투입인력 및 수행능력 등이다. 배점이 기존 각 6~7점에서 각 10점씩으로 늘었다. 공모 희망가 제시가격과 수수료율 항목에서 5점씩 줄어든 결과다. 지난 23일 주관사 입찰제안요청서(RFP)를 각 사에 발송했고 접수 마감은 내달 3일까지다.

증권사들이 적어낸 수수료가 대동소이하다고 가정할 경우 기존 한국남동발전 주관사 선정전 때보다 회사규모 및 주관실적, 투입인력 등에서 변별력이 생길 것으로 예상된다.

|

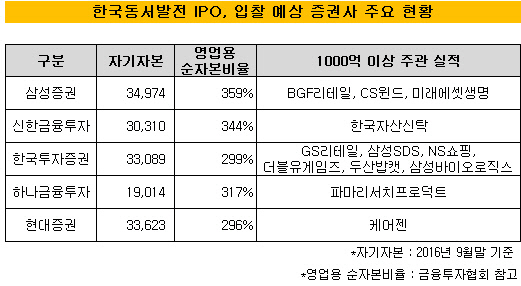

이번 한국동서발전 IPO에 입찰이 예상되는 국내 증권사로는 삼성증권, 신한금융투자, 한국투자증권, 하나금융투자, 현대증권이 있다. 모두 한국남동발전에 입찰했다가 탈락한 곳이다.

이 가운데 회사규모 및 재무건전성 면에서 가장 앞서는 곳은 삼성증권이다. 삼성증권은 올해 9월말 기준 자기자본 3조4974억 원과 영업용순자본비율(NCR) 359%를 나타냈다.

삼성증권의 경우 이달 자사주 매각과 유상증자 실시 규모까지 감안하면 자기자본이 4조1500억 원 규모가 되지만 제안서상 평가기준일이 올해 9월말로 명시돼 있어 기준일상 자기자본이 4조 원을 넘는 증권사는 한 곳도 없는 상황이다.

이를 감안하면 최근 증자를 진행한 한국투자증권보다 신한금융투자가 회사규모 및 재무건전성 면에서 높은 배점을 가능성이 있다. 신한금융투자는 9월말 자기자본 3조310억 원, NCR 344%를 기록했다.

지난달 한국투자증권이 증자를 통해 자기자본 4조 원을 넘어섰지만 9월말 기준으로는 3조3089억 원에 머물러 있어 다소 밀리는 상황이다. NCR 비율 역시 299%를 기록했다.

현대증권 역시 KB투자증권의 통합법인이 출범하기 전이라 3조3000억 원 대 자기자본만 인정받을 것으로 보인다. NCR 역시 300% 미만으로 나타났다.

다만 한국투자증권의 경우 상장 주관실적에서 높은 점수를 받을 것으로 예상된다. 한국투자증권은 최근 5년간 1000억 원 이상 대표주관 실적이 경쟁사들을 압도하고 있다. 삼성바이오로직스, 두산밥캣, 삼성SDS 등의 빅딜을 주관한 바 있다.

반면 삼성증권은 BGF리테일, CS윈드, 미래에셋생명 3건 정도로 요약된다. 나머지 신한금융투자와 하나금융투자, 현대증권도 1000억 원 이상 주관실적이 다소 부진한 것으로 나타났다.

이번 평가에서 배점이 늘어난 투입인력 항목을 두고도 경쟁이 예상된다. 전담 투입인력을 늘릴수록 최고 배점 10점을 받을 수 있기 때문에 무시못할 부분이 됐기 때문이다.

앞서 진행된 한국남동발전 입찰 당시 증권사들은 대부분 20bp 내외의 수수료율을 적어냈다. 수수료율 배점이 30점으로 가장 높았던 탓에 최저 입찰 경쟁이 심해지면서 적어낸 가격들도 대동소이했던 것으로 풀이된다. 한국동서발전 역시 수수료율 항목이 25점으로 배점이 높은 편이지만 증권사들이 대거 낮은 가격에 몰리면 변별력은 오히려 크지 않을 수도 있다.

수수료율과 함께 높은 배점을 차지하는 공모 희망제시가격(25점)의 경우 계량평가 항목이 10점으로 줄었기 때문에 평가에 영향이 있을 것으로 예상된다. 공모가를 최대치로 적어내더라도 나머지 계량평가에서 점수가 부진할 경우 탈락 가능성이 있다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [김화진칼럼]영국 RBS

- '환경 변화 고려' CJ제일제당, 그린바이오사업 계속 키운다

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [i-point]신테카바이오, ‘2025 글로벌 IP 스타기업’ 선정

- [i-point]채비, 서울시 전기버스 충전 인프라 확대 사업자 선정

- [영상/Red & Blue]현대엘리베이터 '주주환원, 리포트, 실적' 삼박자

- 기지개 켜는 인성정보의 '헬스케어'

- [i-point]인텔리안테크, 정부 저궤도 위성통신망 구축 '핵심'

- [NHN 리빌딩]'아픈 손가락' 콘텐츠, 더디지만 잠재력 확신

- [영상]‘메타가 탐낸’ 퓨리오사AI의 백준호 대표에게 들었다…회사의 향후 계획은