[레버러지&커버리지 분석]FST, 펠리클 공장신축…현금여력은삼성전자 투자유치·EB발행 현금성자산 지탱…차입금 확대 가능성

이민호 기자공개 2023-11-09 07:34:03

[편집자주]

기업의 재무건전성을 종합적으로 살펴보려면 레버리지 지표와 커버리지 지표를 함께 봐야 한다. 전자는 '빚의 규모와 질'을 보여준다. 자산에서 부채와 자본이 차지하는 비중을 비롯해 부채 내 차입금의 비중과 형태 등이 나타난다. 후자는 '빚을 갚을 능력'을 보여준다. 영업활동으로 창출한 현금을 통해 이자와 원금을 상환할 능력이 있는지 확인할 수 있다. THE CFO가 레버리지 지표와 커버리지 지표를 통해 기업의 재무 상황을 진단한다.

이 기사는 2023년 11월 06일 07시53분 THE CFO에 표출된 기사입니다

FST(에프에스티)가 핵심제품인 펠리클(Pellicle) 공장 신축에 내년까지 330억원을 투입한다. 투자비용은 보유현금과 차입으로 조달할 예정이다.FST는 최근 수년간 삼성전자의 투자를 유치하고 교환사채(EB)를 발행하는 등 자금조달에 힘써왔다. 이번 공장 신축으로 추가 차입이 예상되는 만큼 이자비용 상승에 대한 대응도 재무전략 과제로 부상할 전망이다.

◇펠리클 공장신축…삼성전자 유증자금 바탕

FST는 지난 2일 이사회를 열고 펠리클 생산능력(캐파, CAPA) 확대를 위해 오산시 부지(오산시 가장산업동로 14-18)에 공장을 신축하기로 결정했다. 건설기간은 내년 10월말까지로 이번 공장신축에 투입되는 금액은 총 330억원이다.

반도체 펠리클은 FST의 핵심제품으로 반도체 제조시 노광(Photolithography) 공정에서 포토마스크(Photomask)를 이물질로부터 보호하기 위해 사용되는 부품이다. 또 다른 핵심제품으로는 반도체 제조장비의 온도를 조절하는 칠러(Chiller)장비가 있다. 오산시에 펠리클 제조 사업장을, 화성시에 칠러 제조 사업장을 각각 두고 있다.

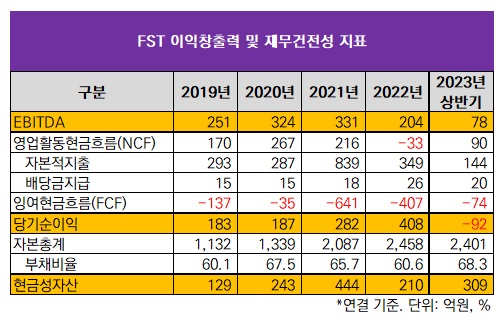

FST는 자기자본과 금융권 시설자금 차입을 더해 투자재원을 조달하겠다고 밝혔다. FST의 올해 상반기 말 연결기준 현금성자산은 309억원이다. 공장신축 예상금액보다 적다. 상각전영업이익(EBITDA)이 1998년부터 매년 흑자를 달성할 만큼 기본적으로 이익창출력은 바탕이 된다.

하지만 FST는 최근 수년간 높은 수준의 자본적지출(CAPEX)이 소요됐다. 대부분 펠리클 캐파 확대를 위한 시설투자였다. 이 때문에 잉여현금흐름(FCF)은 꾸준히 적자를 이어왔다. FCF 마이너스는 현금성자산을 감소시키는 원인이 된다.

그럼에도 현금성자산을 일정 수준으로 유지할 수 있었던 배경 중 하나는 주요 매출처인 삼성전자를 주주로 맞아들인 것이다. FST는 2021년 3월 삼성전자를 대상으로 430억원 규모 제3자배정 유상증자를 실시했다. 올해 상반기 말 삼성전자가 보유한 FST 지분은 7%(152만2975주)로 장명식 FST 이사회 의장(15.75%)과 특수관계자 시엠테크놀로지(8.45%)에 이은 3대 주주에 올라있다.

당시 유증으로 FST 자본총계는 2020년 말 1339억원에서 2021년 말 2087억원으로 늘었다. 현금성자산 확대 뿐 아니라 올해 상반기 말 부채비율이 68.3%로 우수한 재무건전성을 유지하는 계기가 되기도 했다.

◇제로금리 EB 현금확보 긍정적…시설자금 차입 증가 전망

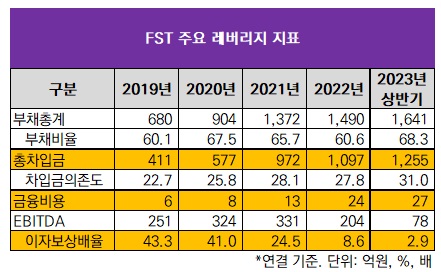

다만 현재 가진 현금이 공장신축에 충분하지 않고 회사가 조달방법 중 하나로 차입을 예고한 만큼 총차입금이 증가할 공산이 크다. 올해 상반기 말 총차입금은 1255억원으로 최근 수년간 증가세를 보였다. 차입금의존도(총차입금/자산총계)는 31%로 흔히 재무건전성 기준으로 보는 30%를 돌파한 상태다.

최근 현금성자산을 지탱한 또 다른 요인은 올해 4월 발행한 3년 만기 EB다. FST는 자사주를 교환대상으로 내걸고 EB를 발행해 150억원을 손에 쥘 수 있었다. FST가 보유한 자사주는 216만337주로 발행주식총수(2175만6789주)의 9.9%에 이르기 때문에 조달재원으로 활용할 수 있다. 당시 EB 자금 사용목적으로 공장신축과 클린룸 외 CAPEX 투자를 명시했다.

EB의 장점은 주식과 연계된 메자닌으로 표면이자율과 만기이자율이 모두 제로(0%)인 점이다. 이 때문에 FST로서는 이자부담이 없다. 올해 상반기 말 차입금 내역에는 교환권조정(35억원)을 차감한 115억원이 포함됐다.

이 밖에 장기차입금 637억원(유동·비유동 포함)이 포함됐다. 대부분 KDB산업은행으로부터 빌린 시설자금이며 신한은행으로부터 빌린 소액 운전자금도 일부 포함됐다. 단기차입금은 461억원이다. 이 또한 대부분 시설자금이다. 차입구조를 장기로 가져간 덕분에 올해 상반기 말 단기차입금의존도(단기성차입금/자산총계)는 16.1%로 높지 않다.

다만 고금리 여파로 차입금에 대한 조달금리가 상승하면서 지난해 24억원이었던 이자비용은 올해 상반기에만 27억원으로 증가했다. EBITDA가 흑자를 이어가고 있으나 흑자폭은 줄어들면서 이자비용 감내능력을 나타내는 이자보상배율(EBITDA/이자비용)은 2.9배까지 급격히 하락한 상태다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [i-point]'자가면역질환 신약' 이노보테라퓨틱스, 미국 임상 1상 '성공적'

- [i-point]폴라리스오피스, 엔비디아 ‘커넥트’ 공식 파트너 선정

- [i-point]신성이엔지, 한국종합기술·다스코와 연료전지 발전사업 협약

- [i-point]신테카바이오, 'PEGS 보스턴 2025' 참가

- [AACR 2025]첫 구두발표 진씨커, 경쟁사 넘보는 '유전자가위 액체생검'

- [AACR 2025]이뮨온시아 'CD47' 안전성 굳히기 "경쟁약과 다르다"

- [AACR 2025]항암 신약 항체 대신 '페라틴', 셀레메디 플랫폼 데뷔전

- [AACR 2025]근거 쌓는 '루닛 스코프' 빅파마 공동연구 쇼케이스

- [변곡점 선 콜마비앤에이치]변화의 마지막 카드, 경영진 교체 '강수' 두나

- [변곡점 선 콜마비앤에이치]속절없는 주가 하락 '트리거', 주가 부양 의지 없었나

이민호 기자의 다른 기사 보기

-

- [머니체인 리포트]미국사업 중심 '슈완스' 떠받치는 CJ제일제당

- [Financial Index/SK그룹]HBM 덕본 SK하이닉스, 이자부담 큰폭 완화

- [Financial Index/SK그룹]SK렌터카 '통큰' 매각, SK네트웍스 재무개선 성공

- [Financial Index/SK그룹]SK이노-SK하이닉스 '상환능력' 엇갈린 명암

- [머니체인 리포트]CJ의 손자회사 CJ대한통운 활용법

- [Financial Index/SK그룹]HBM 업고 현금흐름 늘린 SK하이닉스, CAPEX도 '급증'

- [Financial Index/SK그룹] 영업익 전반적 부진속 SK하이닉스 '발군'

- [Financial Index/SK그룹]주가상승률 50% 상회, SK스퀘어 'TSR' 그룹내 최고

- [Financial Index/SK그룹]절반 이상 PBR '1배 미만', 체면 살린 SK바이오팜

- [Financial Index/SK그룹]'미국 매출' 업은 SK바이오팜, 돋보인 ROE 개선