'오가노이드' 셀인셀즈 IPO 시동, 주관사 한투증권 '세포 컨트롤' 역량 앞세워 기술특례 상장 추진, 사업성 입증 과제

차지현 기자공개 2024-04-08 09:07:28

이 기사는 2024년 04월 05일 10:31 thebell 에 표출된 기사입니다.

재생의료용 세포 치료제 개발 기업 셀인셀즈가 본격적인 기업 공개(IPO) 절차에 돌입했다. 상장 주관사를 선정한 데 이어 주식 액면분할도 마쳤다. 상장 전 마지막 투자 유치인 프리IPO에도 나설 전망이다.고성장 오가노이드 시장에서 균일한 제조 및 생산 기술을 핵심 경쟁력으로 내세우고 있다. 관건은 사업성 입증이다. 금융당국이 바이오 기업에 대한 상장 심사 허들을 높이고 있는 데 따라 실제 성과를 보여주는 게 핵심 과제로 떠올랐다.

◇IPO '초읽기', 상장주관사 선정에 액면분할도

5일 바이오 업계에 따르면 셀인셀즈는 최근 한국투자증권을 상장 주관사로 선정했다. 1월 초 킥오프 미팅을 진행했고 실사 등을 거쳐 보완 사항을 논의 중이다.

기술특례제도를 통해 내년께 코스닥 시장에 입성하는 걸 목표로 잡았다. 6개월 내 기술성평가를 신청한다는 계획이다. 주관사단을 꾸린 만큼 IPO 준비에 속도를 내는 모습이다. 액면분할이 대표적이다.

1월 말 주식 1주의 액면을 10주로 나누는 분할을 단행했다. 종전 5000원이던 주식 액면금액은 500원이 됐고 발행주식 총수는 52만3035주에서 523만350주로 늘었다.

비상장기업의 액면분할이나 무상증자는 IPO 전 정지작업으로 통한다. 주식의 주당 가격이 너무 높으면 시장에서 주식의 거래가 원활하지 않을 수 있기 때문에 유통에 적합한 수준으로 주식을 나누는 움직임이다.

차주 프리IPO에도 나설 전망이다. 앞서 2021년 시리즈B 라운드에서 120억원을 조달한 데 이어 지난해 4월 50억원 규모로 시리즈B 브릿지 펀딩을 마친 상태다. 시리즈C를 건너뛰고 상장 전 마지막 투자 유치에 나선 셈이다. 목표로 하는 투자액은 100억~150억원 수준이다.

◇오가노이드 시장서 '균일제조' 차별화, 사업성 입증 과제

셀인셀즈는 조재진 서울대 치의학대학원 교수가 창업한 바이오벤처다. 3차원 조직 형상 플랫폼을 기반으로 오가노이드 재생 치료제 연구를 진행하고 있다. 세포 자기 구조화 원리를 이용해 생체 모사 조직을 만든 뒤 이를 생체에 이식해 접합하는 게 특징이다.

오가노이드는 '장기(organ)'와 접미사 '유사한(oid)'의 합성어다. 줄기세포나 장기기반세포를 장기와 유사한 구조로 배양하거나 재조합해 만든다. 바이오의약품 연구개발(R&D) 과정에서 동물실험을 대체하거나 임상 예측률을 높일 수 있다는 점에서 각광받는 차세대 기술로 꼽힌다.

회사가 내세우는 핵심 경쟁력은 균일한 오가노이드 대량 생산 기술이다. 오가노이드 기반 제품을 상용화하고 대량 생산하려면 표준화 작업이 필수인데 살아 있는 세포를 이용하는 만큼 균일한 생산이 쉽지 않다. 제조 시간대나 환경 등 외부 변수에 따라 결과물이 다른 경우가 많다. 95% 이상 확률로 균일한 오가노이드를 생산할 수 있다는 게 셀인셀즈 측 설명이다.

다만 IPO를 위한 첫발을 뗀 상황에서 사업성 입증이 주요 과제로 떠올랐다. 작년 파두 사태 이후 상장 심사 허들이 높아지고 있는 데다 기술특례제도로 상장하려는 바이오 기업에 대한 잣대가 한층 엄격해진 분위기다. 기술성평가 과정에서 기술수출의 질이나 기술의 완성도를 세밀하게 들여다보고 있는 것으로 전해진다.

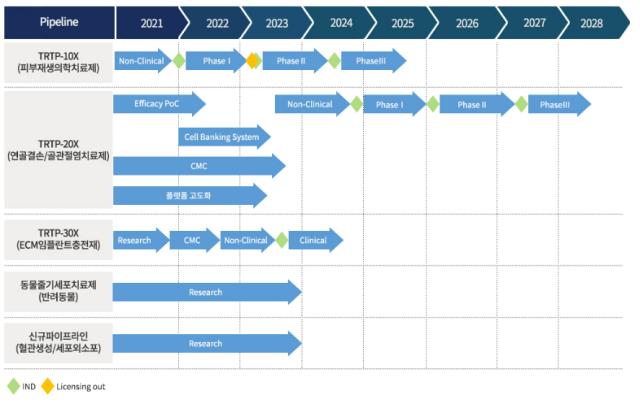

현재 5개가량 파이프라인을 보유 중이다. 이 가운데 임상에 진입한 건 자체 개발 플랫폼을 기반으로 개발한 줄기세포 오가노이드 피부재생 치료제 후보물질 'TRTP-101'이 유일하다. 작년 지난달 식품의약품안전처 임상시험계획(IND) 허가를 획득, 임상을 진행하고 있다. 프리IPO로 따낸 자금을 임상 단계 진척 및 파이프라인 확대 등에 투입하겠다는 구상이다.

셀인셀즈 관계자는 "회사가 생각보다 빠르게 성장하면서 상장 타임라인도 앞당기게 됐다"면서 "최근 차바이오텍, HK이노엔 등 국내 유수 제약바이오기업과 협업을 늘리고 있는 한편 올해 바이오USA, 바이오코리아 등에 적극적으로 참가하면서 회사 밸류를 높이는 데 힘을 쏟을 것"이라고 했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [코스닥 CB 프리즘]서진시스템, 보통주 전환 물량에 30% 할증 풋옵션 '이례적'

- 에쓰씨엔지니어링 자회사 셀론텍, 태국에 ‘카티졸’ 공급

- [현장 인 스토리]에이루트에코, 서산서 리사이클링 신사업 닻 올렸다

- 더테크놀로지 '리버스삼국' 구글 마켓 인기 1위 달성

- [Red & Blue]'구리 가격' 폭등에 KBI메탈 수혜주 부각

- 한국제약바이오협회, '국경 넘는 기술사업화' 교류회

- 나우어데이즈, 글로벌 음악 매거진 '롤링스톤' 코리아 디지털 커버 모델 발탁

- [이통3사 AI 매치업]동물의료부터 에듀테크까지, 이종산업 성장시장 '타깃'

- [thebell note]지하철 만드는 정부, 트럭 모으는 기업

- [Red & Blue]'외인 매도행렬' 대보마그네틱, 반등 '언제쯤'

차지현 기자의 다른 기사 보기

-

- 보로노이, 또 '기술반환' 반전 키는 'VRN07'

- [2024 제약·바이오 포럼]K-바이오의 글로벌 도전 '먼저 찾고 두드리고 공개해라'

- [제일약품의 온코닉테라퓨틱스 첫 '신약']성장성·사업성 갖춘 IPO 기대주 '밸류업' 이유 더 있다

- 초격차 저력 삼성바이오로직스 실적 '또 자체기록 경신'

- [thebell note]기획바이오는 '사기'다?

- [thebell interview]KT의 엔젠바이오, 클리아랩 인수로 기술에 '실적까지'

- 국내 첫 CAR-T 큐로셀, 신약승인 빨리간다 '내년목표'

- [바이오텍 CFO 스토리]에이비엘 이재천 "잘나가던 컨설팅 그만둔 도전 맨파워·기술력 믿었다"

- [바이오텍 CFO 스토리]CFO는 재무만? 에이비엘의 이재천, BD까지 '전천후'

- 디앤디파마텍, IPO 신고서 '4차정정'에서도 '멧세라'