유동성 확보한 오름테라퓨틱, IR 전담 인력 뽑는다 지난해 빅딜 한 방에 기평 A·BBB 1300억 유동성 확보

최은수 기자공개 2024-05-07 09:08:06

이 기사는 2024년 05월 03일 15:14 thebell 에 표출된 기사입니다.

국내 비상장 바이오 기대주 오름테라퓨틱이 새롭게 내부 IR 인력 확충을 시작한다. 작년 단행한 빅딜 한 방으로 유동성이 1300억원에 달하자 긴축 기조를 끊고 본격적으로 상장을 위한 몸만들기를 시작한다. 최근 기평 통과를 기점으로 우선주의 보통주 분류 등 IPO 후속 작업에도 조만간 들어설 전망이다.◇대행사 체제서 IR 전문 인력 확충 'IPO 노크 시작'

3일 업계에 따르면 오름테라퓨틱은 국내 IR 전문 인력 채용을 위한 리크루팅 공고를 냈다. 모집은 채용 시 마감할 전망이며 약 4년 이상의 IR 경력을 쌓은 인재를 확충해 실무에 배치할 전망이다.

이번 공개채용은 오름테라퓨틱이 기술성평가를 통과하며 IPO 시계가 가동하기 시작한 이후 나타났다. 오름테라퓨틱은 올해 4월 복수의 외부 전문평가기관(TCB)으로부터 A·BBB 등급을 받아 기평 문턱을 넘었다. 기술특례상장을 위해서면 2곳의 전문 평가기관으로부터 A등급과 BBB등급 이상을 받아야 한다.

그간 IR 업무 역시 비용 절감 차원에선 몇 년 전부턴 내부 인력 대신 대행사에 의존해 왔다. 이번 리크루팅을 전후로 상장과 관련한 뒷말과 역경 어려움 역시 씻어낼 수 있을 전망이다. 빅딜이 체결되기 직전엔 유동성 부담을 내려놓기 위해 일부 임직원에 레이오프(구조조정)를 단행키도 했다.

오름테라퓨틱은 빅딜 '한 방'으로 사업화 트랙 레코드와 대규모 유동성을 단숨에 확보하면서 상장에도 청신호가 켜졌다. 앞서 애퀴지션 이력은 국내 상장을 위한 기술성평가 문턱을 넘는 확실한 교두보로도 작용한 모습이다.

세부적으로 오름테라퓨틱은 작년 11월 브리스톨마이어스스큅(Bristol Myers Squibb, BMS)에 보유 프로그램 'ORM-6151'을 이전(Acquisition Program)하는 계약을 체결하며 시장의 이목을 끌었다.

ORM-6151은 FDA 임상 1상 시험계획을 승인받은 계열 내 최초(first in class) CD33 항체 기반 GSPT1 단백질 분해제 약물이다. 세부적으로 CD33을 표적하는 항체와 표적 단백질 분해제 'GSPT1'을 결합한 물질이다. 급성 골수성 백혈병(AML)이나 고위험 골수형성이상증후군 환자 치료를 위한 신약으로 개발한다.

◇110억→1300억, 곳간 두둑...확실한 '사업화' 성과 가점

이번 인원 확충 역시 늘어난 유동성을 인적 자원에 투자해 상장사에 걸맞은 볼륨을 갖추기 위한 행보로 보인다. 시장에선 오름테라퓨틱이 국내와 미국에 함께 거점을 두고 있었던만큼 국내 상장은 물론 나스닥 상장 가능성도 점쳐왔다. 다만 이번 기평 결과를 통해 국내 상장을 확충하고 관련 인력 채용도 시작한 것으로 보인다.

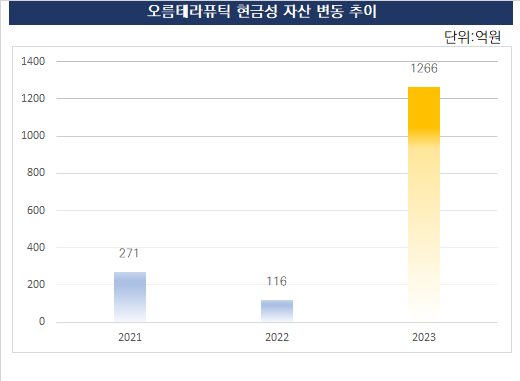

BMS와의 빅딜에 힘입어 2022년 말 기준 116억원이던 오름테라퓨틱의 현금성자산은 2023년 말 기준 약 1300억원으로 늘어났다. 이제는 자체 인하우스 인력을 확충할 여력도 충분해 보인다.

기존 유동성 추이론 연평균 150억원에 달하던 한해 운영비를 감당하기도 어려웠다. 이번 빅딜을 통해 최소 10년 치의 운영자금을 확보했다. 최근 한국 거래소의 상장 기조는 IPO를 통한 공모자금 없이도 계속기업으로의 가능성을 입증할 것을 요구한다. 이 점을 미뤄 보면 대규모 유동성은 상장 과정에서 상당한 가점으로 작용할 전망이다.

인재 채용과 함께 우선주의 보통주 분류 등의 내부 정비도 단행할 전망이다. 2023년 말 기준 오름테라퓨틱의 지분 구성은 약 30.2%가 보통주이고 나머지는 우선주다. 국내 상장을 넘기 위해선 전환이나 상환(RCPS·CPS) 꼬리표가 달린 우선주의 보통주 전환이 필수적이다. 이 작업 역시 투자자와의 협의를 통해 절차를 밟아나갈 것으로 보인다.

오름테라퓨틱 관계자는 "국내 상장을 위한 첫발을 뗐고 내부 정비와 시기 조율 등을 진행해 상장에 만전을 기할 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 경남제약 품는 휴마시스, 유통네트워크·진단키트 '시너지'

- [Company Watch]글로벌텍스프리, 프랑스 자회사 '적자 전환'

- [Red & Blue]'주목도 높아지는 폐배터리' 새빗켐, 침묵 깨고 반등

- [HLB '리보세라닙' 미국 진출기]시장 우려 불식 나선 진양곤, 갑자기 마련된 기자회견

- 효성화학 특수가스 사업부, '경영권 지분 매각'으로 선회

- 한양, 만기도래 회사채 '사모채'로 차환한다

- 동인기연, 'GS 출신' 30년 베테랑 전호철 상무 영입 '성장 방점'

- 에스트래픽, 적자 '일시적 현상'... 2분기 수익개선 기대

- [Company Watch]'자회사 회생신청' 투비소프트, 성과 없는 신사업

- '크라우드 펀딩' 와디즈, '테슬라 요건' 상장 추진

최은수 기자의 다른 기사 보기

-

- [HLB '리보세라닙' 미국 진출기]시장 우려 불식 나선 진양곤, 갑자기 마련된 기자회견

- [HLB '리보세라닙' 미국 진출기]허가 불발, CRL 수령…진양곤 회장 "리보세라닙 문제 아냐"

- [베일 벗은 통합 셀트리온]셀트리온, 짐펜트라가 신약? 혁신신약 '오픈이노베이션' 말곤 답없다

- [HLB '리보세라닙' 미국 진출기]아바스틴 왕위 잇는 '간암 타깃' 올인, '병용'으로 길 열었다

- 유한양행, '넥스트 렉라자 찾아라' 기술교류 활발

- [이오플로우 '인슐렛' 소송 청신호]이오플로우, 골리앗과 미국 대결 우위…빅딜 불씨 되살린다

- 뉴라클사이언스, 상장·M&A 옵션 건 '프리 IPO' 유치

- [thebell note]바이오 '스타 애널리스트 CFO 시대'의 일몰

- 대웅제약, 편두통 보톡스 '플라시보' 부담에도 3상 간다

- [베일 벗은 통합 셀트리온]통합 후 첫 실적, 역대 최대 매출? 착시효과 해소는 '아직'