[한화에어로스페이스 증자]주관사 압축, 수수료율 낮춰 발행사-증권사 '윈윈'보수 추정치 NH증권 54억·한국증권 36억

김위수 기자공개 2025-03-25 08:01:51

이 기사는 2025년 03월 21일 14시05분 thebell에 표출된 기사입니다

한화에어로스페이스가 3조6000억원 규모의 유상증자를 진행하며 수수료율을 25bp(0.25%)로 정했다. 최근 진행된 대기업 유상증자의 수수료율 중 가장 낮은 수치로 파악된다.그럼에도 대표주관을 맡은 증권사들로서는 나쁠 것이 없다. 유상증자 규모 자체가 큰 데다가 대표주관사가 단 두 곳밖에 없어 쏠쏠한 수수료 수익을 거둘 수 있을 것으로 예상되기 때문이다.

21일 투자은행(IB) 업계에 다르면 한화에어로스페이스는 유상증자 수수료율로 25bp를 책정했다. 이는 다른 대기업들이 실시한 유상증자 수수료율 대비 낮은 편으로 평가된다. 조달 난이도와 규모 등에 따라 다르지만 대기업 유상증자 수수료율은 보통 30bp 이상에서 정해지는 편이다.

최근 2조원 규모의 유상증자 계획을 밝힌 삼성SDI는 수수료율을 30bp로 정했다. 지난해 주식자본시장(ECM)에서 가장 큰 딜 중 하나였던 LG디스플레이 유상증자에서는 1조3000억원 조달에 대한 수수료율이 40bp로 매겨졌다.

다른 한화그룹 계열사가 실시한 유상증자 수수료율과 비교해도 낮은 수치다. 한화그룹 중 가장 최근 유상증자를 실시한 계열사로는 한화오션이 있다. 한화오션은 지난 2023년 11월 유상증자를 통해 약 2조원을 조달했다. 당시 한화오션이 책정한 수수료율은 30bp다. 이에 앞서 지난 2020년 한화솔루션이 1조2000억원 규모의 유상증자를 단행했을 때의 수수료율은 40bp였다.

다만 유상증자의 규모와 주관사단의 숫자는 낮은 수수료율을 상쇄할 수 있는 요소다. 한화에어로스페이스 유상증자는 국내 기업이 실시한 증자 가운데 역대 최대 규모다. 한화에어로스페이스 이전에는 2022년 삼성바이오로직스의 유상증자(3조2000억원)가 최대 규모로 꼽혀왔다.

수수료율이 낮아도 금액 자체가 크다 보니 한화에어로스페이스가 지불해야 할 수수료 금액이 적지 않다. 목표금액인 3조6000억원을 기준으로 보면 증권사로 흘러가는 유상증자 수수료는 총 90억원으로 계산된다. 별도의 대표주관 수수료와 모집주선 수수료는 없는 것으로 나타났다.

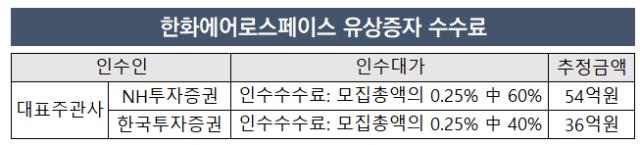

한화에어로스페이스의 유상증자 대표주관 업무를 맡는 증권사는 NH투자증권과 한국투자증권이다. 두 증권사가 각각 60%, 40%씩 인수하며 수수료 역시 같은 비중으로 나눈다. 즉 90억원 중 60%에 해당하는 54억원은 NH투자증권, 나머지 36억원은 한국투자증권 몫이다.

두 증권사는 같은 시기 유상증자를 진행 중인 2조원 규모 삼성SDI 유상증자에도 참여한다. 두 증권사가 벌어들일 수수료 수익은 각각 12억원으로 추정된다. 수수료율로 30bp, 총 수수료는 67억원(인수 수수료 60억원과 모집주선 수수료 7억원) 수준이다. 하지만 총 다섯 곳의 증권사에게 대표주관 업무를 맡으며 각 증권사가 확보할 수 있는 수수료 수익 파이가 적어지게 된 모습이다.

결과적으로 한화에어로스페이스는 낮은 수수료율을 책정해 수수료 부담을 낮출 수 있었고 NH투자증권과 한국투자증권은 수수료 수익 금액을 높일 수 있게 됐다는 분석이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]아이티센클로잇, ‘홈넘버’로 안전한 쇼핑 환경 조성

- [계열사 정리 나선 쌍방울 그룹]퓨처코어 매각 구체화, 그룹 해체 마무리 단계

- [현대차그룹 벤더사 돋보기]지배력 '탄탄한' 유양석 회장, 승계이슈는 '먼일'

- 한화그룹, 미국 대관조직 '컨트롤타워' 만든다

- 우리금융, '회장 3연임 주총 특별결의' 신설…금융권 영향은

- [카드사 글로벌전략 점검]신한카드, 글로벌 4각편대…카자흐, 'JV전환' 덕 봤다

- [Policy Radar]'1거래소-1은행' 원칙 폐기 짚어볼 두 가지

- [여전사경영분석]NH농협캐피탈, 건전성 중심 운영 지속…상반기 실적 전망은

- [우리금융 동양생명 M&A]CET1비율 새 목표 '13%', 자본 배치 계획은

- [캐피탈사 해외법인 실적 점검]BNK캐피탈, 중앙아 법인 성장 궤도 안착…신사업 추진 지속

김위수 기자의 다른 기사 보기

-

- [아이티켐 IPO]2차전지로 영토 확장, 소재사업 '확장성' 주목

- [IPO 모니터]기준 모호한 중복상장, SK엔무브 바라보는 후발 주자들

- SK이노베이션의 타이밍

- [아이티켐 IPO]SI·글로벌 투자자 유치, 비결은 '삼박자'

- [Market Watch]DN솔루션즈 이어 롯데글로벌까지, 대형 IPO '휘청'

- [롯데글로벌로지스 IPO]흥행 실패 우려, 결국 상장 철회로 귀결

- [아이티켐 IPO]5년만에 실적 '레벨업' 가능했던 배경은

- AI코리아 상장 목전, 한국증권 스팩 활용 속도

- [아이나비시스템즈 IPO]자율주행 테마로 상장 채비, 앞으로 남은 과제는

- [Deal Story]대한제당 공모채 복귀전, '금리+안정성' 통했다