금호고속, 내달 속리산고속·금호관광 매각 인수금융 선결조건···금호아시아나그룹 계열사자금 동원될듯

윤동희 기자공개 2017-03-06 17:48:56

이 기사는 2017년 02월 28일 17:47 thebell 에 표출된 기사입니다.

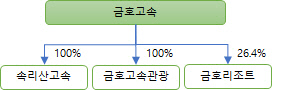

금호고속이 내달 자회사인 속리산고속과 금호관광, 금호리조트 잔여지분을 모두 매각할 계획이다. 그동안 금호아시아나그룹 계열자금을 사용해 매각을 한 만큼 이번 거래도 수월하게 이뤄질 것으로 보인다.28일 관련업계에 따르면 금호고속은 100% 지분을 보유한 속리산고속과 금호고속관광, 26.4%의 지분을 보유한 금호리조트를 3월 안에 매각한다는 계획이다. 예상하는 매각 대금은 900억 원 가량이다.

금호고속은 이달 초 금호건설 홍콩(Kumho Construction & Engineering (H.K.) Limited) 지분 100%와 금호리조트 지분 22.4%를 매각했다. 매각 대금은 각각 775억 원, 500억 원이었다.

자회사 매각은 금호고속은 인수금융 선결조건이다. 이미 회수된 1275억 원에 더해 추가적인 자회사 매각을 통해 현금을 유입, 총 2000억 원의 자금으로 차입금을 상환하고 유보현금을 늘리겠다는 계획이다. 가벼워진 몸집을 바탕으로 더 수월하게 자금을 조달하기 위함이다.

금호고속의 순차입금은 2014년 1917억 원에서 2015년에는 1757억 원으로 줄었다. 지난해 순차입금 규모는 1400억 원대로 감소한 것으로 알려졌다. 이번 자회사 매각 건이 완료되면 인수금융 전까지는 차입금을 모두 상환할 수 있다.

|

예상 매각가가 900억 원으로 적은 금액은 아니지만 거래는 목표시간 내에 완료될 전망이다. 내부적으로 자회사 매각완료 시한을 내달 말까지로 잡고 있고, 지난 자회사 지분을 대부분 금호아시아나그룹 계열사 자금을 동원해 매각한 점을 미뤄보면 가능한 시나리오다.

지난 14일 매각한 금호리조트 지분 22.4%를 500억 원에 매각했는데 인수자는 케이에이인베스트였다. 이 회사는 아시아나IDT(40%)와 아시아나에어포트(24%), 아시아나세이버(16%) 등 그룹계열사가 출자해 만든 회사다. 아시아나IDT는 출자 외에도 100억 원의 자금을 이자율 4.6%에 대여하기도 했다.

금호건설 홍콩 지분 100% 매각건도 마찬가지로 금호그룹 자금이 투입됐다. 금호고속은 지난 14일 에이치케이씨더블유티에스 제일호 사모투자합자회사(PEF)에 해당 지분 100%를 매각했다고 밝혔다. 매각대금은 775억 원이다. 펀드의 공동업무집행사원은 한국캐피탈과 웰투시인베스트먼트다. 윌투시인베스트먼트 대표는 정승원 씨로 금호아시아나그룹 전략경영실과 베트남 현지법인 근무경력이 있다.

이 PEF의 유한책임투자자(LP)로는 산은캐피탈, 신한캐피탈 등 캐피탈사들이 들어오기로 한 것으로 알려졌는데 이중에는 금호고속도 참여한다. 금호고속 투자자금은 160억 원이다. 펀드약정 규모가 540억 원인 것을 감안하면 29.63%가 금호고속 몫으로, 앵커투자자라고 볼 수 있을 정도의 규모다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '재무개선' AJ네트웍스, 조달비용 '확' 낮췄다

- '9년만에 엑시트' 한앤코, 한온시스템 거래구조 살펴보니

- 한국타이어앤테크놀로지, 한온시스템 인수한다

- [수술대 오른 커넥트웨이브]2대주주 지분매입 나선 MBK, 주식교환 카드 꺼냈다

- [이사회 모니터]이재용 에이비프로바이오 대표, 바이오·반도체 신사업 '드라이브'

- 와이투솔루션, 주인 바뀌어도 '신약' 중심엔 美 합작사 '룩사'

- 아이티센, 부산디지털자산거래소 본격 출범

- 아이에스시, AI·데이터센터 수주 증가에 '날개'

- [이사회 모니터]서정학 IBK증권 대표, ESG위원회도 참여 '영향력 확대'

- SW클라우드 '10주년' 폴라리스오피스, “초격차 밸류업”