KH바텍 인수추진 '보광' 기업가치는? 업계 에비타 배수 3배 적용 시 360억…협상가는 더 낮아

이경주 기자공개 2018-01-15 16:25:15

이 기사는 2017년 11월 14일 15시10분 thebell에 표출된 기사입니다

스마트폰 케이스 제조업체 KH바텍이 인수를 추진하고 있는 경쟁사 '보광'의 기업가치는 350억 원 대로 추정된다. 보광이 급작스럽게 매물로 나온 탓에 실제 협상하고 있는 가격은 이보다 낮을 것이란 관측이 지배적이다.14일 증권업계는 베트남 소재 보광이 지난해 매출 800억 원, 감가상각전 영업이익(EBITDA. 에비타) 120억 원 수준을 기록한 것으로 파악하고 있다. 에비타 마진율이 15%수준이다. 보광은 상장사가 아닌데다 국내 소재 법인도 아니라 정확한 기업가치 측정이 어렵다.

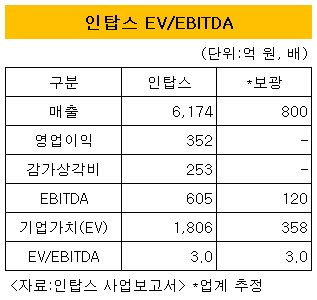

경쟁업체 기업가치를 토대로 대략적인 추정만 가능하다. 국내 대표적인 스마트폰 케이스 업체인 인탑스는 기업가치(EV)가 작년 에비타의 3배(EV/EBITDA) 수준으로 평가되고 있다. 코스닥 상장사인 인탑스 시가총액은 현재 1806억 원 수준이다. 인탑스 지난해 에비타는 605억 원으로 에비타 배수가 3배가 된다.

KH바텍의 경우 지난해에 이어 올해도 영업적자가 지속되는 등 보광과는 다른 상황에 있기 때문에 비교 대상으론 적합치 않다. 이에 인탑스 에비타 배수를 기준으로 보광의 기업가치를 추론하면 약 360억 원(120억*3배)이 된다.

|

하지만 실제 협상하고 있는 가격은 이보다 낮을 것으로 업계는 추측하고 있다. 보광이 급작스럽게 매물로 나온 탓이다. 보광은 올해 삼성전자 협력사 감사에서 직원의 비위사실이 적발돼 벤더에서 퇴출된 것으로 알려졌다. 이에 실적이 더욱 악화되기 전에 경영권 매각에 나섰다.

업계 관계자는 "인수가격이 200~300억 수준이라는 이야기가 있다"며 "다만 KH바텍측은 더 낮은 가격을 원하고 보광은 제대로 평가 받길 원하고 있는 탓에 협상이 길어지고 있는 것으로 알고 있다"고 말했다.

한편 KH바텍은 지난 추석부터 보광 실사에 들어가 최근 마무리 짓고 가격협상을 진행하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [NPL 자금조달 리포트]대신F&I, 공격적 투자에 단기조달 확대…NPL 매입 '적기 대응'

- [교보생명 SBI저축 인수]1위 저축은행 PBR 0.95배, 상상인그룹은 '난색'

- [Policy Radar]금융당국, SKT 사태 '비상대응본부' 구성

- [은행경영분석]농협금융, 예대업 약화…낮아진 비은행 기여도 '설상가상'

- [여전사경영분석]우리금융캐피탈, 대손비용 부담 확대로 실적 개선 제동

- [금융 人사이드]캠코 사장 단독후보에 정정훈 전 세제실장…'자본확충' 첫 시험대

- [은행경영분석]제주은행, 90% 넘는 지역 의존도…가파른 연체율 상승세

- [은행경영분석]BNK금융, 건전성 지표 저하 '밸류업 복병' 부상

- [금융사 KPI 점검/하나은행]본사 정책 평가 강화, '건전성·손님만족' 항목 힘줬다

- [Policy Radar]보험업법 규제 기준 킥스비율 130%로 낮아진다