[유증&디테일]'20% 청약' 박선순 대표, 다원시스 지배력 약점 고민↑②지분율 '18.03%→15.99%' 희석, 친인척·임원 미참여…흥행 변수

신상윤 기자공개 2021-02-17 08:03:18

[편집자주]

자본금은 기업의 위상과 크기를 가늠할 수 있는 대표 회계 지표다. 자기자금과 외부 자금의 비율로 재무건전성을 판단하기도 한다. 유상증자는 이 자본금을 늘리는 재무 활동이다. 누가, 얼마나, 어떤 방식으로 진행하느냐에 따라 기업의 근간이 바뀐다. 지배구조와 재무구조, 경영전략을 좌우하는 이벤트이기 때문이다. 더벨은 유상증자 추진 기업들의 투자위험 요소와 전략 내용을 면밀히 살펴보고자 한다.

이 기사는 2021년 02월 15일 11시53분 thebell에 표출된 기사입니다

다원시스가 대규모 자본 확충에 나서면서 시장의 이목이 지배구조 변화에 쏠린다. 발행 예정 신주는 450만주다. 현재 발행주식 총수의 16.63% 규모인 탓이다. 특히 최대주주 박선순 대표는 최대 20% 청약을 예고해 지배력 약화가 우려되는 상황이다. 여기에 박 대표 외에 친인척과 임원 등 특수관계자의 참여 여부가 확정되지 않았다는 점도 흥행 변수로 떠올랐다.이번 신주는 기존 주주에게 우선 취득할 권리가 배분된다. 실권주는 일반 공모로 판매한다. 이 때문에 주주 대상 유상증자에선 통상 최대주주와 임직원 등의 참여가 흥행 요소로 꼽힌다. 업계에선 특수관계자를 포함한 박 대표 지배력이 20%에 그쳤던 것을 고려하면 유상증자 후 약화될 지배력을 보강할 방법론에 대한 고민도 깊어졌다는 해석이 나온다.

코스닥 상장사 다원시스는 박 대표가 1996년 창업한 다원산전이 모태다. 다원시스는 초기 핵융합과 플라스마 등 특수전원장치 시장에서 독보적인 기술 경쟁력을 입증하며 성장했다. '국제핵융합실험로(ITER)'에 전원장치를 공급하는 등 기술력을 자랑했지만 다원시스가 시장의 본격적인 관심을 받은 것은 진입장벽이 높은 철도차량 제작 시장에 진입한 이후다.

다원시스는 철도차량 제작사업이 전체 매출액의 81%(지난해 3분기 기준)를 웃도는 등 무게중심의 축이 한쪽으로 크게 기운 상황이다. 창사 이래 가장 큰 규모인 713억원 유상증자를 진행하는 것도 철도차량 제작을 위한 원자재 구매가 목적이다. 다만 이번 유상증자로 발행된 신주가 450만주로 기존 발행주식 총수의 16.63% 규모인 탓에 지배구조에도 큰 변화가 예상된다.

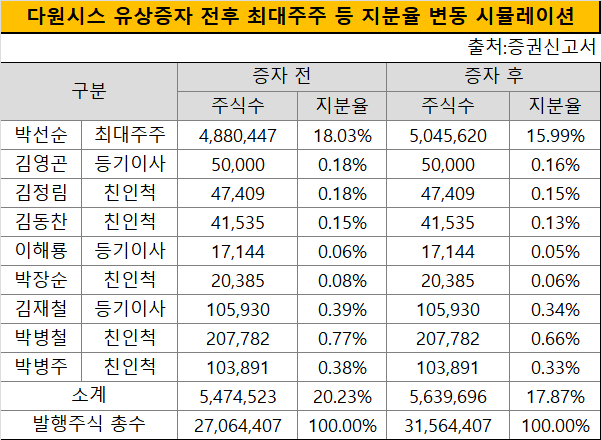

박 대표는 다원시스 지분 488만477주(18.03%)를 보유한 최대주주다. 친인척과 임원 등 특수관계자의 우호 지분을 모두 합쳐도 20.23%에 그친다. 통상 상장사를 지배하는 오너십을 고려하면 상대적으로 경영권 보호 측면에선 취약한 것으로 풀이된다. 다만 그동안 적대적 인수합병(M&A) 등 외부 변수는 많지 않았다.

그러나 이번에 진행되는 유상증자는 또 다른 변곡점이 될 가능성이 존재한다. 기존 주주에게 우선권이 부여되는 만큼 대주주 측이 배정 물량만큼 청약에 나서면 기존 지분율을 유지할 수 있다. 문제는 박 대표가 자금력 등의 이유로 배정 물량의 20%만 청약할 계획이라는 점이다. 이마저도 친인척과 임원 등 특수관계자 참여는 아직 미정이다.

기존 주주들은 구주 1주당 신주 0.16921993주를 취득할 수 있다. 박 대표가 취득할 수 있는 신주는 82만5869주다. 이 물량을 모두 받으려면 131억원에 달하는 자금이 필요하다. 박 대표는 개인 자금 사정 등을 고려해 배정 물량의 최대 20%인 16만5173주를 취득할 계획이다. 이 지분을 확보하는 데 필요한 자금도 26억원이 넘는다.

배정된 물량의 최대 5분의 1만 인수할 예정인 탓에 박 대표 지배력은 15.99%까지 하락할 것으로 관측된다. 예정대로 특수관계자의 참여가 없으면 우호 지분 지배력은 17.87%까지 낮아질 예정이다. 전환권 행사가 도래한 전환사채(CB) 물량(6만6112주)이 많지 않지만 추가 희석은 불가피하다.

다원시스도 최대주주 지분 희석을 위험 요소로 꼽았다. 다원시스는 제출한 증권신고서에 박 대표가 매각을 고려하진 않아 경영권 이슈 발생 가능성이 작다면서도 적대적 M&A 가능성을 완전히 배제할 수 없다고 명시했다. 이와 관련 다원시스의 5% 이상 주주로는 미래에셋자산운용(6.66%)과 국민연금공단(5.07%)이 단순 투자 목적으로 지분을 보유 중이다.

청약 흥행에도 변수로 작용할 수 있다. 일반적으로 최대주주 등 특수관계인의 유상증자 참여율은 일반 주주들의 청약 참여와 투자 매력도 등을 높이는 요소 중 하나이기 때문이다. 지배주주 참여율이 높다는 것은 사업에 대한 자신감과 더불어 책임을 다하겠다는 것으로 해석된다.

다원시스 관계자는 "박 대표가 개인 자금 여력에 맞춰서 참여할 수 있는 만큼 유상증자에 참여할 것"이라며 "지배력 강화를 위한 방안이 필요하지만 아직 검토되고 있는 것은 없다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [시큐리티 컴퍼니 리포트]SGA솔루션즈, 계열사로만 키운 외형 '모회사 성장 절실'

- 미래에셋운용, 인프라 투자도 질주…AUM 8조 목전

- 삼표그룹, 사상 첫 '외국인 부회장' 영입

- '3조 클럽' 풀무원, 중국 사업 건기식→식품 재편 박차

- [사모펀드 유통 포트폴리오 점검]네파, 합병에서 기인한 상환 부담…'수익성'에 방점

- [고운세상코스메틱은 지금]지배구조 변동 전 주주 정책 변화, 대규모 배당 실시

- [Company Watch]미국 키우는 LG생활건강, '1800억' 투자 재무 영향은

- [지앤푸드는 지금]'오븐구이'로 성장한 20년, 신사업 전환점 맞나

- [레페리는 지금]'뷰티 마케팅' 특화된 MCN, 1호 상장사례 만들까

- [thebell desk]오리온의 '심장'

신상윤 기자의 다른 기사 보기

-

- 트럼프 주니어 만난 문주현 회장 "첫 만남은 탐색전"

- [건설리포트]삼성물산 건설부문, 도시정비 수주 성과 '뚜렷'

- [건설리포트]'H-Road' 현대건설, 수익성 개선 과제 남겼다

- [건설리포트]라인건설, '오산·아산' 분양 성과에 수익성 급증

- [thebell desk]토목 엔지니어가 본 '싱크홀'

- [디벨로퍼 분양 인사이드]지우개발, 다시 맞잡은 '힐스테이트' 결과에 울상

- [디벨로퍼 분양 인사이드]일신건영, 올해 첫 사업 '원종 휴먼빌 클라츠' 띄운다

- [건설리포트]삼성E&A, 수소·친환경 플랜트 도약 채비

- [건설산업 스몰캡 리포트]'회생 철회' 이화공영, 대주주 매각 가능성 열렸다

- [2025 건설부동산 포럼]"해외 도시개발, 높은 이해도와 전문성·경험 필요"