금리인상 리스크 속 달라진 투심, 은행 FRN 조달로 대응 [Market Watch]변동성 감수, 기준점 '3개월→1개월' 축소키도…발행 부담 심화 우려도

피혜림 기자공개 2021-10-27 08:00:25

이 기사는 2021년 10월 22일 16:18 thebell 에 표출된 기사입니다.

시장 변동성 고조 등으로 국내 시중은행들의 조달 전략도 바뀌고 있다. 한국은행의 기준금리 인상 본격화 등으로 투심이 위축되자 고정금리부채권(FXD)에서 변동금리부채권(FRN)으로 대응하고 있다.FRN의 금리 기준점 역시 짧아지고 있다. 통상 3개월물 양도성예금증권(CD) 금리에 스프레드(가산금리)를 연동했던 것과 달리 최근에는 1개월물로 주기가 단축됐다. 금리 여건만 고려하면 사실상 1개월물 조달로 자금 마련을 이어가는 셈이다. 'AAA' 국내 은행조차 금리인상기 투심 위축 여파를 비껴가지 못하는 모습이다.

◇은행채 FRN 발행 급성장, 투심 위축 반영

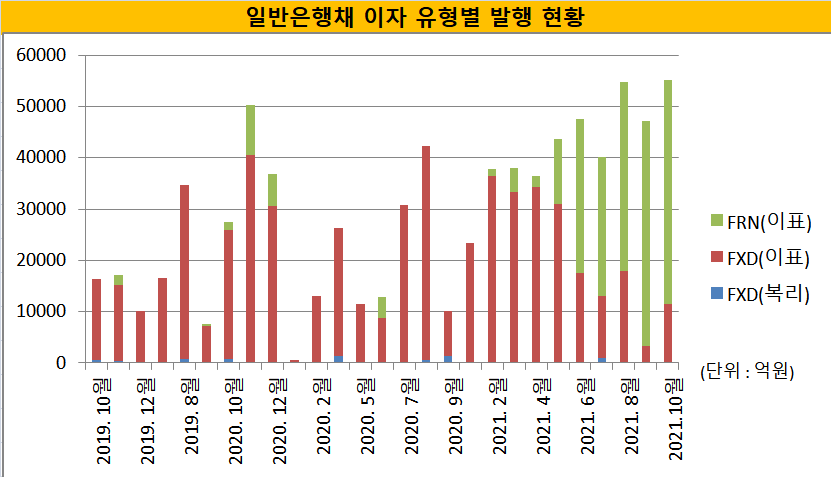

한국예탁결제원 증권정보포털(SEIbro)에 따르면 이달 1일부터 21일까지 국내 일반은행(시중은행·지방은행)이 발행한 채권은 총 5조 5100억원이었다. 이중 79%인 4조 3700억원이 FRN으로 발행됐다.

수년간 은행채 조달의 대세로 안착했던 고정금리부채권이 금리 인상기를 맞아 자취를 감추고 있다. 올 5월까지만 해도 은행채의 70% 이상이 FXD로 발행됐으나 한국은행의 금리 인상 분위기가 본격화되자 비중이 급감하고 있다. 10월 금리 인상설을 앞두고 투심 위축세가 본격화된 지난달의 경우 전체 은행채의 92%가 FRN으로 발행되기도 했다.

업계 관계자는 "은행채의 경우 1~2년 단기물 위주로 조달이 이뤄지다보니 최근 금리 인상기 속에서 더욱 투자 매력이 떨어지고 있다"며 "기준금리가 올라가면 즉시 인상분을 반영할 수 있는 FRN으로 대응에 나서는 모습"이라고 말했다.

FRN의 금리 기준점 역시 짧아지고 있다. 최근 발행되는 대부분의 FRN이 1개월물 CD 금리에 스프레드를 더해 조달 비용을 확정하고 있다. 통상 3개월물 CD 금리에 스프레드를 가산했던 것과 대조적이다. 통상 3개월 수준이었던 은행채 이자 지급 주기가 1개월로 줄어드는 현상도 뚜렷해지고 있다.

◇조달 리스크 고조, 발행사 부담 심화…금리 인상 직격탄 우려도

일각에선 FRN에 대한 우려의 시선도 나온다. 내년까지 꾸준한 금리 인상이 예견된 만큼 현재 발행한 채권이 향후 부담으로 되돌아올 가능성이 높기 때문이다. FRN의 경우 금리 변동분이 바로 반영되기 때문에 관련 리스크를 모두 발행사가 짊어지게 된다.

국내 은행이 좀더 장기적 관점으로 조달에 나서야 한다는 비판이 나오는 배경이다. 또다른 업계 관계자는 "고정금리부채권이 발행이 안 되는 것이 아니"라며 "금리를 올리면 소화가 가능하지만 당장 현재의 조달 비용을 낮은 수준으로 유지하고자 FRN 발행을 이어가고 있다"고 지적했다.

이어 "금리 인상기에 접어든 탓에 FRN이 향후 비용 부담을 더 높일 수밖에 없는 만큼 선제적인 장기물 발행 등으로 대응에 나서는 것이 현명한 방식일 것"이라고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 민희진 보유 어도어 지분, 하이브 콜옵션 행사할까

- [IB 풍향계]'전통강자' NH·한투 위축…IPO 새 판 짜여진다

- [IB 풍향계]미래에셋, IPO 순위경쟁 '가속화'

- [Korean Paper]'역대급' 발행에도…"투자자 피로도 없다"

- [Korean Paper]1년만에 돌아온 해진공, '정기 이슈어' 자리매김

- [IPO 모니터]속도 높이는 DN솔루션즈, '초대형' 주관사단 꾸렸다

- [IB 풍향계]'DN솔루션즈 파트너' 삼성증권 ECM1팀 빛났다

- [IPO 모니터]'밸류 낮춘' 전진건설로봇, '실적주' 흥행 이을까

- 공매도 금지 때문에...카카오, 해외EB 프리미엄 더 줬다

- 카카오-UBS 해외 EB 연결고리 '크레디트스위스'