한상호 글로본 회장의 도전, 수소·플랜트사업 '제동' 자회사 그린사이언스 지분 정리, 대여금 60억 회수 관건

김형락 기자공개 2022-02-14 08:10:48

이 기사는 2022년 02월 11일 09시26분 thebell에 표출된 기사입니다

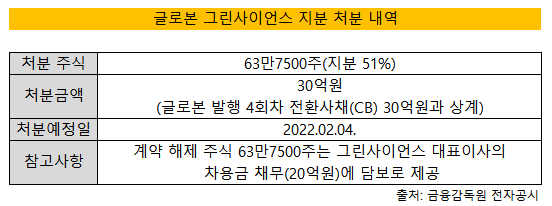

코스닥 상장사 '글로본'이 수소·플랜트사업을 1년 만에 접는다. 한상호 글로본 회장이 외형 성장을 기대하고 인수했던 플라즈마 기술 보유업체 '그린사이언스'가 부진한 성적을 내자 투자금 회수에 들어간 것이다. 그동안 한 회장이 경영권을 인수하고 새롭게 시작한 사업이 모두 성과를 내지 못하면서 기울어진 사세를 일으키지 못하고 있다는 평가다.글로본은 최근 자회사 그린사이언스 지분 51%를 모두 처분했다. 지난해 이봉주 그린사이언스 대표이사와 맺은 주식·경영권 양수도 계약을 해제했다. 지난 4일 지분 인수 대가로 발행했던 권면총액 30억원 규모 글로본 4회차 전환사채(CB)를 회수해 매각대금으로 상계 처리했다.

결국 한 회장이 야심차게 추진한 인수·합병(M&A)이 수포로 돌아갔다. 실적 부진을 지켜볼 수만은 없었던 것으로 보인다. 2020년 71억원이었던 그린사이언스 매출은 지난해 1억5000만원으로 쪼그라들었다. 이 대표가 경영권 양수도 계약 전과 동일하게 영업을 영위할 것이란 보증이 지켜지지 않았다. 글로본은 계약 조건에 따라 계약 해제를 통보했다.

글로본은 그린사이언스를 종속기업으로 편입하면서 수소·플랜트사업을 펼치려 했다. 그린사이언스는 플라즈마를 이용한 기술화 사업을 전개하고 있었다. 플라즈마 과학자인 이 대표가 기술력을 바탕으로 연구개발을 주도하고, 글로본은 자본과 판매, 영업을 뒷받침하는 구조였다.

자금 지원도 아끼지 않았다. 경영권 인수 전부터 그린사이언스에 사업 자금을 빌려줬다. 글로본은 2020년 12월 그린사이언스와 그린사이언스 자회사 그린사이언스파워에 각각 20억원을 대여했다. 지난해 6월 이 대표에게 추가로 20억원을 운영자금으로 대여해줬다. 2020년 11월 발행한 권면총액 110억원 규모 3회차 CB 대금을 투입했다.

글로본은 그린사이언스와의 지분 관계를 정리하며 화장품 유통·화장품 용기 제조 단일사업으로 복귀했다. 이 대표와도 결별했다. 이 대표는 지난해 10월 임기를 채우지 못하고 글로본 사내이사에서 물러났다. 앞서 지난해 3월 글로본 정기주주총회에서 사내이사로 합류했다. 이 대표에게 부여한 108억원(행사가격 4300원 기준) 규모 주식매수선택권(스톡옵션)과 그린사이언스 등으로 나간 대여금 60억원을 회수하는 절차가 남아 있다.

한 회장은 글로본 경영권 인수 후 고전하고 있다. 2015년 2월 장내매수, 11월 기존 최대주주 지분 인수 등에 82억원을 써서 최대주주 지분(25.59%)을 손에 넣었다. 그해 12월 글로본 대표이사에 올라 경영을 총괄하고 있다.

글로본은 세 번째 상장사 경영 무대였다. 한 회장은 에이치엔에이치글로벌리소스(현 젬백스지오) 회장(2007년 3월~2013년 4월), 쓰리에이치(현 코스온) 회장(2007년 11월~2012년 11월) 등을 지냈다.

글로본에서 화장품사업에 뛰어들었다. 한 회장에게 새로운 도전이었다. 에이치엔에이치글로벌리소스에서는 액정표시장치(LCD) 모듈 제작, 쓰리에이치에서는 전자기기·부품과 광물(주석) 유통사업을 펼쳤다.

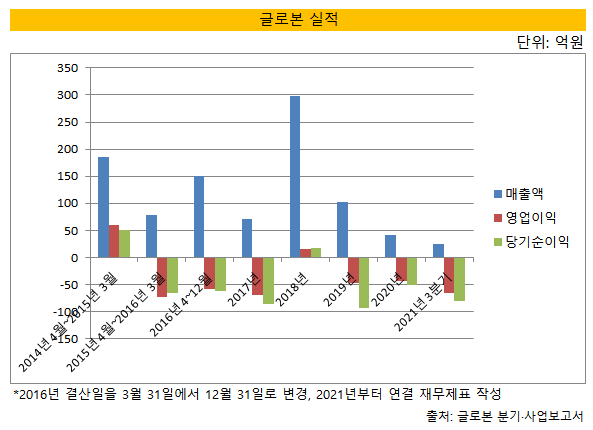

한 회장은 글로본에서 중국 시장을 겨냥한 화장품 브랜드 '류 케이웨이브(RUE KWAVE)'를 론칭했다. 2018년 국내외에서 두루 매출을 올리며 흑자 전환에 성공했다. 그해 매출 298억원, 영업이익 16억원을 올렸다.

봄날은 오래가지 못했다. 이듬해 중국 거래처 계약 해지와 국내 영업 부진이 겹쳐 매출은103억원으로 반토막났다. 이후 수출 실적을 올리지 못하며 영업적자를 지속하고 있다. 지난해 3분기 연결 기준 누적 매출액은 25억원, 영업손실은 65억원을 기록했다.

분위기 반전 카드는 남겨뒀다. 글로본은 권면총액 200억원 규모 5회차 CB 발행 절차를 진행 중이다. 부품·소재사업 관련 기업 인수·출자금을 마련하기 위한 자금 조달이다. 비상장사 이지시그널코리아가 투자하기로 했다. 당초 납입일이었던 지난해 12월31일 납입 기한을 오는 4월 29일로 한 차례 연기했다. 납입 여부는 추후 글로본이 보여줄 기업가치 성장 폭에 달려있다. 5회차 CB 발행 전환가액(4010원)은 최근 종가(10일 기준 2440원) 보다 높다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 크레센도, HPSP 리캡 'LP 중간회수·제값받기' 포석

- [IR Briefing]제이엘케이, "4분기부터 해외 매출 인식 본격화"

- [i-point]엔켐, 프랑스 덩케르크와 서유럽 전해액 생산기지 구축

- [인투셀 IPO]상단에 모인 투심, ADC 상승세 이어간다

- AI 협력 늘리는 포바이포, 이스트소프트와 '맞손'

- 신테카바이오, 미국 OCMS Bio와 '혁신 항체신약 파이프라인 공동개발'

- [i-point]엔젤로보틱스, LIG넥스원과 국방용 웨어러블 로봇 개발 협력

- [i-point]에이스엔지니어링, 미국 EPC Power와 전략적 파트너십

- [DS금융그룹 시대 개막]'LP 엑시트' 절호의 타이밍, '장덕수 회장' 재정비 결단

- 유언대용신탁 개발 나섰던 신한증권…하반기 중 출시 전망

김형락 기자의 다른 기사 보기

-

- [thebell interview]"삼성 준감위, 이사회 중심 경영 함께 고민"

- [thebell interview]"외국인 주주 인식을 바꾼 건 사외이사 IR"

- [자사주 리포트]미래에셋생명, 지급 여력 비율 하락 대비 보완재

- [자사주 리포트]두산, 3분의 1만 소각하는 이유는

- [자사주 리포트]크래프톤, 올해 최대 처분 물량은 0.2%

- [자사주 리포트]DB손해보험, 매각 계획 접었다…지속 보유도 염두

- 증권신고서 정정의 나비 효과

- [자사주 리포트]셀트리온, 네 가지 활용 방안 제시

- [자사주 리포트]롯데지주, 3000억 규모 매각…지배력 강화 포석

- [Board Change]현대백화점그룹, 사추위·보상위서 사내이사 제외