[유가증권 평가손익 해부]DB손해보험 약점된 외화채권④1.6조 평가손실, 대부분 해외기업 회사채…장부가 2조원 하락

고진영 기자공개 2023-04-07 07:44:41

[편집자주]

주식과 채권의 가치는 대개 반대로 움직인다. 금리 변동에 따라 돈이 움직이는 특성 때문이다. 하지만 2022년은 두 자산이 동시에 급락한 이례적인 해였다. 유가증권의 위기는 기업들이 가진 금융자산의 가치 하락으로 이어진다. 미국 SVB 사태가 유가증권자산 리스크 관리의 중요성을 보여준 준 대표적 사례다. 국내 기업들이 보유한 유가증권의 공정가치는 얼마나 등락했으며 재무제표에는 어떻게 인식됐을까. 손익계산서에 나타나지 않는 미실현 손익까지 THE CFO가 분석해본다.

이 기사는 2023년 04월 03일 08:32 THE CFO에 표출된 기사입니다.

DB손해보험은 해외투자와 수익증권 중심의 공격적 자산운용을 해왔다. 덕분에 업계평균보다 높은 수준으로 운용자산이익률을 끌어올릴 수 있었다.하지만 장기물이 대부분인 외화채권의 특성은 고금리 기조에서 어쩔 수 없는 약점으로 작용했다. 지난해 조단위 평가손실이 불가피했고, 안전자산이 아니다 보니 채권 재분류를 통해 시가 평가를 비껴가기도 어려웠다.

◇자기자본 26% 평가손실…주원인은 외화채권

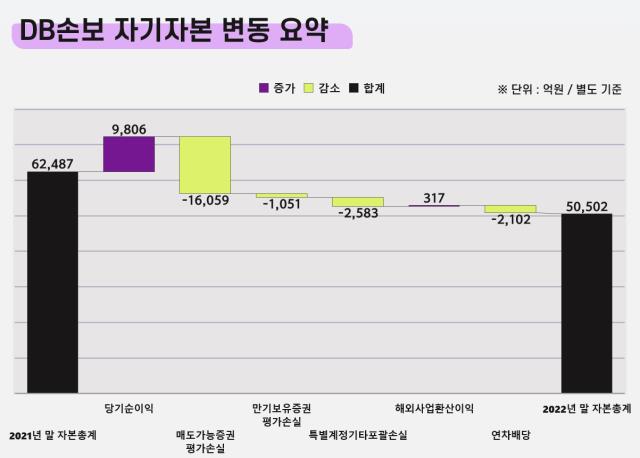

2022년 DB손해보험은 시장의 기대치를 넘는 실적을 냈다. 4분기 순이익만 1636억원, 연간 순이익은 9806억원을 기록했다. 2021년 연간 실적과 비교하면 26%가 넘게 뛰었다. 2년 연속 성장세가 두 자릿수를 기록 중이다.

호실적의 배경은 손해율 개선에 있다. 4분기 일반보험 손해율은 8.7%p가 낮아져 70%를 밑돌았고 장기 손해율과 자동차손해율도 각각 -4.2%p, 0.3%p 개선됐다. 위험손해율의 경우 4분기 중에 7.1%p 대폭 하락해 2022년 연간 88.5% 수준까지 낮아졌다.

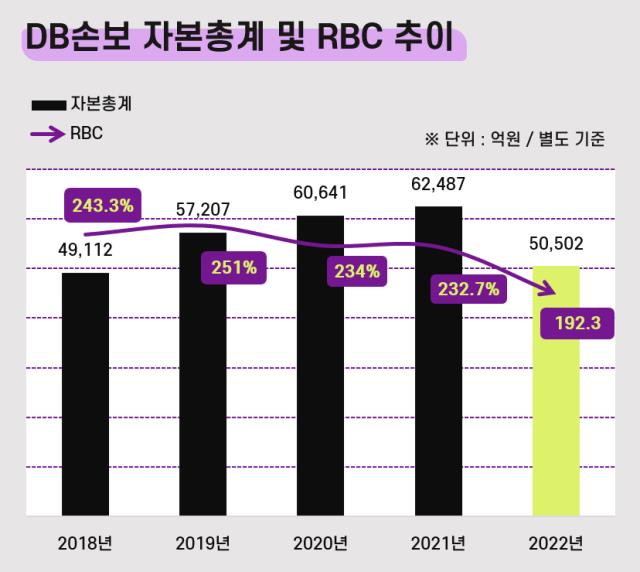

그러나 1조원 규모의 순이익이 쌓였는데도 DB손해보험의 별도 지급여력비율(RBC)은 192.3%로 급락했다. 232.7%였던 전년과 비교해 40%p 이상 떨어졌다. 순이익을 넘어서는 평가손실이 기타포괄손익에서 발생했기 때문이다.

DB손해보험은 지난해 매도가능증권에서 1조6000억원 규모의 평가손실이 났다. 2021년 별도 자기자본의 26%에 상당하는 규모다. 이밖에 특별계정기타포괄손실로도 2500억원 정도가 생겼기 때문에 1년 만에 자본총계가 6조원대에서 5조원으로 1조원 이상 깎였다.

평가손실은 거의 외화채권에서 발생한 것으로 보인다. DB손해보험은 유독 해외투자에 적극적인 편이다. 2021년 말 매도가능증권과 만기보유증권을 합친 외화유가증권 자산은 8조4000억원 규모로 모든 유가증권을 통틀어 가장 비중이 컸다. 경쟁사 삼성화재가 보유한 외화유가증권(5조3000억원)과 비교하면 3조원이 많다.

같은 기간 전체 금융자산 규모가 DB손해보험은 40조원, 삼성화재는 그 2배인 약 75조원 수준이었다는 점을 감안하면 차이는 더 두드러진다. 삼성화재의 경우 국공채, 특수채 등 안전자산 위주로 금융자산을 꾸렸다.

반면 DB손해보험은 해외채권과 수익증권 등 수익성 확보에 유리한 자산 비중을 확대하면서 적극적인 자산운용 기조를 보이고 있다. 안전자산 비중의 경우 25% 안팎으로 업계 평균(36%) 대비 낮은 수준이다

◇외화채권 만기구조, 5년 이상 장기물 89%

DB손해보험의 외화유가증권 규모는 2018년 처음 6조원을 넘겼다. 당시 해외채권이 전체 유가증권의 30%를 차지했다. 손보업계에서 가장 많았던 투자 규모다. 투자를 확대한 배경은 수익성 증대와 동시에 자산-부채관리(ALM) 차원이 컸다고 평가된다.

해외채권은 국내 채권보다 장기물이 많아 자산과 부채의 듀레이션갭을 좁히는 데 유리하다. 또 DB손해보험은 적극적인 자산운용 덕분에 운용자산이익률 역시 2021년 3.5%로 업계 평균(3.1%)을 웃돌고 있다.

하지만 작년처럼 해외 금융시장 변동성이 확대된 데다 미국 연준이 금리를 맹렬히 올린 시기에는 외화채권이 평가손익에 불리하게 작용할 수밖에 없었다. 장기물이 대부분인 외화채권은 금리 상승에 타격을 크게 받기 때문이다. DB손해보험의 매도가능금융자산 채무상품 만기구조를 보면 외화유가증권은 89%가 5년 초과 상품이었다.

실제로 DB손해보험의 외화유가증권 장부가는 2021년 8조원대까지 불었다가 2022년 돌연 6조7000억원 수준으로 꺾였다. 투자가 위축된 부분도 있겠지만 평가손실로 장부가가 줄어든 이유도 있다. 이중 시가 평가를 받는 매도가능 외화유가증권만 따로 보면 7조5000억원에서 5조6000억원 수준으로 규모가 축소됐다.

반면 국공채와 특수채의 경우 평가손실 규모가 상대적으로 미미했다. 채권 재분류를 통해 대부분을 만기보유금융자산으로 옮겨뒀기 때문이다. 앞서 DB손해보험은 2021년과 2022년 두 차례에 걸쳐 채권을 재분류했다. 각각 5조원, 2조6000억원 규모다. 이에 따라 매도가능증권은 2020년 23조원 규모에서 지난해 15조5000억원 수준으로 축소됐고 3900억원 규모에 불과했던 만기보유증권은 8조7000억원까지 늘었다.

옮겨진 자산의 대부분은 국공채였다. 매도가능자산이 이동해오면서 만기보유증권 중 국공채 장부가는 2020년 3900억원에서 2021년 약 2조원, 2022년에는 4조1995억원으로 증가했다. 특수채 역시 2년간 제로(0)에서 2조원으로 늘었다. 하지만 외화채권의 경우 같은 기간 1조원 정도를 재분류하는 데 그쳤다. 외화채권 규모를 고려하면 소폭이다.

◇채권 재분류 왜 안했을까

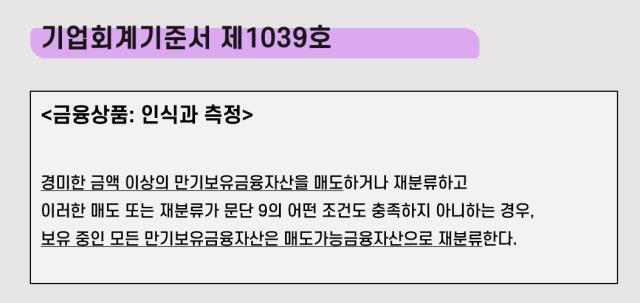

DB손해보험이 외화채권 재분류에 소극적이었던 것은 페널티 규정 때문으로 여겨진다. 기업회계기준서 1039호(2022년 말까지 적용)는 '경미한 금액 이상의 만기보유금융자산을 매도하는 경우 보유 중인 모든 만기보유금융자산을 매도가능금융자산으로 재분류한다'고 정하고 있다. 쉽게 말해 만기보유 계정으로 자산을 옮기고 나면 함부로 채권을 팔기 어려워진다.

국고채나 특수채처럼 안전자산의 경우 중도에 처분할 이유가 크지 않기 때문에 대부분은 만기보유로 분류해도 큰 문제가 없다. 하지만 외화채권은 문제가 다르다. DB손해보험의 해외투자 현황을 보면 안전자산인 국채 비중은 2.5%에 불과했고, 해외기업 회사채가 80%(37억달러, 한화 약 4조8000억원)를 차지하고 있었다.

업계 관계자는 "외화채권의 경우 환헷지 문제가 있을 뿐 아니라 기업 신용 리스크에 따라 처분해야할 가능성을 열어둬야하기 때문에 만기보유금융자산으로 섣부르게 재분류하기 어렵고, 그래서 평가손실을 피하기 힘들었을 것"이라며 "금융시장 변동성이 큰 상황인 만큼 외화유가증권에 대해서는 모니터링이 필요한 측면이 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 폴라리스오피스 자회사, 엔비디아 '인셉션 프로그램' 합류

- 소룩스, 美 Mount Sinai 의대와 ‘인지건강 특수조명 공동개발’ 계약

- 세경하이테크, 자회사 세스맷 친환경 확장 '순항'

- [Red & Blue]지오릿에너지, CB 주식전환 물량 출회 부담

- 다보링크, 해외시장 공략·신사업 추진 본격화

- [Red & Blue]포스코 손잡은 '협동로봇' 뉴로메카, 반등 '언제쯤'

- [이사회 모니터]황원경 본부장, 상상인증권 사내이사 합류

- 맥시칸, '지사 역할' 하림유통 합병 '효율성 제고'

- [아난티는 지금]얽히고설킨 지배구조, ESG 'D등급 딱지'

- 코웨이 화장품 사명, '코스메틱→B&H' 변경해 출범

고진영 기자의 다른 기사 보기

-

- [멀티플렉스 재무 점검]'매장 효율화' 플레이타임, 영업현금 2배 껑충

- [One Source Multi Use]다크호스 <선재 업고 튀어>의 '생명 연장'

- [기업 & 아트]저변 넓힌 국내 클래식 음악...한화의 '힘'

- [멀티플렉스 재무 점검]자본잠식 위기 탈출한 메가박스중앙

- [멀티플렉스 재무 점검]메가박스, 외형 확장 키워드 '배급·플레이타임'

- [Film Making]네이버웹툰 <돼지우리> 드라마로 만든다…스튜디오N 제작

- [멀티플렉스 재무 점검]'무차입 출범' 롯데컬처웍스, 5년만에 순차입 7000억

- [Movie Talk]<쿵푸팬더4> '가성비 제작'의 사정

- [숫자로 보는 영화]'청부살인업자'로 돌아온 강동원, <설계자> BEP는

- [멀티플렉스 재무 점검]베트남만 남은 롯데시네마 해외사업