포스코이앤씨, 다시 외화채 시장 문 두드린다 최대 5000만달러 사모채 발행 추진, 3년 전 ESG채권 형태…전중선 대표 취임 맞물려 '이목'

신상윤 기자공개 2024-02-28 07:46:40

이 기사는 2024년 02월 27일 15:29 thebell 에 표출된 기사입니다.

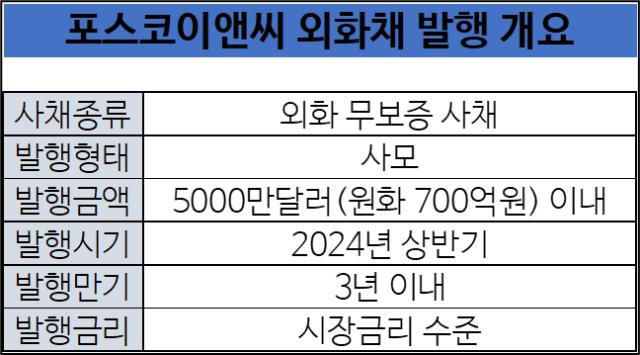

포스코이앤씨가 3년여 만에 다시 외화채 발행에 나선다. 국내 자본시장의 유동성을 활용하는 데 한계를 느끼며 해외 시장 문을 두드린 것으로 풀이된다. 국내 건설업계에서도 이례적으로 외화채 발행에 성공했던 경험을 살려 유동성 확보에 속도를 낸다는 계획이다.27일 관련 업계에 따르면 포스코이앤씨는 최근 이사회를 열고 올해 상반기 내 글로벌 금융투자사를 상대로 외화 채권을 발행하기로 의결했다. 차입 규모는 최대 5000만달러, 원화로는 700억원 규모다. 앞서 2020년 7월 포스코이앤씨는 HSBC 및 BNP Paribas(BNP파리바)로부터 1억달러를 차입한 적이 있다.

당시 국내 건설사 중 처음으로 ESG 채권인 지속가능채권을 발행하면서 자금 조달 창구를 국내뿐 아니라 해외로도 넓혔다. 코로나 팬데믹이 본격화했던 시기에 국내외 경제가 불확실한 상황임에도 다양한 사업 포트폴리오와 더불어 모기업 포스코 등의 후광에 힘입어 대규모 자금을 조달할 수 있었다. 조달 금리도 1.58%로 낮은 수준인 만큼 금융 부담도 덜었다.

포스코이앤씨의 외화채 발행 추진은 워크아웃에 돌입한 태영건설을 시작으로 최근 건설업계 전반이 유동성 확보에 나선 데 따른 것이다. 다수의 건설사들이 회사채 시장 문을 두드리면서 프로젝트파이낸싱(PF)발 유동성 위기에 대응하고 있다.

포스코이앤씨도 다른 건설사들과 같이 국내 시장에서 최대 1800억원 규모의 회사채 발행을 추진하고 있다. 하지만 국내 회사채 발행과 동시에 해외로도 눈을 돌려 투자자 범위를 확대하는 것으로 풀이된다. HSBC 등을 대상으로 빌렸던 자금을 만기 상환에 성공하면서 신뢰를 쌓은 점도 긍정적으로 작용했다는 해석이다.

외화채 발행 시기는 올해 상반기 중으로 예정됐다. 만기는 2~3년 수준에서 투자자와 논의를 하는 것으로 전해진다. 국내 회사채 3년 만기 민평금리가 4.5% 수준임을 고려하면 외화채 금리는 비교적 저렴할 것으로 전망된다. 포스코이앤씨 회사채 신용평가등급은 A+로 높은 수준이다.

포스코이앤씨는 외화채 발행을 통해 다시 한번 경쟁력을 입증한다는 계획이다. 올해 창립 30주년을 맞아 포스코그룹 차원의 전략 방향성 아래 국내외 2차전지 및 수소, 해상풍력과 같은 친환경 미래사회 인프라 전문 건설사로 도약하겠다는 목표다. 이를 통해 2025년까지 친환경 비즈니스 포트폴리오를 2조6000억원까지 확대하는 게 목표다.

이번 자금 조달은 또 PF 시장의 위기로 인한 유동성 우려를 사전에 차단하고 신규 시장 진출을 위한 투자 재원 등을 확보하는 데 무게를 두고 있다. 포스코이앤씨의 지난해 말 기준 PF 관련 채무보증 약정 한도 및 원금 규모는 3조8741억원 수준이다. 이 가운데 1년 내 만기가 도래하는 PF 대출 규모가 7300억원 규모다. 현금 및 현금성자산이 1조원을 넘는 만큼 부담은 크지 않은 것으로 해석된다.

외화채 발행 시점이 포스코이앤씨 대표이사 교체와 맞물려 있다는 점에도 눈길이 쏠린다. 포스코그룹은 최근 장인화 전 사장을 차기 회장으로 내정한 가운데 계열사 인사를 단행했다. 포스코이앤씨는 포스코홀딩스 지주회사 전환을 주도한 전중선 전 사장을 대표이사로 내정했다. 이번 인사를 앞두고 한성희 대표이사가 외화채 발행을 결정한 가운데 실질적 자금 조달의 키를 쥔 신임 대표이사에게 숙제를 남겼다는 평가도 나온다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [한미 오너가 분쟁]임주현 "임종윤과 다른 길, 해외투자 유치는 곧 매각"

- [i-point]미래산업, 용인 반도체 클러스터 L-벨트 이전

- [한미 오너가 분쟁]소액주주 만난 임주현, 핵심은 'R&D' "한미정신 지킨다"

- '나형균호' 오하임앤컴퍼니, 사업 다각화 고삐

- [i-point]휴림로봇, 일반공모 유상증자 청약률 196.5% 기록

- [i-point]부스터즈, 네이버 스마트스토어·자사몰 매출 전략 강화

- '탄소제로 대비' 대우건설, 환경 에너지 정조준

- [시큐리티 컴퍼니 리포트] 시큐아이, 빅3급 실적에도 '보안 거리 먼' 임원들 우려

- [i-point]엑스페릭스-퓨리오사AI, UAE 방문 '협력 강화'

- 성장 돌파구 모색 KT스카이라이프, AI·아마스포츠 공략

신상윤 기자의 다른 기사 보기

-

- 중흥그룹, 신설된 '중봉홀딩스' 어떻게 활용할까

- [건설리포트]HDC현대산업개발, '원가 개선' 하반기도 이어간다

- [건설리포트]삼성E&A, 아쉬운 성장률…두둑한 '수주'로 채웠다

- 교보자산신탁, '안성 삼성로지스 물류센터' 매각 추진

- '리밸런싱' SK에코플랜트, 사외이사에 '스톡그랜트'

- [SK에코플랜트 리밸런싱]'현물출자·주식교환' 2020만주 신주 발행 예고

- [SK에코플랜트 리밸런싱]반도체 밸류체인 합류, IPO 향한 새 목표 설정

- 서한 '오너 2세' 김병준 전무, 지배구조 재구축 나섰나

- [SK에코플랜트 리밸런싱]숨가쁜 '체질개선' 막바지, 달라진 '청사진' 제시 관건

- [SK에코플랜트 리밸런싱]'매출 10조' 히든카드, 반도체 유통·산업가스 '편입'