[한화 사업재편 2.0]과감해진 베팅, 한화오션 재무에 쏠린 눈현금 1.8조, 재무 안정화 가속…오스탈 인수 큰 무리 없어

이호준 기자공개 2024-04-08 09:38:47

[편집자주]

기업의 안정성을 보는 잣대 중 가장 중요한 것 하나는 '현금'이다. 현금창출능력이 뛰어나고 현금흐름이 양호한 기업은 우량기업의 보증수표다. 더벨은 현금이란 키워드로 기업의 재무상황을 되짚어보는 코너를 마련했다.

이 기사는 2024년 04월 03일 14:34 THE CFO에 표출된 기사입니다.

한화오션이 호주 방산 조선업체 '오스탈' 인수를 추진하고 있다. 현재 오스탈이 호주 당국의 승인을 받기 힘들다는 이유로 현장 실사를 거절한 상황이지만, 인수 가능성은 여전히 남아 있는 상태다. 딜 규모는 9000억원 안팎으로 알려진다.1조원에 가까운 금액을 쉽게 제시할 수 있었던 배경으로는 한화오션의 개선된 재무 상태가 꼽힌다. 낮아진 부채 부담, 조단위 현금성자산, 10년 만의 호황이라는 조선 업황 등이 한화오션의 '인수합병(M&A) 본능'을 다시 깨우고 있다.

◇현금 1.8조, 재무 안정화 가속…M&A에 큰 무리 없어

로이터 등에 따르면 최근 한화오션은 호주 방산 조선업체 오스탈 인수에 관심을 보이며 10억2000만 호주달러(약 9000억원)에 달하는 금액을 제시한 것으로 알려졌다. 이는 당시 오스탈 주가에 30%의 프리미엄이 붙은 금액으로 전해진다.

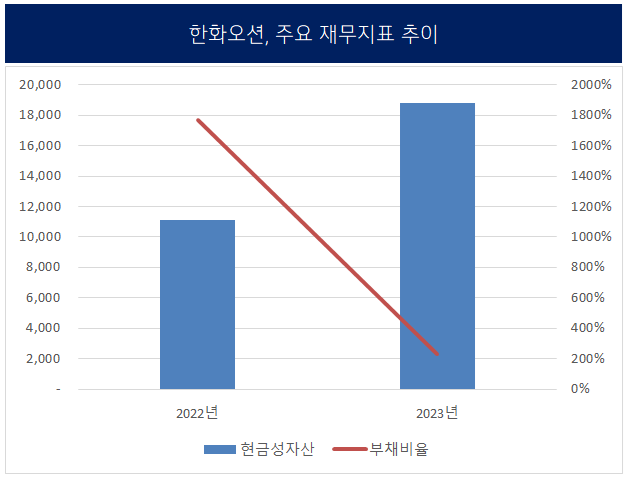

일단 한화오션이 보유한 현금을 고려하면 무리가 없는 수준이다. 3일 금융감독원 전자공시시스템에 따르면 한화오션의 작년 말 별도 기준 현금성자산(단기금융상품 포함)은 1조8787억원이다. 전년 보유 현금(1조1126억원)에 비해 68% 늘었다.

'한화 효과' 덕분이다. 한화그룹은 작년 한화오션에 두 차례 자금을 수혈했다. 작년 5월 한화에어로스페이스 등이 한화오션을 인수하며 2조원을 납입했고, 11월 주주 배정 유상증자에 최대주주와 특수관계인이 참여해 6251억원을 책임졌다.

한화오션은 수혈받은 돈으로 자본을 쌓고 차입금 상환에 나서면서 부채 부담을 크게 덜었다. 실제 재작년 말 별도 부채비율은 1771%였으나 작년 말 233%로 낮아졌다. 재무 건전성을 개선하고 남은 돈으로 오스탈 인수까지 가능하게 된 셈이다.

10여년 만에 도래한 조선업 호황 소식도 희소식이다. 현재 업계는 선주(발주사) 중심의 가격 협상력이 조선사로 넘어왔다고 보고 있다. 엔데믹 이후 선박 발주가 지속하고 있어서다. 향후 3년간 조선사의 수익성이 크게 개선될 것이란 전망이 나온다.

한화오션의 작년 별도 총영업활동현금흐름(OCF)은 마이너스(-) 8139억원이다. 아직 저조하긴 해도 전년 대비 28% 개선됐다. 영업 환경이 나아져 수익성이 더욱 좋아지게 되면 앞으로 자체 영업 등으로 조달 리스크를 분산할 수 있을 것으로 보인다.

◇되살아나는 M&A 본능…추가 협상 과정은 지켜봐야

한화오션의 M&A 본능이 되살아나는 모습이다. 한화오션은 조선업이 활황이던 2000년대 후반 미국 풍력발전 업체 드윈드를 5000만달러(약 673억원)에 인수하는 등 M&A 의지가 컸다. 그러나 이후 회사가 어려움을 겪으면서 M&A 기세도 꺾였다.

실제 2010년 삼우정공으로부터 사들인 삼우중공업이 한화오션의 마지막 M&A다. 삼우중공업은 선박 블록 및 조선기자재 제조 회사다. 당시 약 200억원에 한화오션 품에 안겼다. 한화오션이 이번에 오스탈을 인수한다면 무려 14년 만의 M&A다.

한화오션이 오스탈에 관심을 보이는 이유는 명확하다. 국내 특수선 시장 규모가 크지 않은 만큼 오스탈을 통해 해외 시장 진출을 적극 추진하기 위해서다. 1988년 설립된 오스탈은 현재 미국이 보유 중인 연안 전투함, 해안경비함 등을 생산하고 있다.

특수선사업 확대뿐만 아니라 해외 방산 분야의 성장을 추진하고자 하는 한화'그룹'에 어울리는 M&A 대상으로 여겨진다. 한화오션은 수출 시장을 확대해 현재 8500억원 수준의 특수선 사업부 매출을 2030년까지 2조9000억원으로 확대할 계획이다.

다만 오스탈이 이번 한화오션의 제의에 대해 불투명한 호주 규제 당국의 인수 허가 전망을 이유로 현장 실사 반대, 즉 일차적인 거절 의사를 밝힌 만큼 한화오션과의 추가 협상 과정을 지켜봐야 할 것으로 보인다.

한화오션 관계자는 "오스탈 경영진, 이사회와 이번 딜과 관련해 지속적으로 협의하기 위해 노력하고 있다"고 했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- [한미 오너가 분쟁]임주현 "임종윤과 다른 길, 해외투자 유치는 곧 매각"

- [i-point]미래산업, 용인 반도체 클러스터 L-벨트 이전

- [한미 오너가 분쟁]소액주주 만난 임주현, 핵심은 'R&D' "한미정신 지킨다"

- '나형균호' 오하임앤컴퍼니, 사업 다각화 고삐

- [i-point]휴림로봇, 일반공모 유상증자 청약률 196.5% 기록

- [i-point]부스터즈, 네이버 스마트스토어·자사몰 매출 전략 강화

- '탄소제로 대비' 대우건설, 환경 에너지 정조준

- [시큐리티 컴퍼니 리포트] 시큐아이, 빅3급 실적에도 '보안 거리 먼' 임원들 우려

- [i-point]엑스페릭스-퓨리오사AI, UAE 방문 '협력 강화'

- 성장 돌파구 모색 KT스카이라이프, AI·아마스포츠 공략

이호준 기자의 다른 기사 보기

-

- [두산 사업구조 재편]금감원의 '정정' 명령이 불러올 여파는

- [조선업 진검승부]아직 승자 속단할 수 없는 미국 MRO 경쟁

- [IR Briefing]현대차 둘러싼 관전 포인트 '트럼프와 인도'

- [Company Watch]HD현대건설기계, 불황 버티게 해주는 '인도·브라질'

- 느긋한 현대위아, '공작기계' 매각 급하지 않은 이유

- [조선업 진검승부]빨라지는 인재 수혈, 불붙는 사업 확장

- [IR Briefing]HD현대인프라코어, 자사주 소각 코앞…분위기 쇄신할까

- [조선업 진검승부]달아오르는 '친환경 선박' 경쟁, 승자는 누구

- [두산 사업구조 재편]밥캣 효과, ㈜두산 '배당'에 미칠 영향은

- [조선업 진검승부]'반반' 전망에도 순탄치 않은 KDDX 사업자 선정