세븐일레븐, 고작 79억 전환사채 발행한 까닭은 일본계 투자회사 레종캐피탈이 인수..IPO 가능성 주목

문병선 기자공개 2013-05-23 09:19:54

이 기사는 2013년 05월 23일 09:19 thebell 에 표출된 기사입니다.

편의점 '세븐일레븐'을 운영하는 코리아세븐이 79억원 규모의 전환사채(CB)를 발행했다. 1811억원의 납입자본금을 갖고 있는 코리아세븐이 단돈 79억원의 CB를 발행하는 까닭은 무엇일까. 2011년말 기업공개(IPO)를 한 경쟁사인 GS리테일의 뒤를 밟아 '프리IPO'(IPO를 하기 전에 미리 투자자들로부터 일정 자금을 유치받는 거래)'를 하는 건 아닌지 관심이 쏠린다.22일 금융감독원에 따르면 코리아세븐은 지난 8일 79억2000만원 규모의 무기명식 사모 CB를 레종캐피탈(Raison Capital Co.,Ltd.)을 상대로 발행했다.

이 CB의 만기보장수익률은 연복리 2.80%이고 주식전환가격은 9900원이다. 발행일로부터 1년이 경과하는 2014년 5월9일부터 원금 상환기일 1개월 전날인 2018년 4월8일까지가 주식전환가능 기간이다. 사채의 만기는 2018년 5월8일이다.

상품 구성 내역만 보면 특별한 구석은 없다. 행사 가격은 기업 가치를 정확히 계산해야 알 수 있겠지만 액면가(5000원)의 두 배 수준이다.

그러나 코리아세븐은 국내 3위 편의점 운영 업체로, 비교적 자금에 여유있는 기업이어서 79억원 규모의 CB 발행이 다소 이례적으로 보인다. 국내 편의점업계 3위 사업자이지만 바이더웨이를 인수한 이후 공격적으로 출점을 해 왔고 실적도 나쁘지 않아 지금은 1~2위와 거의 구분하기 어려운 3위 사업자다. 작년말 기준 자산총액은 1조158억원이고 자본총액은 2850억원이다. 롯데쇼핑이 최대주주라는 점을 봐도 79억원 어치 CB는 상대적으로 왜소한 자본거래 규모다.

코리아세븐 관계자는 "일본 업체에서 먼저 투자 의사를 타진해 와 발행하게 된 것"이라며 "코리아세븐의 여러 가능성을 보고 투자한 것"이라고 말했다.

코리아세븐의 CB를 매입해 간 레종캐피탈은 국내에 전혀 알려져 있지 않은 기업이다. 코리아세븐 등 업계 의견을 종합하면 일본계 투자회사로 파악된다. 다만 일본롯데 측과는 관련이 없는 기업이라는 게 롯데측 반응이다. 코리아세븐 관계자는 "앞으로 외국 진출 계획도 있어 관계를 맺어놓은 것"이라며 "예전에 처음 주식 발행했을 때 2개의 일본계 펀드가 참여했었던 적도 있다"고 했다.

|

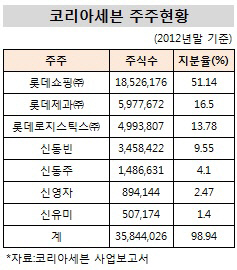

업계에서는 당장 IPO 계획은 없더라도 추후 시장 상황에 따라 얼마든지 IPO에 나설 가능성은 있다고 보고 있다. 레종캐피탈 역시 IPO를 통한 자금회수 가능성에 주목했을 것이란 분석이다. 코리아세븐은 롯데쇼핑(51.14%)과 롯데제과(16.50%) 등이 대주주다. 전체 지분의 98.94%를 롯데그룹 계열사와 오너 일가가 소유하고 있다. 비상장상태에서는 주식자본시장을 통한 자본조달에 한계가 있다.

반면 그동안 공격적 경영을 한 때문에 부채총액(7308억원)이 자본총액(2850억원)보다 2.56배 많다. 재무구조 개선의 방법에는 여러 수단이 있겠지만 시장을 통한 자본 증액이 효율적이다. 그래서 IPO 가능성이 거론된다.

회사 내부 일각에서 IPO 요구도 있는 것으로 전해진다. 동종업계에서는 GS리테일이 2011년말 IPO에 성공한 바 있다.

코리아세븐 다른 관계자는 이에 대해 "상장 계획은 없다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 경남제약 품는 휴마시스, 유통네트워크·진단키트 '시너지'

- [Company Watch]글로벌텍스프리, 프랑스 자회사 '적자 전환'

- [Red & Blue]'주목도 높아지는 폐배터리' 새빗켐, 침묵 깨고 반등

- [HLB '리보세라닙' 미국 진출기]시장 우려 불식 나선 진양곤, 갑자기 마련된 기자회견

- 효성화학 특수가스 사업부, '경영권 지분 매각'으로 선회

- 한양, 만기도래 회사채 '사모채'로 차환한다

- 동인기연, 'GS 출신' 30년 베테랑 전호철 상무 영입 '성장 방점'

- 에스트래픽, 적자 '일시적 현상'... 2분기 수익개선 기대

- [Company Watch]'자회사 회생신청' 투비소프트, 성과 없는 신사업

- '크라우드 펀딩' 와디즈, '테슬라 요건' 상장 추진