하이트진로, 서초사옥 '우선매수권' 행사한다 거래금액 부담 제3자 지정 유력···우협 신한리츠운용 인수 끝내 무산

이명관 기자공개 2020-03-13 08:29:24

이 기사는 2020년 03월 12일 12:58 thebell 에 표출된 기사입니다.

하이트진로가 2012년 매각했던 서초사옥을 다시 품을 수 있을까. 현재 유경PSG자산운용(유경PSG)이 서초사옥 매각을 진행 중인데, 하이트진로가 보유 중인 우선매수권을 행사키로 했다. 이에 따라 입찰을 거쳐 우선협상자로 선정됐던 신한리츠운용은 더이상 이번 딜을 이어가지 못하게 됐다.다만 하이트진로가 서초사옥을 직접 매입할 지 여부는 지켜봐야 한다는 지적이다. 현재 재무상황을 감안하면 직접 인수하기보다 제3자에게 넘길 가능성이 높다는 게 중론이다. 우선매수권 행사가격은 신한리츠운용이 입찰에서 제시했던 2300억원 선이다.

◇'하이트진로' 우선매수권 행사, 신한리츠 인수 무산

12일 부동산업계에 따르면 '하이트진로가 유경PSG가 매각 중인 '하이트진로 서초사옥'에 대한 우선매수권을 행사키로 했다. 우선매수권 행사가격은 신한리츠운용이 매도자 측에 제시한 가격이다. 3.3㎡당 2800만원 선이다. 이를 전체 금액으로 보면 2300억원 수준이다. 하이트진로 서초사옥의 매각 대상 연면적은 약 2만7720㎡이다. 하이트진로 서초사옥은 서울시 서초구 서초동 1445-14번지 일원에 자리하고 있다. 지하 3층~지상 18층 규모다. 준공일은 1988년으로 2003년 한 차례 리모델링을 했다.

유경PSG자산운용 관계자는 "전날 하이트진로로부터 공문을 받았다"며 "신한리츠운용이 제시했던 거래조건이 기준이 될 것"이라고 말했다. 이에 따라 가격뿐만 아니라 이행보증금도 동일한 수준을 내야 할 것으로 보인다.

하이트진로는 8년 전 서초사옥을 유동화할 때 맺은 임대차계약에 포함돼 있던 권리다. 앞서 하이트진로는 2012년 맥주사업 부진으로 적자에 시달리면서 재무구조 개선을 위해 엠플러스자산운용에 매각했다. 이때 하이트진로가 우선매수권이 포함된 임대차 계약을 맺었다. 계약기간은 20년이다. 하이트진로의 우선매수권은 2017년 4월 유경PSG가 서초사옥을 매입한 이후 기존 임대차를 이어받는 과정에서 함께 승계됐다.

하이트진로가 우선매수권을 행사키로 하면서 우선협상자로 선정됐던 신한리츠운용의 서초사옥 인수 시도가 최종 무산됐다. 신한리츠운용은 지난달 진행된 입찰에서 최고가를 제시했던 KB부동산신탁을 비롯해 경쟁사를 제치고 우선협상자로 낙점됐다. 신한리츠운용이 내건 가격은 3.3㎡당 2800만원 선이었다. 최고가가 3.3㎡당 3000만원 초반대였다는 점에 비춰보면 수백억원 가량 차이가 나는 액수였다.

부동산업계 관계자는 "신한리츠운용은 가격에선 밀렸지만, 딜 종결성에서 좋은 평가를 받아 경쟁에서 우위를 점했다"며 "거래 막판 우선매수권이라는 변수를 넘어서지 못했다"고 말했다.

◇재무부담, 제3자 지정 유력시

하이트진로가 서초사옥에 대한 권리를 행사키로 했지만, 직접 매수자로 나설 가능성은 낮다는 게 시장의 시각이다. 거래금액이 적지 않아 재무 부담이 뒤따르기 때문이다. 이제 하이트진로의 선택지는 2가지 정도다. △우선매수권 행사해 건물 직접 인수하거나 △제3자를 지정해 우선매수권을 양도하는 방법 등이다.

부동산업계 관계자는 "하이트진로의 재무상황을 고려했을 때 우선매수권 행사는 이례적"이라며 "제3자 지정에 무게를 두고 진행 중일 가능성이 높다"고 지적했다.

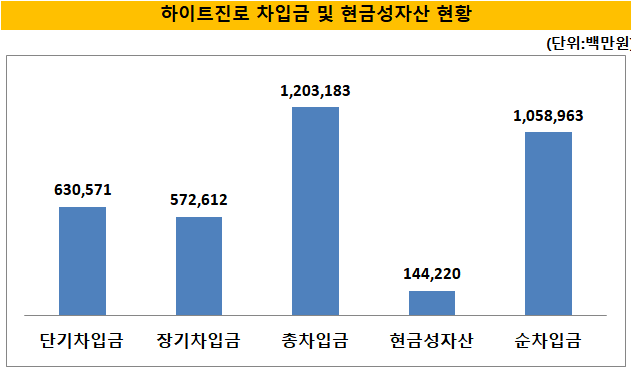

서초사옥 거래가는 2300억원 수준이다. 작년말 기준 하이트진로의 보유 현금성 자산은 1442억원이다. 보유 자금을 모두 쏟아부어도 부족한 수준이다. 물론 담보대출을 통해 부족 자금을 마련하면 된다. 통상 담보가치의 최대 70%까지 대출이 가능하다. 거래가격을 기준으로 보면 1600억원까지 대출이 가능하다는 얘기다. 보유 자금 중 700억원 가량만 투입하면된다. 크게 부담스러운 수준은 아니라는 분석이다.

문제는 추가로 금융권 대출을 받기 다소 힘들다는 점이다. 이미 하이트진로가 갚아야할 차입금이 조 단위다. 작년말 하이트진로의 총 차입금은 1조1422억원에 달한다. 연간 금융비용은 470억원에 이른다. 이는 작년 하이트진로 영업이익 882억원의 절반을 넘는 수준이다. 현실적으로 건물을 직접 매입하기는 어려운 셈이다.

유경PSG자산운용 관계자는 "거래 조건 등 세부 내역은 협의을 거쳐야 한다"고 말을 아꼈다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 코인원, 이용규 CPO 영입…신규 서비스 출시 속도

- [코스닥 코스메틱 리뉴얼]마스크팩 잘나가던 지피클럽, 색조화장 '코디 인수'

- [K-배터리 밸류업 리포트]'오너 경영체제' 원준, 승계작업 '언제쯤'

- [thebell note]제약바이오는 다이어트 중

- [바이오텍 유증·메자닌 승부수]브릿지바이오, 유무상증자에 '대표 지분 블록딜' 왜?

- [제일약품의 온코닉테라퓨틱스 첫 '신약']성장성·사업성 갖춘 IPO 기대주 '밸류업' 이유 더 있다

- [코스닥 리빌딩 리포트]'조달 지연' 비투엔, 불성실공시법인 지정 가능성은

- [Board Index/네이버]사외이사 정보제공 '정조준'…교육도 대폭 늘려

- "35년 영업맨, 상장 후 글로벌 시장 노린다"

- [아시아나 화물사업부 M&A]LOC 낸 에어인천·이스타, LOI 낸 에어프레미아

이명관 기자의 다른 기사 보기

-

- [운용사 실적 분석]제이씨에셋운용, 운용보수 보다 많은 평가익 '눈길'

- 초고령사회 '역모기지론' 저변 넓히려면

- [운용사 배당 분석]엠플러스운용 고배당에 군인공제회 인수자금 절반 회수

- 펀드 도우미 사무관리사, 작년 성과 비교해보니

- 신생 HB운용, 설립 1년만에 대표 교체 '강수'

- [운용사 배당 분석]퍼시픽운용 고배당 지속…모기업 화수분 역할

- [운용사 배당 분석]현대인베운용, 넉넉한 잉여금 바탕으로 통큰 배당

- 운용사 사업다각화 고민, '정부 출자사업'에 향한다

- GVA운용, 펀딩 한파속 메자닌 투자 신상품 출격

- 서울 다동 패스트파이브타워 대출 결국 'EOD'