'배터리 기업' 조달 바쁜데…삼성SDI는 왜 조용할까 신용평가 받았지만 회사채 발행과 '무관'…'저금리' 정책대출 활용 계획

이정완 기자공개 2023-11-27 13:24:19

이 기사는 2023년 11월 21일 15시52분 THE CFO에 표출된 기사입니다

"다 큰 뜻이 있습니다"삼성SDI 재무 부서가 IB(투자은행)업계에서 회사채 발행을 제안할 때 하는 이야기다. 삼성SDI는 올해도 2조원 넘는 자본적 지출(CAPEX)을 실시했지만 시장성 조달은 나서지 않고 있다. 2018년 이후 공모채를 찍은 적이 없다. 다른 이차전지 생산 기업인 LG에너지솔루션과 SK온이 국내외를 따지지 않고 채권 발행을 택하는 것과는 다른 행보다.

최근 신용평가를 새로 받으며 조달을 준비하는 것이 아니냐는 분석도 나왔지만 이와 무관하다는 게 회사 측의 설명이다. 삼성SDI는 회사채 발행보다 정책 금융기관을 통한 저금리 차입을 선호한다. 다만 스텔란티스와 GM과 미국 합작법인 대규모 투자가 본격화된 만큼 IB업계에서 지속 예의주시하고 있다.

◇신용등급 만료돼 한기평에서 '업데이트'

21일 투자은행(IB)업계에 따르면 삼성SDI는 이달 중순 한국기업평가로부터 기업신용평가(ICR) 등급을 새롭게 받았다. 한국기업평가는 'AA0, 안정적' 등급과 전망을 부여했다.

기존 등급과 달라진 내용이 없는 결과였지만 눈에 띄는 점이 있었다. 지난 9월 삼성SDI의 신용등급이 국내 3대 신용평가사로부터 모두 만료됐기 때문이다. 삼성SDI는 2018년 5900억원 규모 공모채 발행을 끝으로 시장에 나타나지 않았다. 당시 3년물 3700억원, 5년물 2200억원으로 나눠 찍었는데 5년물 만기가 9월 도래했다.

삼성SDI는 이 역시 차환하지 않고 현금 상환했기에 더 이상 유효한 신용등급이 없었다. 회사 관계자는 "9월이 지나고도 외부에서 회사 신용도에 대한 문의가 많이 왔는데 유효 등급이 없어 답변이 어려웠다"며 "이에 답하기 위한 목적으로 공신력 있는 평가기관으로부터 등급을 받았다"고 말했다.

ICR 등급 확보가 조달 준비를 뜻하는 것도 아니라고 선을 그었다. 회사채를 발행하려면 2곳 이상의 신용평가사로부터 본평가를 받아야 한다. 그래서 ICR 등급을 받아 신용도를 확인해 보는 경우가 많다. IB업계 관계자는 “거래처나 차입처 등에서 신용등급을 요구하는 경우가 있어 이를 위해 평가를 새로 받은 것으로 보인다”고 부연 설명했다.

◇EBITDA 넘지 않는 '보수적' 투자 기조

삼성SDI의 채권 발행 기조는 다른 국내 배터리 회사와는 차이가 있다. LG에너지솔루션은 올해 6월 공모채 시장에 데뷔했다. 삼성SDI처럼 'AA0, 안정적' 평가를 받았는데 5000억원 모집에 5조원 가까운 수요가 몰려 결국 1조원 발행을 결정했다. 한국물(Korean Paper) 시장에도 등장했다. 해외 기관투자자를 대상으로 10억달러(약 1조 3000억원)을 확보했다.

SK온도 마찬가지다. LG에너지솔루션과 반대로 5월 외화채 시장을 먼저 찾아 9억달러(약 1조 2000억원) 규모 유로본드를 찍었다. 기존에는 자회사인 미국 법인이 한국물 조달에 나섰지만 올해 처음으로 SK온이 직접 등장했다. 지난달에는 원화채로 2000억원을 추가 마련했다.

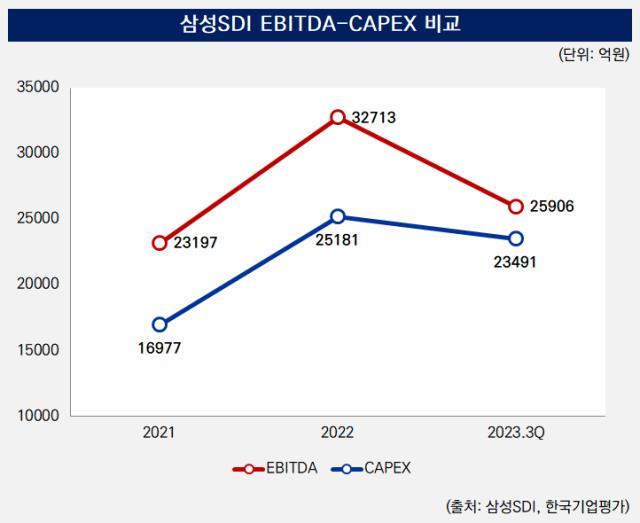

삼성SDI와 두 회사의 가장 큰 차이는 보수적 조달 전략이다. 삼성SDI는 영업활동으로 벌어들이는 현금 수준 내에서 투자를 집행하고 있다. 지난해 회사 측이 밝힌 CAPEX는 2조5181억원이었는데 에비타(EBITDA)는 약 3조2700억원이었다. 올해는 설비투자가 더욱 늘어 3분기까지 이미 2조3491억원의 CAPEX를 집행했는데 같은 기간 EBITDA는 2조5906억원을 나타냈다.

공격적인 차입을 선호하지 않는 삼성그룹의 재무 전략이 삼성SDI에도 적용되고 있다. 2021년 말 부임한 최윤호 삼성SDI 사장이 "수익성 우위의 질적 성장을 이루겠다"고 강조한 것과 같이 무리한 투자를 지양하고 있다. 최 사장은 삼성전자 최고재무책임자(CFO)를 역임했을 정도로 그룹을 대표하는 재무 전문가다.

◇미국 합작법인 신설에도…'현지차입' 전망

시장성 조달의 대안으로 택한 게 금융기관 차입이다. 3분기 말 연결 기준 차입금은 5조4443억원으로 지난해 말 5조1482억원보다 소폭 늘었다. 해외 배터리 생산기지가 많은 만큼 대부분이 외화 차입금인데 이 또한 정책 금융기관을 적극 활용하고 있다.

차입금 중 대부분이 외화 장기차입금으로 3조3382억원을 빌렸는데 주요 차입처가 한국수출입은행이다. 금리는 유리보 3개월(EURIBOR 3M)에 53~104bp를 더한 수준이다. 최근 유리보 3개월 금리가 3.9~4%에서 형성된 만큼 4% 중후반에서 조달한 셈이다. AA급 공모채 발행 금리를 고려해도 유리한 조건이다.

삼성SDI는 올해 하반기부터 대규모 투자가 예고돼있다. 이로 인해 IB업계에서도 삼성SDI의 조달 전략에 변화가 생기진 않을지 관심을 갖고 있다. 지난 3월 GM과 미국 합작공장을 짓기로 한 것을 시작으로 7월 스텔란티스와 함께 전기차 배터리 2공장을 건설한다고 밝혔다. 한국기업평가는 “스텔란티스와 GM 관련 합작법인 관련 투자비가 8조원을 상회할 것으로 예상된다”고 설명했다.

하지만 이 역시 현지 차입이 유력하다. 공장이 지어지는 주정부 보조금을 비롯해 저금리 정책 자금 대출이 예상된다. 다른 국내 배터리 기업도 미국 에너지부 ATVM(첨단기술차량제조) 프로그램을 활용해 10년 만기 미국 국채 금리 수준으로 돈을 빌린 바 있다.

IB업계 관계자는 "미국에서 IRA(인플레이션감축법) 관련 보조금은 물론 정책 대출 프로그램이 잘 갖춰져 있어 삼성SDI가 이를 활용할 지 계속 살피고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

- 번 것보다 더 쓴 삼성SDI, 해외 생산거점 투자 확대

- WCP, '삼성SDI 의존도' 낮추기 시동...일본서도 러브콜

- K-배터리 속도조절 속 삼성SDI '소신 투자' 재조명

- 현대차 잡은 삼성SDI, 3분기 역대 최대 매출

- 'P6'로 뭉친 삼성SDI-현대차, 전략적 협업 단계 높이나

- 삼성SDI, 원화 회사채 모두 상환한다 '잔액 제로'

- 삼성디스플레이, 삼성전자와 삼성SDI의 합작품

- 곳간 든든한 삼성SDI, 일등공신은 '단기금융상품'

- 2025년 양산 앞둔 삼성SDI, 중국과 '거리두기' 돌입

- 기회의 땅 미국 잡는 삼성SDI, 연산 100GWh 통큰투자

best clicks

최신뉴스 in 딜

-

- 금감원-롯데손보, 후순위채 콜옵션 기싸움 본질은

- 롯데손보, 콜옵션 대응 '사모 후순위채' 완주할까

- [아이티켐 IPO]2차전지로 영토 확장, 소재사업 '확장성' 주목

- [세미파이브 IPO]관세 리스크 뚫고 해외 NDR…글로벌 기관 스킨십 '방점'

- [도우인시스 IPO]손바뀜 1년여만에 상장 결실, 2년 의무보유로 안전판

- [IB 풍향계]'토종 IB' 명맥 잇는다…KB증권 외평채 주관 '최초'

- 펫프렌즈, 실적 개선 본격화…IMM PE는 엑시트 '고심'

- '비플레인' 운영사 모먼츠컴퍼니 매각 본격화, 삼일PwC와 맞손

- '매각 절차 지연' DIG에어가스, 희망 가격 낮아지나

- VIG, 카카오모빌리티 인수금융 주선단 꾸렸다

이정완 기자의 다른 기사 보기

-

- [Korean Paper]수출입은행, 2년만에 유로화 조달 나섰다

- [IB 풍향계]패스트레인 주관 따낸 신한증권, 'K-뷰티' IPO 쌓인다

- [Korean Paper]해외 신평 검토 대한항공, 자체 조달 나설까

- [롯데글로벌로지스 IPO]풋옵션 약정 기한 미뤄줄까…에이치PE 손에 달렸다

- [Korean Paper]해진공, 해양 친환경 특화 '블루본드' 흥행

- [Korean Paper]한국물 발행 러시…해진공도 조달 나섰다

- [Korean Paper]5년만에 발행 나선 동양생명, 꾸준한 IR 통했다

- [Korean Paper]발행 미뤘던 하나증권, 조달 자신감 얻었다

- [부익부 증권사 리뷰]공격 투자 '부메랑'…팻테일 리스크 피하자

- [Korean Paper]등급전망 '긍정적' 동양생명, 5년만에 후순위채 복귀전