보험업권, 성장 정체…삼성생명 시장점유율 축소 [퇴직연금시장 업권별 분석] 메트라이프·KDB생명 등 2곳만 역성장

김슬기 기자공개 2018-02-01 11:10:17

이 기사는 2018년 01월 29일 17시33분 thebell에 표출된 기사입니다

지난해 퇴직연금 시장에서 보험업권의 입지가 축소됐다. 1년 간 5조원이 넘는 적립금을 쌓았지만 은행업권이나 증권업권에 비해 성장세가 둔화됐고 점유율도 줄어들었다. 보험업권의 상품 경쟁력이나 컨설팅 역량이 타 업계에 뒤쳐지면서 성장세가 둔화된 것으로 보인다. 여기에 지난해 주식시장이 활황을 띄면서 보험업권에 대한 선호도가 떨어졌던 것으로 분석된다.개별 사업자로 보면 보험업권 전체 사업자 중에서 메트라이프생명과 KDB생명만 역성장을 했고 나머지 사업자들은 성장세를 보였다. 퇴직연금 사업자 중 1위 자리를 차지하고 있는 삼성생명의 약진이 두드러졌다. 다만 삼성생명은 1조8000억원 가량의 자금을 모았음에도 대형 시중은행들의 가파른 성장세에 따라 전체시장 내 시장점유율은 떨어졌다.

적립금 운용 수익률의 경우 확정기여형(DC)을 제외하고는 확정급여형(DB)과 개인형 퇴직연금(IRP) 모두 전체 평균치를 웃돌았다. DB는 한화손해보험이, DC와 IRP는 메트라이트생명이 가장 우수한 성과를 냈다.

◇ 보험업 성장 둔화…삼성생명, 몸집 불렸지만 점유율 하락

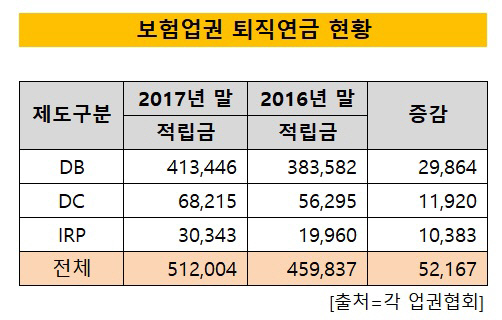

29일 더벨이 은행·보험·증권 등 퇴직연금 사업자 42곳이 공시한 퇴직연금 적립금(근로복지공단 제외)을 분석한 결과, 지난 12월 말 기준 보험업 사업자들은 총 51조2004억원의 적립금을 보유한 것으로 집계됐다. 2016년 말 45조9837억원과 비교해 5조2167억원이 늘어났다.

|

보험업권은 5조원 가량의 순증가폭을 보였지만 은행업권(11조322억원)이나 증권업권(5조5487억원)에 비해서 성장세는 떨어졌다. 이 때문에 전체 퇴직연금 시장 내 업권 점유율도 하락했다. 2016년 말 보험업권의 점유율은 31.5%였으나 2017년 말 점유율은 30.5%까지 떨어졌다.

퇴직연금 시장에서 보험업권의 영향력이 계속 축소된 이유는 확정급여형(DB) 선호도가 점차 떨어지는 데 따른 것이다. 보험업권은 퇴직연금 제도 도입 초창기의 퇴직보험 경험을 앞세워 DB 시장의 주도권을 잡는 듯 보였으나 이마저도 은행에 내줬을 뿐 아니라 확정기여형(DC)과 개인형퇴직연금(IRP) 모두 타 업권에 주도권을 빼았겼다.

보험업권의 DB 적립금은 41조3446억원으로 1년 간 2조9864억원 증가했으나 같은 기간 은행업권과 증권업권은 각각 4조6184억원, 3조6650억원 늘었다. 보험업권의 DC와 IRP 역시 각각 1조1920억원, 1조383억원 늘어나는데 그치면서 은행에 비해 절반 정도 자금을 모으는 데 그쳤다. 은행업권의 경우 DC에서 14조3947억원, IRP에서 2조191억원이 증가했다.

보험업권 사업자별로는 전체18개 보험사 중 2곳을 제외하고 모두 자금이 유입됐다. 삼성생명에서 가장 많은 1조7803억원의 적립금이 들어왔다. 현재 삼성생명의 적립금 규모는 22조4068억원으로 전체 퇴직연금 사업자 중 1위를 고수하고 있으나 시장점유율은 떨어지고 있다. 2016년 말 14.15%였던 점유율은 2017년 13.37%로 전년대비 0.78%포인트 하락했다.

삼성생명은 전체 사업자 중 2위를 차지하고 있는 신한은행(16조3027억원)과의 격차가 점점 줄어들고 있다. 2016년 두 사업자의 적립금 규모는 6조6160억원 차이가 났으나 2017년에는 6조1041억원까지 줄어들었다. 업계 관계자는 "삼성생명의 경우 사업 초기 삼성그룹 계열사 퇴직연금을 선점해 몸집을 불렸지만 이제는 계열사 외에 사업자를 확대해야 하는데 이 부분이 은행권에 비해 떨어지는 것으로 보인다"고 설명했다.

미래에셋생명(5819억원)과 교보생명(5415억원), 삼성화재(5160억원)는 1년 간 5000억원 이상 적립금이 확대됐다. 2016년까지만 해도 업계 3위였던 한화생명은 2017년 삼성화재의 맹추격에 격차가 줄어들었다. 삼성화재가 1년 간 5000억원이 넘는 자금을 모을 동안 한화생명은 3971억원 늘어나는데 그쳐, 두 사업자간 적립금 차이가 1145억원까지 좁혀졌다.

반면 메트라이프생명과 KDB생명 등 2곳의 보험사에는 자금이 빠져나갔다. 메트라이프생명에서는 68억원, KDB생명에서는 1594억원이 각각 빠져나가면서 각각 적립금 규모는 175억원, 552억원으로 집계됐다.

|

◇ 보험업권, DB·IRP 수익률 평균 상회…삼성생명, 유형별 엇갈린 성과

보험업권의 퇴직연금 적립금 운용 수익률은 DC를 제외하고는 DB와 IRP 모두 전체 평균치를 웃돌았다. 2017년 1년 간 DB 수익률은 1.64%, DC는 2.89%, IRP는 2.51%를 기록했다. 전체 사업자의 DC 적립금 평균 수익률인 3.02%보다는 하회하는 성적이었지만 DB와 IRP의 평균인 1.48%, 2.46%보다는 높았다.

DB에서 가장 높은 수익률을 거둔 곳은 한화손해보험으로 1.96%의 성과를 거뒀다. 원리금비보장상품으로 7.72%의 수익률을 거두면서 전체 성과를 끌어올렸다. 반면 KB손해보험과 동양생명이 1.31%, 1.57%의 수익률을 기록하면서, 최하위권에 위치했다.

DC와 IRP에서 가장 높은 수익률을 낸 곳은 메트라이프생명이다. DC 수익률이 4.5%, IRP 수익률이 5.19%로 나타났다. 메트라이프생명은 원리금비보장 상품으로 DC에서 7.32%, IRP에서 6.30%의 높은 수익을 내면서 업계 1위의 성적을 거뒀다. 다만 메트라이프생명의 적립금 규모는 175억원에 불과해 크게 의미 있는 성과는 아니라는 평이다.

DB에서 높은 수익률을 거뒀던 한화손해보험은 DC에서는 최하위 성적을 냈다. 한화손해보험은 해당 유형에서 2.16%를 기록, 꼴찌를 차지했다. IRP의 경우 KDB생명이 1.85%의 수익을 내 업계 최하위권에 위치했다.

대형사업자인 삼성생명은 DB와 DC에서는 우수한 성과를 냈으나 IRP에서는 저조한 성적을 기록했다. 삼성생명의 DB 수익률은 1.85%, DC 수익률은 3%를 기록해 상위권에 위치했다. 이는 원리금비보장 상품에서 높은 수익을 기록한 덕이었다. DB의 원리금비보장 상품 수익률은 10.2%였고, DC의 경우 7.1%를 냈다. 하지만 IRP의 경우 2.19%를 기록, 업권 내 평균 수익률에도 한참 못 미치는 수준이었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]신테카바이오, 'K-BioX 글로벌 SUMMIT 6' 참여

- 간추려진 대명소노그룹 선택지, '티웨이'에 집중

- [감액배당 리포트]제주항공, 신속한 885억 감액…배당은 못했다

- [중간지주 배당수익 분석]세아베스틸지주, 배당수익 3배 급증...분할회사도 첫 기여

- [현대차그룹 벤더사 돋보기]공격적인 '외연 확장'…재무 키워드 '자산 확충'

- [중견 배터리사 점검]고려아연, 이차전지 3사 이사회 정비...전문경영인 CEO 도입

- [자사주 리포트]두산, 3분의 1만 소각하는 이유는

- [Financial Index/금융지주]신한금융, 부채비율 43%…우리금융 출자여력 '넉넉'

- [Financial Index/SK그룹]절반 이상 PBR '1배 미만', 체면 살린 SK바이오팜

- [Financial Index/LG그룹]그룹 자존심 지킨 에너지솔루션, 2024년 PBR '3.86배'

김슬기 기자의 다른 기사 보기

-

- [DN솔루션즈 IPO]철회 배경에 '밸류에이션·구주매출' 영향 컸나

- [Deal Story]신종자본증권 '대흥행' 우리금융, 4000억 증액 확정

- [소노인터내셔널 IPO]모나용평의 추억, 다시 만난 미래에셋·대신증권

- SBS, 최대 1500억 규모 공모 회사채 발행 타진

- 우투 1Q 실적 존재감 '미미'…본인가 이후 사업 본격 '시동'

- [Company & IB]'CJ 커버리지 강화' KB증권, CGV 첫 단독 주관

- [소노인터내셔널 IPO]절묘했던 EB 활용, IPO 영향 최소화 '방점'

- 이름 바꾼 젝시믹스, 돋보이는 라인 확장 행보

- 카페24, 아모레퍼시픽 브랜드 공식몰 구축 '맞손'

- [2025 캐피탈마켓 포럼]기지개 켜는 IPO 시장, 제도 개선후 전망은