[여전사 오너십 해부]잦은 손바뀜 겪은 애큐온캐피탈, EQT체제 지속될까①KT그룹에서 사모펀드 계열로…지배구조 안정성 저하

이기욱 기자공개 2023-02-02 07:42:00

[편집자주]

올해에도 여신전문금융업계에는 찬 바람이 불 전망이다. 금리인상과 경기침체 등으로 자금조달 환경은 더욱 악화되고 있다. 대기업 계열이나 금융지주 계열 여전사들보다 대주주 지원 여력이 작은 중소형사들에게 위기는 더욱 강하게 다가올 수 있다. 중소형 여전사들의 지배구조 현황과 대주주의 자금 지원 여력, 가능성 등을 살펴보고 중소형 여전사들의 위기 대응 능력을 가늠해본다.

이 기사는 2023년 01월 20일 07시20분 thebell에 표출된 기사입니다

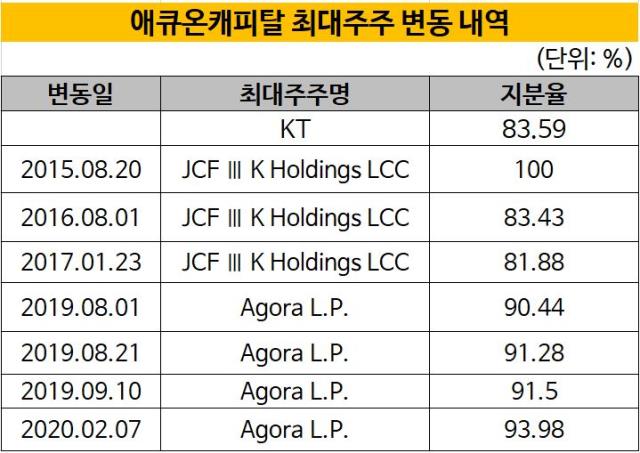

애큐온캐피탈은 과거 지배구조가 가장 안정적인 여신전문금융회사 중 하나였다. 공기업 태생 대기업 그룹인 KT의 품속에서 계열사들을 대상으로 영업을 하며 안정적인 성장을 이뤄왔다. KT는 유상증자를 통해 비씨카드(BC카드) 인수 등의 굵직한 사업들도 적극 지원했다.하지만 2010년대 중반 KT의 대규모 구조조정 과정에서 사모펀드로 매각됐고 이후 지배구조의 안정성이 크게 저하됐다. 최근에는 최상위 지배기업이 베어링PEA에서 EQT파트너스로 변동됨에 따라 불안정성이 더욱 확대되고 있다.

◇전신 KT캐피탈, 대기업 그룹 품에서 고속 성장

애큐온캐피탈은 2006년 12월 설립된 KT캐피탈을 전신으로 한다. KT는 당시 금융업과 통신업의 결합을 목표로 최초 자본금 10억원을 들여 KT캐피탈을 설립했고 곧장 1000억원 규모의 유상증자를 단행하며 자금 지원에 나섰다.

KT캐피탈은 KT의 지원 아래 영업 첫 해 2007년 4억원 순익을 기록하는데 성공했으며 이듬해 34억원으로 그 규모를 늘렸다. 대주주의 풍부한 자본력뿐만 아니라 그룹 계열사와의 거래도 성장에 주요 발판이 됐다.

2007년 67억원 수준이었던 KT캐피탈의 이해관계자 거래 규모는 2008년 554억원으로 늘어났으며 2009년 975억원으로 더욱 늘어났다. KT의 리스채권 규모만 548억원으로 이는 당시 KT캐피탈 전체 리스 채권(5436억원)의 10%를 넘어섰다.

글로벌금융위기 당시에도 KT캐피탈은 그룹의 지원을 받았다. 2009년 KT캐피탈은 3자 배정 방식으로 500억원 규모의 유상증자를 단행했다. 3자 배정 대상은 KT하이텔로 KT캐피탈의 지분 26.26%를 갖게 됐다.

2011년에는 비씨카드 인수라는 중책을 담당하기도 했다. KT캐피탈은 2011년 10월 우리은행(20%)과 비씨카드(13.85%) 등이 보유한 비씨카드 지분 38.86%를 약 2600억원에 인수했으며 이듬해 1월 보고비씨씨투자목적회사 등이 보유하고 있던 지분 30.61%도 2900억원에 추가로 매입했다. 이를 위해 KT는 2011년 8월에 1000억원, 2012년 1월 410억원 규모의 유상증자를 단행했다.

반대로 KT캐피탈도 KT그룹 내 계열사들에 대한 지원을 아끼지 않았다. 2011년 810억원 수준이었던 KT캐피탈의 계열사 대출 규모는 2012년 1042억원 규모로 늘어났으며 2013년과 2014년에는 각각 841억원, 1065억원을 기록했다. 이중에는 KT M&S 등 경영 상의 어려움을 겪고 있는 계열사들도 포함돼 있었다.

◇JC플라워 체제 4년만에 베어링PEA로 매각…다시 EQT파트너스로

KT캐피탈의 안정적인 지배구조에 변화가 일어나기 시작한 것은 2014년부터다. 2014년 KT 회장에 취임한 황창규 전 회장은 고강도 구조조정을 통해 부실 계열사들을 정리하고 통신업 위주로 사업 포트폴리오를 재편하겠다는 뜻을 밝혔다.

KT캐피탈은 당시 그룹 내 대표적인 알짜 계열사로 평가 받았고 있었다. 2013년 KT캐피탈의 당기순이익은 1293억원으로 전년 동기(985억원) 대비 31.3% 증가했다. KT 입장에서는 매각시 그룹 재무구조 개선에 가장 큰 도움이 되는 계열사였고 통신업과 직접적으로 관련이 없는 금융사였기 때문에 최우선 매각 대상에 이름을 올렸다.

KT는 우선 KT캐피탈의투자사업부문만을 따로 분할한 후 KT로 합병 시켰다. BC카드가 속해있는 투자사업부문만을 챙기고 나머지 여전업 부문은 매각하려는 의도였다. 회사 분할로 인해 자본금은 기존 2192억원에서 1383억원으로 감소했다.

인수자는 미국계 사모펀드 운용사 JC플라워(JCF Ⅲ K Holdings LCC)로 결정됐다. JC플라워는 2015년 8월 KT캐피탈의 지분 100%를 3017억원에 인수했다. JC플라워는 2016년 KT캐피탈의 상호명을 지금의 애큐온캐피탈로 바꿨다.

JC플라워도 초창기에는 애큐온캐피탈을 적극적으로 육성하는 모습을 보여줬다. 상호명을 변경하면서 동시에 474억원 규모의 유상증자를 단행했고 MBK파트너스로부터 700억원 규모의 투자를 유치하기도 했다. MBK파트너스의 수탁자 메리츠종합금융증권(메리츠증권)은 3자배정 유상증자 방식을 통해 애큐온캐피탈 지분 16.57%를 취득했다.

관련 자금은 HK저축은행 인수에 사용됐다. HK저축은행은 MBK파트너스의 특수목적법인(SPC) ‘애슐론’ 소유에서 애큐온캐피탈 자회사로 변경됐다. 2017년 1월에는 JC플라워가 이미 보유하고 있던 두산캐피탈을 애큐온캐피탈과 합병시켰다.

하지만 JC플라워 체제는 그리 오래가지 못했다. JC플라워는 인수 4년 후인 2019년 8월 Agora L.P.에 애큐온캐피탈을 매각했다. Agora L.P.는 홍콩계 사모펀드 운용사 베어링PEA가 설립한 SPC다. 애큐온캐피탈과 애큐온저축은행(옛 HK저축은행)의 순익이 빠르게 회복되자 투자금 회수에 나섰다. 애큐온캐피탈의 순익(별도 기준)은 2016년 336억원에서 2019년 622억원으로 늘어났으며 애큐온저축은행의 순익도 97억원에서 281억원으로 확대됐다.

베어링PEA도 올해 애큐온캐피탈의 유동성 지원을 위해 420억원 유상증자를 실시하는 등 지원에 적극적인 모습을 보이고 있다. 애큐온캐피탈도 베어링PEA의 체제 하에서 안정적인 성장세를 이어가고 있다. 별도 기준 2019년 622억원이었던 애큐온캐피탈의 당기순이익은 2021년 685억원으로 10.1% 늘어났다. 지난해 3분기 당기순이익 역시 전년 동기(504억원) 대비 26.2% 증가한 636억원을 기록했다.

시장에서는 베어링PEA 역시 이익 실현을 위한 재매각에 나설 것이라는 전망이 제기되고 있다. 실제로 베어링PEA는 지난해 여러 엑시트 방안을 놓고 고민한 결과 중간 회수 성격의 리캡(자본 재조정)을 시행하기도 했다. 리캡은 새롭게 받은 대출금으로 기존 차입금을 갚고 남는 돈을 배당에 활용해 투자금을 일정 부분 회수하는 전략이다. 베어링PEA는 총 6700억원 규모의 리캡에 성공했다.

매각의 최대 변수는 최상위 지배기업의 변화다. 베어링PEA는 지난해 유럽 최대 규모 사모펀드 운용사 EQT파트너스에 인수 합병됐다. EQT파트너스는 베어링PEA 인수 후 기존 베어링PEA가 체결했던 PI첨단소재 거래 계약을 일방적으로 파기하는 등 시장에서 예상치 못하는 움직임을 보이고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- [저축은행 서민금융 리포트]'CSS'에 진심인 OK저축, 중금리로 수익·건전성 관리

- 서수동 메리츠화재 부사장, 1년 만에 윤리경영실장으로 복귀

- 인니 KB뱅크, 이우열 행장 '유종의 미'…후임은 현지인

- [상호금융 부동산 리스크 점검]PF·토담대 한눈판 서민 금융기관, 공동대출 '화' 불렀다

- [디지털 보험사 리포트]'디지털' 내려놓는 하나손보, 희망 보이는 흑자전환

- [카드사 글로벌전략 점검]단독체제 2년차 신한카드, 유관부서 시너지로 새 판 짠다

- NH농협금융, 정치 색채 더해진 이사회 구성

- [BNK금융 인사 풍향계]경남은행, 부산은행과 인사 교류로 '투뱅크' 한계 극복

- [캐피탈사 해외법인 실적 점검]iM캐피탈, 캄보디아 흑자 전환 성과…수익 중심 재편 지속

- [Sanction Radar]228억 배상받는 NH농협카드, 10년전 정보유출 후 보안 강화

이기욱 기자의 다른 기사 보기

-

- [뉴로핏 IPO]AI 뇌질환 분석 '사업성'에 고속승인…넥스트 일본 기대감

- 종근당, 앱클론 2대주주 등극…CAR-T 상업화 동행

- [BIO KOREA 2025]셀인셀즈, 오가노이드 원천기술 우수성 입증 "이제는 BD"

- [동성제약 오너십 체인지]1억에 부도, 오너 분쟁 격화…원용민 CFO "정상화 우선"

- [동성제약 오너십 체인지]차입 500억에 회생신청? 오너 분쟁에 기업 존폐 기로

- [동성제약 오너십 체인지]삼촌 이양구 회장에 맞선 조카 나원균 대표, 우군 확보 사활

- [BIO KOREA 2025]주요국 넘어 중동까지, 'K-바이오' 기회의 장 넓어진다

- 카카오헬스, 300억 유증의 의미 '그룹 신성장' 위상 굳히기

- [바이오 스톡 오해와 진실]보로노이 'VRN11' 임상 데이터 이견, 핵심은 약 없는 'C797S'

- [제약사 개발비 자산화 점검]JW중외제약, 빈혈 치료제는 지연…기대되는 '통풍 신약'